Số tiền thu về từ các đợt huy động vốn sẽ được Dabaco (DBC) dùng để đầu tư dự án xây dựng nhà máy ép và tinh luyện dầu đậu nành.

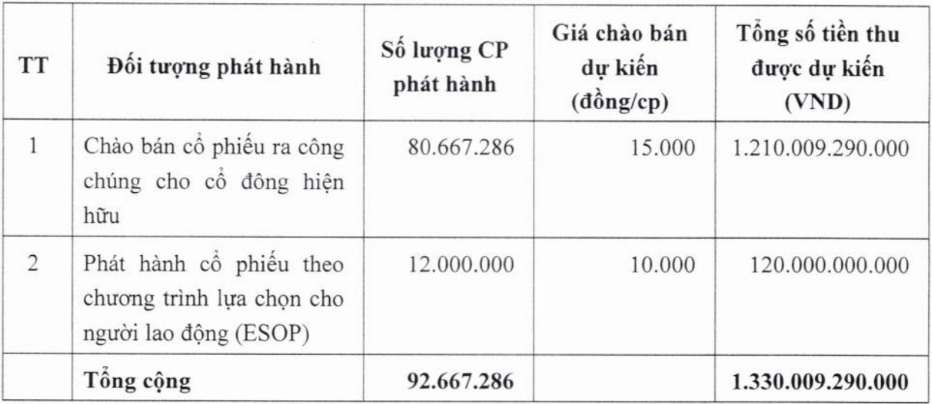

Ngày 6/5, CTCP Tập đoàn Dabaco Việt Nam (MCK: DBC ) vừa thông qua hai kế hoạch tăng vốn điều lệ. Trong đó, Công ty dự kiến chào bán 12 triệu cổ phiếu theo chương trình lựa chọn cho người lao động (ESOP), tương ứng 4,96% tổng số lượng cổ phiếu đang lưu hành, giá phát hành 10.000 đồng/cp.

Đồng thời, Dabaco sẽ chào bán 80,67 triệu cổ phiếu cho cổ đông hiện hữu với giá 15.000 đồng/cp (tỷ lệ 3:1). Cổ phiếu chào bán cho cổ đông hiện hữu không bị hạn chế chuyển nhượng.

|

| Kế hoạch tăng vốn của Dabaco |

Với kế hoạch tăng vốn trên, Dabaco dự kiến sẽ huy động được hơn 1.330 tỷ đồng. Số tiền này sẽ được công ty dùng toàn bộ để đầu tư vào Công ty TNHH Dầu thực vật Dabaco để thực hiện “Dự án đầu tư xây dựng nhà máy ép và tinh luyện dầu đậu nành Dabaco”.

Cụ thể, Dabaco dự kiến sẽ dùng hơn 794,7 tỷ đồng để đầu tư và thanh toán tiền mua thiết bị, tài sản cố định cho dự án trên. Còn lại gần 535,3 tỷ đồng, công ty sẽ đầu tư vốn lưu động ban đầu để vận hành dự án. Thời gian dự kiến sử dụng vốn từ quý IV/2024 đến quý IV/2025.

|

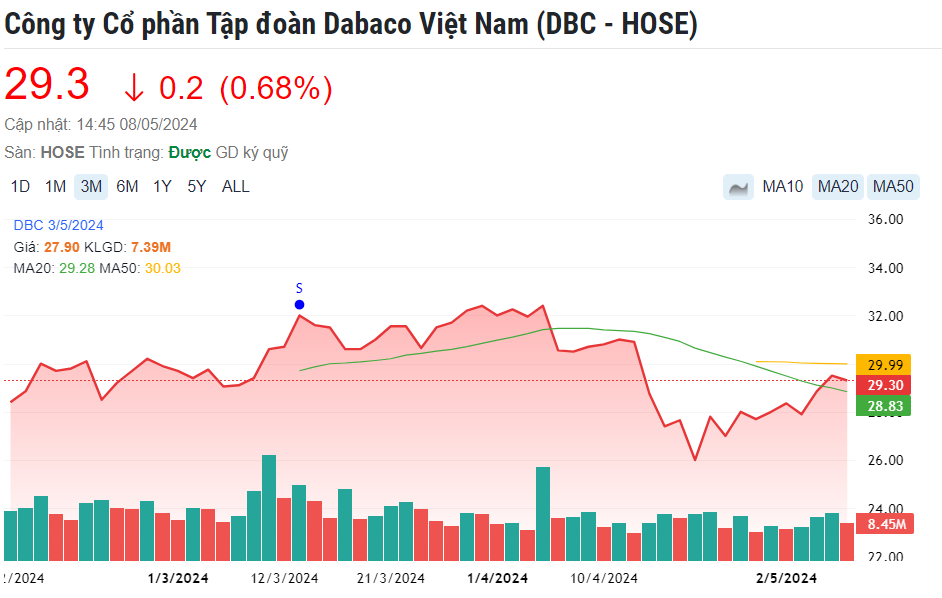

| Diễn biến giá cổ phiếu của Dabaco |

Đóng cửa phiên giao dịch ngày 8/5, cổ phiếu DBC đang giao dịch vùng giá 29.300 đồng/cp. Như vậy, ước tính giá chào bán cho cổ đông hiện hữu đang chỉ bằng khoảng một nửa so với giá thị trường.

>> Vợ và em trai ông Trương Anh Tuấn muốn rút khỏi HĐQT Địa ốc Hoàng Quân (HQC) trước thềm ĐHCĐ 2024

Vợ và em trai ông Trương Anh Tuấn muốn rút khỏi HĐQT Địa ốc Hoàng Quân (HQC) trước thềm ĐHCĐ 2024

Cổ phiếu ‘ông lớn’ ngành dầu khí tăng 6 phiên liên tiếp, sắp chia cổ tức 15% bằng tiền mặt