Tuần vừa qua đã ghi nhận nhiều biến động lớn trên thị trường tài chính toàn cầu.

Chính phủ ban hành các văn bản pháp luật nhằm tháo gỡ khó khăn trên thị trường BĐS

Tại báo cáo thị trường tiền tệ mới nhất của SSI, NHNN tiếp tục sử dụng nghiệp vụ thị trường mở với xu hướng hút ròng là chủ yếu nhằm điều tiết thanh khoản trên hệ thống ngân hàng cho giai đoạn tuần vừa qua.

Trong đó nghiệp vụ bán tín phiếu được đẩy mạnh, với việc phát hành 108.800 tỷ đồng ở 2 kỳ hạn 7 và 91 ngày và lãi suất 6%.

Bên cạnh đó, kênh cầm cố vẫn được duy trì xuyên suốt tuần, nhằm tài trợ cho khối lượng đáo hạn tương đối lớn (gần 25.000 tỷ đồng, bao gồm việc đáo hạn từ các hợp đồng 91 ngày được phát hành vào tháng 12/2022).

Kết tuần, thông qua kênh thị trường mở, NHNN đã rút ròng tổng cộng 40.300 tỷ đồng. Khối lượng lưu hành trên kênh cầm cố giảm nhẹ xuống còn 31,9 nghìn tỷ đồng, trong khi đó khối lượng lưu hành trên kênh tín phiếu là 202,6 nghìn tỷ đồng.

|

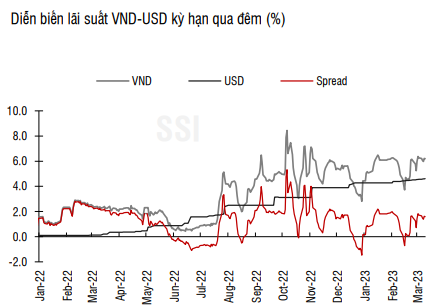

Mặt bằng lãi suất liên ngân hàng kỳ hạn dược duy trì trên 6% và kết tuần ghi nhận tại 6,2% (không thay đổi so với tuần trước) ở kỳ hạn qua đêm. Chênh lệch giữa lãi suất VND và USD ở trạng thái dương.

Trong tuần trước, Chính phủ đã ban hành một số văn bản pháp luật quan trọng, bao gồm Nghị định 08 quy định về chào bán, giao dịch trái phiếu doanh nghiệp riêng lẻ và Nghị Quyết 33 về giải pháp tháo gỡ khó khăn cho ngành BĐS.

Nhìn chung, theo SSI, động thái của Chính phủ mang nhiều ý nghĩa về việc tạo ra hành lang pháp lý cho những giải pháp sắp tới nhằm giải quyết các vấn đề về thanh khoản trên thị trường TPDN hay các cơ sở cho việc giãn/hoãn nợ của các doanh nghiệp BĐS.

Tuy nhiên, cần phải lưu ý rằng, Chính phủ xuyên suốt 2 văn bản pháp luật trên đều nhấn mạnh tính ổn định và an toàn của hệ thống, và do vậy các chính sách cho vay/giải quyết đối với dự án rủi ro vẫn được duy trì ở mức thận trọng, theo báo cáo.

Tỷ giá USD/VND giảm nhiệt

Tuần trước ghi nhận nhiều biến động trên thị trường tài chính toàn cầu.

Trong nửa đầu tuần, Chủ tịch Fed trong các phiên điều trần trước Thượng Viện và Hạ Viện Mỹ đã cho thấy quan điểm thận trọng của mình trong việc đối phó với lạm phát, và nhấn mạnh chính sách tiền tệ sẽ tiếp tục phụ thuộc vào các dữ liệu kinh tế, trong đó dữ liệu mới nhất chỉ ra rằng kinh tế Mỹ mạnh hơn dự kiến, khiến cho đỉnh lãi suất có thể phải cao hơn kỳ vọng trước đây.

Điều này đã khiến cho thị trường đặt nhiều kỳ vọng hơn về việc xác suất Fed sẽ tăng 50 điểm cơ bản trong kỳ họp tháng 3 tới đây. Tuy nhiên, sự kiện liên quan đến Ngân hàng SVB đã tiếp tục khiến thị trường định giá lại xác suất Fed tăng lãi suất trong kỳ hợp tới đây.

Tính đến sáng sớm ngày 13/3 (giờ Hà Nội), xác suất Fed giữ nguyên lãi suất đã được đẩy lên 34%. Như vậy, đà tăng của đồng USD và lợi suất TPCP Mỹ đã bị đảo ngược.

Kết tuần, DXY (đo lường sức khỏe đồng USD) đi ngang trong khi lợi suất TPCP Mỹ kỳ hạn 10 năm đã giảm tới 25 điểm cơ bản so với tuần trước đó. Các đồng tiền chủ chốt khác đều tăng giá nhẹ so với USD như JPY 0,62% hay EUR +0,08%.

|

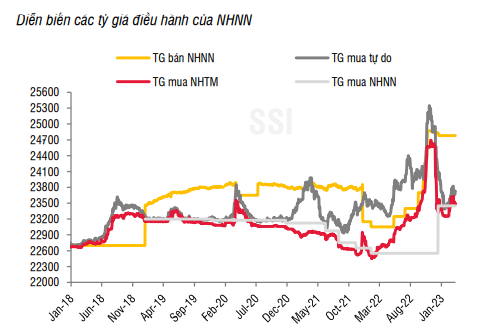

Trên thị trường trong nước, tương đồng với diễn biến quốc tế, tỷ giá niêm yết tại các NHTM và tỷ giá liên ngân hàng đã hạ nhiệt trong tuần trước.

Kết tuần, tỷ giá niêm yết từ Vietcombank giảm 50 đồng/USD, trong khi tỷ giá chợ đen đi ngang. Tỷ giá trên thị trường liên ngân hàng giảm 0,15%, xuống VND 23.700/USD.

Diễn biến tỷ giá trong nước tiếp tục hạ nhiệt trong phiên ngày 13/3 sau những thông tin về SVB được công bố.

Điểm tích cực hỗ trợ tỷ giá đến từ nguồn cung ngoại tệ, với việc cán cân thương mại ước tính thặng dư tới 3,4 tỷ USD trong 2 tháng đầu năm hay việc Việt Nam nằm trong danh sách các quốc gia được cấp phép du lịch theo đoàn từ Trung Quốc.

Không phải vàng và chứng khoán, đây mới là kênh đầu tư tốt nhất nửa đầu năm 2023

Lỗ 100 tỷ USD vì trái phiếu, Bank of America bị các ngân hàng đối thủ bỏ xa