Trái ngược với con số tăng trưởng mạnh mẽ năm 2021, nhiều công ty chứng khoán trình cổ đông kế hoạch năm 2022 có phần giảm nhiệt. Tuy nhiên, cuộc đua tăng vốn của nhóm này được dự báo sẽ tiếp tục khốc liệt trong năm.

Lướt qua kế hoạch của các công ty chứng khoán đã công bố, có thể thấy hầu hết nhóm này đều đặt chỉ tiêu lợi nhuận tăng trưởng.

Được biết, những kế hoạch này được phần lớn công ty chứng khoán xây dựng dựa trên dự báo nền kinh tế sẽ phục hồi khi dịch bệnh dần được kiểm soát từ đó tạo nền cho thị trường chứng khoán. Mặt khác, lượng nhà đầu tư cá nhân gia tăng nhanh và chiếm lĩnh thị trường trong những năm qua đang là động lực để khối công ty chứng khoán đẩy mạnh các mảng môi giới, cho vay,…

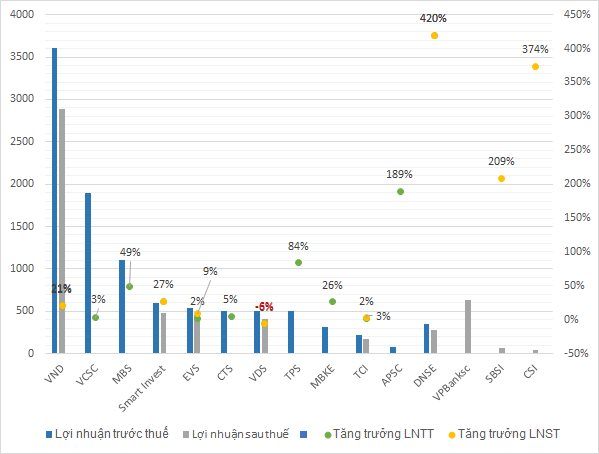

Nhóm CTCK top đầu thị phần như VNDirect (VND), Chứng khoán Bản Việt (VCI), Chứng khoán MB (MBS) đặt kế hoạch lãi ngàn tỷ đồng trong khi các CTCK tầm trung lên kế hoạch trong khoảng 300 - 500 tỷ đồng.

Nhìn vào mức tăng trưởng so với năm trước, có thể thấy một bộ phận công ty chứng khoán đang khá thận trọng, đặt kế hoạch tăng lợi nhuận dưới 10% - nhất là các công ty có kết quả vượt mạnh kế hoạch 2021 như EVS, CTS, VCI,…

Nhóm CTCK “trẻ” như Chứng khoán VPBank (VPBanksc), Chứng khoán Smart Invest (AAS), Chứng khoán Stanley Brother (SBSI), Chứng khoán Kiến Thiết (CSI), Chứng khoán Tiên Phong (TPS) lại lên kế hoạch khá lạc quan.

Cụ thể, sau năm 2021 đạt lợi nhuận trước thuế ấn tượng 534 tỷ đồng, năm 2022, Chứng khoán Rồng Việt (VDS) đặt mục tiêu lợi nhuận trước thuế 504 tỷ đồng - giảm 5,5%. Kế hoạch này được đề ra dựa trên nhận định VN-Index năm nay dao động quanh 1.340 - 1.750 điểm và thanh khoản bình quân 25.000 - 30.000 tỷ đồng/phiên.

Tương tự, Chứng khoán FPT (FTS) đã thông qua mục tiêu tổng doanh thu 1.090 tỷ đồng - giảm 3,7% và lợi nhuận trước thuế giảm 6,3% về mức 680 tỷ đồng.

Một công ty khác là Chứng khoán Bản Việt (VCI) cũng thông qua kế hoạch với doanh thu 3.240 tỷ đồng - giảm 13% và lợi nhuận trước thuế 1.900 tỷ đồng - tăng nhẹ 2,7% so với năm 2021.

Hay như Chứng khoán Thành Công (TCI), sau một năm đạt lợi nhuận kỷ lục cũng đặt kế hoạch lợi nhuận năm 20222 chỉ tăng nhẹ 2,3% lên mức 222 tỷ đồng.

Lạc quan hơn, một số công ty đã đặt mức tăng trưởng 2 chữ số như Chứng khoán Smart Invest (AAS) kỳ vọng doanh thu 1.200 tỷ đồng - tăng 25%; lợi nhuận sau thuế 480 tỷ đồng - tăng 27%; Chứng khoán Phú Hưng (PHS) lên kế hoạch doanh thu 604 tỷ đồng và lợi nhuận sau thuế 160,5 tỷ đồng, tăng lần lượt 19% và 14% so với kết quả năm trước.

Sau tái cấu trúc và tăng trưởng mạnh, Chứng khoán Tiên Phong (TPS) đặt kế hoạch doanh thu 1.981 tỷ đồng, lợi nhuận trước thuế 500 tỷ đồng, tăng lần lượt 46% và 85% so với thực hiện năm 2021.

Tiếp tục cuộc đua tăng vốn

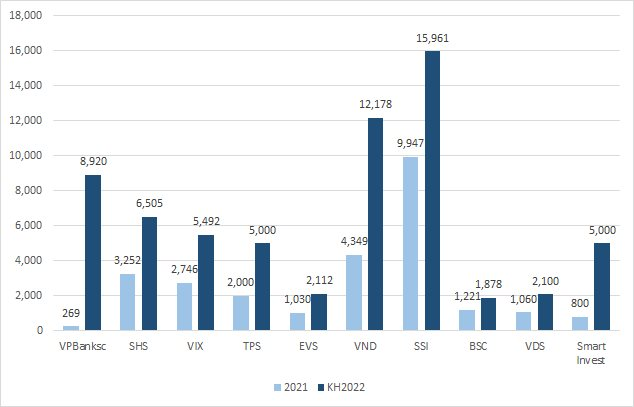

Năm 2022, nhóm công ty chứng khoán tiếp tục kiếm thêm nguồn vốn lớn thông qua các đợt phát hành tăng vốn hàng nghìn tỷ đồng.

Điển hình như Smart Invest muốn tăng vốn từ 800 tỷ đồng lên 5.000 tỷ đồng. Công ty dự kiến trình cổ đông thông qua phương án phát hành 80 triệu cổ phiếu cho cổ đông hiện hữu với giá 10.000 đồng/cổ phiếu. Ngoài ra, HĐQT công ty cũng dự kiến phát hành 300 triệu cổ phiếu riêng lẻ với giá 10.000 đồng/cổ phiếu.

VPBanksc dự chào bán 865,1 triệu cổ phiếu để tăng vốn điều lệ lên 8.920 tỷ đồng. Số tiền thu được sẽ dùng để bổ sung nguồn lực cho mảng kinh doanh môi giới, tự doanh và bảo lãnh phát hành.

TPS cũng dự kiến tăng vốn điều lệ lên 5.000 tỷ đồng thông qua phát hành thêm 300 triệu cổ phiếu. Số cổ phiếu chào bán cho cổ đông hiện hữu dự kiến 200 triệu cổ phiếu và chào bán riêng lẻ dự kiến 100 triệu cổ phiếu.

Công ty cũng rục rịch huy động thêm 3.000 tỷ đồng trái phiếu bổ sung nguồn vốn cho các nhu cầu phát triển kinh doanh.

Tương tự, Chứng khoán Sài Gòn - Hà Nội (SHS) cũng có kế hoạch phát hành cổ phiếu cho cổ đông hiện hữu tăng vốn gấp đôi lên 6.505 tỷ đồng. Thời gian thực hiện dự kiến trong tháng 4/2022 sau khi Ủy ban Chứng khoán Nhà nước chấp thuận chào bán.

Một ông lớn khác là Chứng khoán Rồng Việt (VDS) cũng dự định thực hiện nhiều phương án phát hành cổ phiếu năm 2022 gồm: phát hành để trả cổ tức 100:35; tăng vốn cổ phần từ vốn chủ sở hữu 10:1; chào bán thêm cho cổ đông hiện hữu 2:1 và phát hành hơn 5 triệu cổ phiếu ESOP. Khi hoàn tất, vốn điều lệ của VDS sẽ nâng lên 2.100 tỷ đồng.

Công ty Chứng khoán APG cũng đặt mục tiêu lọt Top 10 công ty chứng khoán có vốn điều lệ lớn nhất trong ngành khi đã thông qua tờ trình về việc phát hành 221,3 triệu cổ phiếu cho cổ đông hiện hữu giá chào bán không thấp hơn 11.500 đồng/cổ phiếu. Thời gian cụ thể sẽ Ủy quyền cho HĐQT quyết định cho phù hợp với tình hình thực tế.

Chứng khoán Everest (EVS) cũng thông qua việc chào bán hơn 103 triệu cổ phiếu cho cổ đông hiện hữu đồng thời phát hành tối đa 5,15 triệu cổ phiếu ESOP, dự kiến vốn điều lệ sẽ tăng gấp đôi từ 1.030 tỷ đồng lên gần 2.112 tỷ đồng.