Đóng vai trò quan trọng trong việc thực hiện mục tiêu tăng trưởng GDP cao trong năm 2024, 14 ngân hàng quan trọng nhất hệ thống theo đánh giá của NHNN đã lên kế hoạch kinh doanh với 3 kỳ vọng lớn đáng chú ý.

Trong bối cảnh nền kinh tế đối diện với nhiều biến động từ quốc tế, những khó khăn nội tại vẫn còn đó nhiệm vụ thực hiện mục tiêu tăng trưởng GDP 6-6,5% mà Quốc hội đề ra cho năm 2024 được đánh giá khá thách thức.

>> Doanh nghiệp dần lấy lại thị trường, mục tiêu tăng trưởng GDP 6 - 6,5% năm 2024 có thể thực hiện

Hoạt động và triển vọng kinh doanh ngành ngân hàng năm 2024 nằm trong bối cảnh thách thức trên.

Ngành ngân hàng nhận trọng trách

Giữ vai trò quan trọng trong kiểm soát lạm phát, ổn định vĩ mô và cung ứng vốn hỗ trợ tăng trưởng nền kinh tế..., ngành ngân hàng ngay từ đầu năm 2024 đã “lên dây cót” cho toàn hệ thống, hướng quyết tâm thực hiện mục tiêu chung.

Ngay từ đầu năm 2024, Ngân hàng Nhà nước đã giao chỉ tiêu tăng trưởng tín dụng năm 2024 là 15% xuống các Ngân hàng Thương mại.

>> Mục tiêu tăng trưởng tín dụng 15% năm 2024: Liệu có khả thi?

Nhận nhiệm vụ trên và sớm có những định hướng tổng thể ngay từ đầu năm, mùa Đại hội đồng cổ đông (ĐHĐCĐ) thường niên năm nay cho thấy các ngân hàng thương mại đã lần lượt xây dựng kế hoạch có phần thận trọng nhưng cũng đầy tham vọng.

3 kỳ vọng lớn nhìn từ kế hoạch kinh doanh của 14 ngân hàng quan trọng nhất

|

| Tại Quyết định 538/QĐ-NHNN, Ngân hàng Nhà nước phê duyệt nhóm các TCTD có tầm quan trọng bậc nhất trong hệ thống năm 2024 |

Mới đây, tại Quyết định 538/QĐ-NHNN, Ngân hàng Nhà nước (NHNN) phê duyệt nhóm các tổ chức tín dụng có tầm quan trọng bậc nhất trong hệ thống năm 2024, bao gồm 4 ngân hàng quốc doanh và 10 ngân hàng tư nhân: Techcombank , HDBank , ACB , MBBank , VIB , SHB , Sacombank , TPBank , VPBank , LPBank .

Thông qua tài liệu và nghị quyết ĐHĐCĐ đã được công bố, nhìn chung, 14 ngân hàng quan trọng nhất đều đặt mục tiêu lợi nhuận tăng trưởng dương so với năm 2023. Mặc dù mỗi ngân hàng có những đặc thù, chiến lược kinh doanh riêng nhưng dễ thấy có 3 kỳ vọng lớn gợi mở cho năm 2024.

Thứ nhất, tín dụng sẽ phục hồi, đẩy mạnh tiếp sức doanh nghiệp. Với định hướng tăng trưởng tín dụng toàn ngành lên đến 15%, các ngân hàng quan trọng nhất cũng lên kế hoạch tăng trưởng tín dụng cao. Điển hình có thể kể đến VPBank trình ĐHĐCĐ kế hoạch dư nợ cấp tín dụng hợp nhất đạt 752.104 tỷ đồng, tăng trưởng 25% so với 2023. HDBank cũng là một trong những ngân hàng đề ra kế hoạch tăng trưởng tín dụng cao, dự kiến đạt 24%. MBBank dự báo tăng trưởng 15-16%, VIB dự kiến 20%. Các chỉ tiêu này mang tính tương đối, tùy thuộc theo hạn mức của NHNN.

|

| Bộ 3 ngân hàng HDBank, MBBank, VPBank thuộc TOP tăng trưởng tín dụng cao trong năm 2023 |

Đáng chú ý, bộ 3 ngân hàng TMCP HDBank , MBBank , VPBank cũng là những ngân hàng nằm TOP tăng trưởng tín dụng cao trong năm 2023. Như vậy, kế hoạch trên sẽ tạo động lực nối tiếp tích cực trong cung ứng vốn cho nền kinh tế.

>> Dự báo tăng trưởng tín dụng 2024 của 11 NHTM, một ngân hàng 'bất ngờ' gấp đôi Vietcombank

Thứ hai, ngành ngân hàng sẽ an toàn hơn với bộ đệm vốn dày dặn thêm. Có thể thấy, sau năm 2023 với một số biến cố hy hữu của một ngân hàng đơn lẻ thì câu chuyện an toàn của ngành ngân hàng đang là mối quan tâm hàng đầu của nền kinh tế. Năm 2024 mở ra kỳ vọng an toàn hoạt động hệ thống sẽ tiếp tục được gia cố khi hầu hết các ngân hàng quan trọng đều đã, đang và sẽ có những kế hoạch tăng vốn lớn.

Theo MBS Research, hoạt động tăng vốn ngành ngân hàng được dự báo diễn ra sôi động trong năm 2024. Cụ thể, Vietcombank đang lên kế hoạch phát hành 6,5% vốn điều lệ cho cổ đông chiến lược, với quy mô được dự báo đạt 1 tỷ USD, tương đương mức định giá 100.000 đồng/cp. Ngoài ra, “ông lớn” Big4 cũng dự kiến trình ĐHĐCĐ 2024 phương án tăng vốn điều lệ lên hơn 77.500 tỷ đồng thông qua chia cổ tức bằng cổ phiếu, với tỷ lệ 38,8%.

LPBank dự kiến tăng vốn điều lệ thêm 8.000 tỷ đồng (tỷ lệ tăng hơn 31%) thông qua hình thức chào bán cổ phiếu cho cổ đông hiện hữu. ĐHĐCĐ VIB đã thông qua kế hoạch tăng vốn điều lệ từ 25.368 tỷ đồng lên 29.791 tỷ đồng thông qua chia cổ phiếu thưởng cho cổ đông, tỷ lệ 17%.

Theo kế hoạch trình ĐHĐCĐ, HDBank dự kiến tăng vốn điều lệ thêm 4.569 tỷ đồng, từ 29.076 tỷ đồng lên 33.645 tỷ đồng thông qua phát hành cổ phiếu trả cổ tức. HDBank cũng là ngân hàng có truyền thống trả cổ tức cao nhờ kết quả kinh doanh khả quan trong suốt thời gian dài của mình.

|

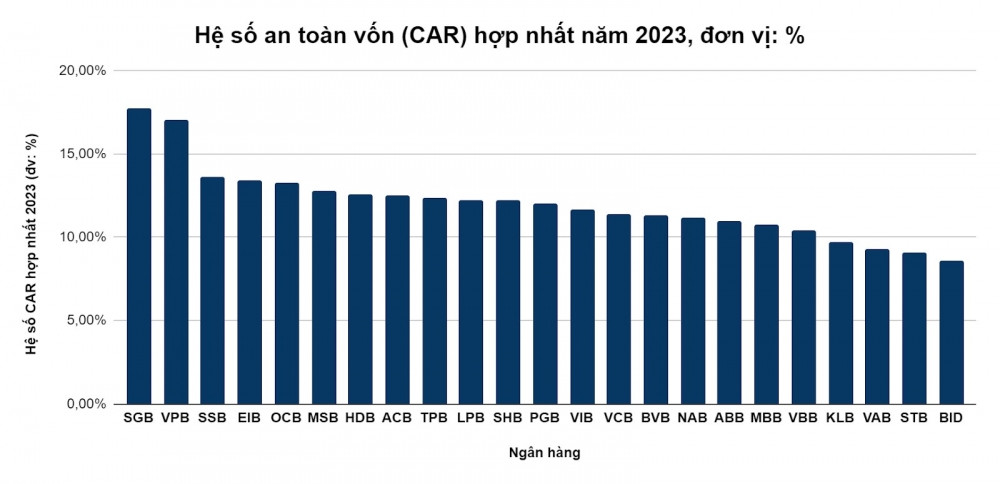

| Hệ số CAR (hợp nhất) năm 2023 của các ngân hàng niêm yết (Nguồn: FiinPro-X) |

HDBank cho biết, việc tăng vốn điều lệ giúp ngân hàng bổ sung nguồn vốn trung dài hạn để cho vay trung dài hạn. Đây còn là biện pháp giúp nâng cao năng lực tài chính, tạo nền tảng để phát triển mạng lưới chi nhánh, mở rộng thị phần và quy mô kinh doanh, đa dạng hoá các loại hình dịch vụ… Ngoài ra, quá trình tăng vốn sẽ giúp HDBank gia tăng lợi thế tiếp tục nâng tỷ lệ an toàn vốn (CAR) top đầu hệ thống, tăng cường bộ đệm vốn và nâng cao hơn nữa quản trị rủi ro theo tiêu chuẩn Basel II và Basel III.

>> Vốn điều lệ TCTD vượt 1 triệu tỷ đồng: 'Lộ diện' 10 ngân hàng niêm yết 'lập công' lớn nhất

Thứ ba, lợi nhuận ngành ngân hàng sẽ bứt phá nhờ đa dạng hóa nguồn thu và tệp khách hàng mở rộng. Hầu hết 14 ngân hàng trong danh sách những ngân hàng quan trọng nhất đã lên kế hoạch tăng tốc mạnh mẽ năm 2024.

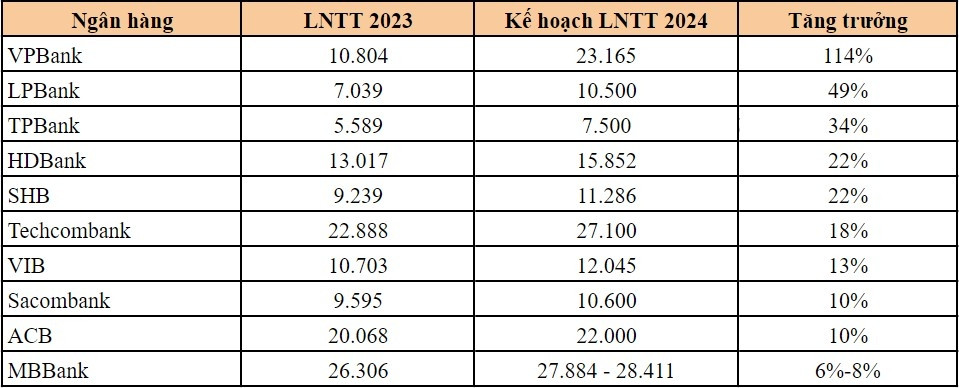

|

| Lợi nhuận trước thuế 2023 và kế hoạch 2024 của một số NHTM (Nguồn: Tổng hợp tờ trình các ngân hàng) |

Điển hình, năm 2023, VPBank ghi nhận tổng lợi nhuận trước thuế hợp nhất đạt 10.804 tỷ đồng, giảm 49% so với năm 2022. Sang năm 2024, nhà băng trình cổ đông kế hoạch lãi trước thuế hợp nhất đạt 23.165 tỷ đồng, bật mạnh 114% so với năm 2023. Ngoài ra, TPBank kỳ vọng chỉ tiêu này “tăng tốc” 34% sau năm 2023 ghi nhận giảm gần 29%. ĐHĐCĐ LPBank đã thông qua kế hoạch lợi nhuận trước thuế tăng đến 49%, đạt 10.500 tỷ đồng - đứng thứ 2 chỉ sau VPBank về kế hoạch tăng trưởng.

Tuy vậy, có thể thấy rằng những kế hoạch tăng trưởng cao nói trên được xây dựng trên cơ sở nền tham chiếu thấp, hoặc lợi nhuận suy giảm năm trước. Ở đây gắn với kỳ vọng sức tăng trưởng khả quan trong năm nay.

Trong khi đó, HDBank nối tiếp chặng đường hơn 1 thập kỷ tăng trưởng cao và bền vững, với kỳ vọng lợi nhuận trước thuế tăng 22%, đạt 15.852 tỷ đồng. Theo đánh giá của SSI Research, lãi trước thuế của HDBank có thể tăng trưởng đến 25,8% so với cùng kỳ, lên mức 16.371 tỷ đồng nhờ (i) Dự báo NIM sẽ phục hồi lên mức 5,14% (tăng 12 điểm cơ bản so với cùng kỳ) (ii) Chất lượng tài sản của ngân hàng dần được cải thiện.

Ở một số thành viên khác, một số ngân hàng trình kế hoạch lợi nhuận với mức tăng trưởng khá thận trọng như VIB , ACB , Sacombank , MBBank , trong khoảng 6-13% so với cùng kỳ.

Trong đó, dù ghi nhận kết quả ấn tượng với lợi nhuận tăng mạnh nhất ngành ngân hàng trong năm qua, Sacombank đặt ra kế hoạch kinh doanh tương đối thận trọng với kỳ vọng lãi trước thuế năm 2024 ở mức 10.600 tỷ đồng, chỉ tăng 10% so với thực hiện năm 2023.

>> Dự báo lợi nhuận 14 ngân hàng (TCB, MBB, VPB…) quý I và năm 2024, Top 1 ‘phi mạnh’ 175%

Ngoài 3 kỳ vọng lớn kể trên, bức tranh tươi sáng dần hé mở thêm khi mà năm 2024 là năm đánh dấu rất nhiều dấu ấn ngoại quan tâm đến Việt Nam nói chung và các ngân hàng nói riêng. Nhiều chuyên gia đặc biệt là nhà đầu tư đang đặt niềm tin rằng sự hiện diện của các đối tác quốc tế lớn sẽ mở ra cơ hội thị trường, cơ hội phát triển hội nhập cho ngành bank và từ đó, mang lại giá trị ngày càng cao cho các ngân hàng.

>> Định giá cổ phiếu ngân hàng: Làm gì khi P/E vẫn còn quá rẻ?