Cấp tập tăng vốn, ngân hàng sớm giải quyết bài toán an toàn vốn 10,5%

Ngân hàng thương mại không đáp ứng tỷ lệ an toàn vốn tối thiểu sẽ không được chia cổ tức tiền mặt.

Ngân hàng Nhà nước (NHNN) đang lấy ý kiến từ các tổ chức và cá nhân về dự thảo quy định tỷ lệ an toàn vốn áp dụng cho ngân hàng thương mại và chi nhánh ngân hàng nước ngoài. Dự thảo lần này đưa ra 2 phương án.

Phương án đầu tiên giữ nguyên tỷ lệ an toàn vốn tối thiểu ở mức 8% như quy định hiện hành. Ở phương án thứ hai, dự thảo thông tư được xây dựng theo hướng tỷ lệ an toàn vốn tối thiểu lên mức 10,5%. Cấu trúc vốn được chia rõ ràng với vốn cấp 1 tối thiểu ở mức 6%, vốn lõi cấp 1 là 4,5%, tổng vốn cấp 1 và cấp 2 đảm bảo duy trì ở ngưỡng 8%, và vốn đệm bảo toàn vốn chiếm 2,5%.

Tỷ lệ an toàn vốn 10,5%: “Lá chắn” cho ngân hàng trước rủi ro

Trong bức tranh kinh tế biến động hiện nay, an toàn vốn không chỉ là ưu tiên, mà là nền tảng sống còn của hệ thống ngân hàng. Bộ đệm bảo toàn vốn chính giúp ngân hàng chống chịu trước những cú sốc kinh tế bất ngờ, giữ cho dòng tiền lưu thông ổn định và bảo vệ sự an toàn của toàn thị trường tài chính.

Tỷ lệ này linh hoạt trong từng thời kỳ do NHNN quyết định với mức dao động trong khoảng 0-2,5%, tăng lên khi thị trường tăng trưởng nóng, và giảm khi thị trường vận hành ổn định. Đây là một "van điều tiết" thông minh, giúp hệ thống ngân hàng tránh được tình trạng "quá tải" khi tăng trưởng quá nhanh hoặc "đóng băng" khi thị trường chững lại.

Ông Võ Quốc Khánh, Phó Tổng giám đốc tư vấn Dịch vụ tài chính - ngân hàng của EY Việt Nam nhận định, việc nâng chuẩn an toàn vốn không chỉ dừng lại ở việc tuân thủ Basel III, mà còn mở ra vùng đệm an toàn quan trọng. Vốn đệm bảo toàn giúp các ngân hàng kịp thời điều chỉnh khi rủi ro xảy ra và tạo dư địa để cơ quan giám sát có thể can thiệp trước khi mọi thứ vượt ngoài tầm kiểm soát.

Dự thảo Thông tư của NHNN cũng đưa ra những quy định rất rõ ràng: Ngân hàng không đáp ứng được tỷ lệ an toàn vốn tối thiểu 8% sẽ không được chia cổ tức bằng tiền mặt. Nếu chỉ đáp ứng một phần tỷ lệ an toàn vốn tối thiểu, việc chia cổ tức bằng tiền mặt sẽ bị giới hạn trong khoảng 20% đến 80% lợi nhuận chưa phân phối. Khi đảm bảo đầy đủ tỷ lệ an toàn vốn tối thiểu 10,5%, ngân hàng mới có thể chia cổ tức cho cổ đông bằng 100% lợi nhuận bằng tiền mặt.

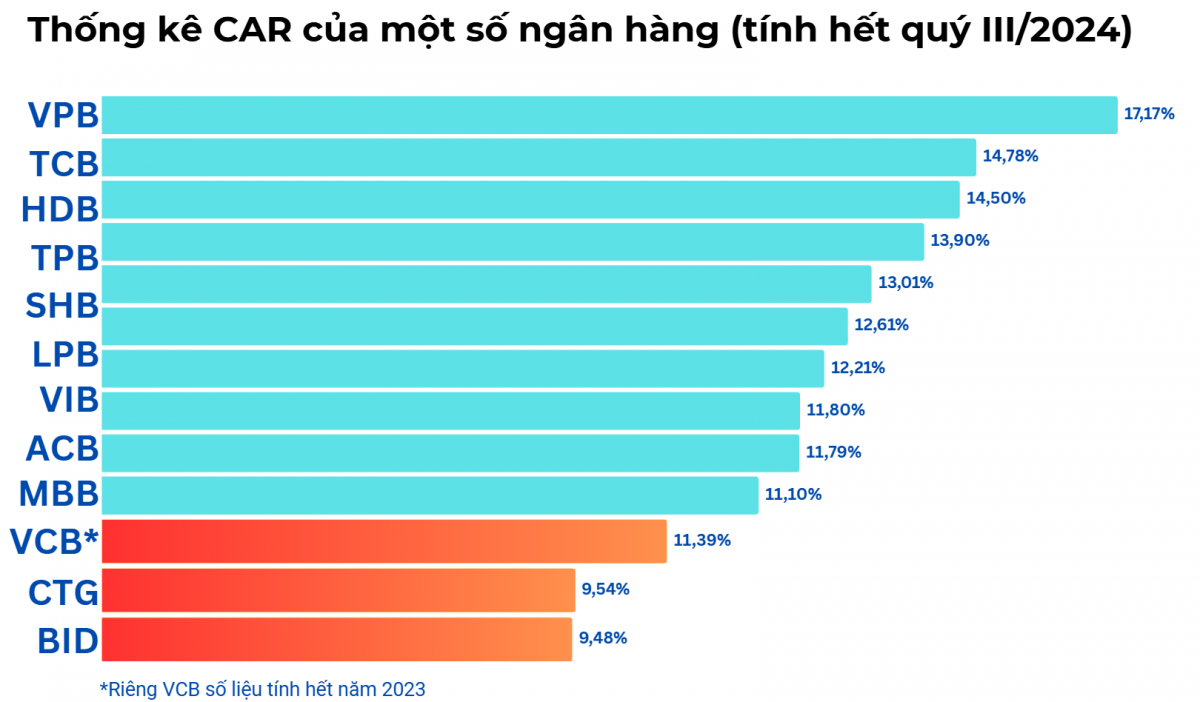

Tính đến ngày 30/6/2024, các ngân hàng tư nhân như HDBank (HDB ), VPBank (VPB ), Techcombank (TCB ), TPBank (TPB )... đang dẫn đầu về tỷ lệ an toàn vốn (CAR) với mức dao động từ 13% đến 17%. Trong khi đó, các ngân hàng thương mại quốc doanh như VietinBank (CTG ), BIDV (BID ) có CAR xấp xỉ 10%, còn Vietcombank (VCB ) đạt 11,39%.

>> Một cổ phiếu VN30 được khuyến nghị MUA, kỳ vọng tăng 37%

|

| Các ngân hàng tư nhân đang có hệ số an toàn vốn (CAR) cao hơn nhóm quốc doanh |

Ngân hàng cấp tập tăng vốn, đảm bảo bộ đệm vốn an toàn

Ngoài đảm bảo quy định về tỷ lệ an toàn vốn, tăng vốn điều lệ là yếu tố tiên quyết giúp ngân hàng gia tăng nguồn vốn trung và dài hạn để mở rộng hoạt động kinh doanh, khi việc sử dụng vốn ngắn hạn để cho vay trung – dài hạn được siết chặt theo lộ trình tại Thông tư số 08/2020/TT-NHNN ngày 14/8/2020 của NHNN sửa đổi, bổ sung Thông tư số 22/2019/TT-NHNN quy định các giới hạn, tỷ lệ đảm bảo an toàn trong hoạt động của ngân hàng, chi nhánh ngân hàng nước ngoài.

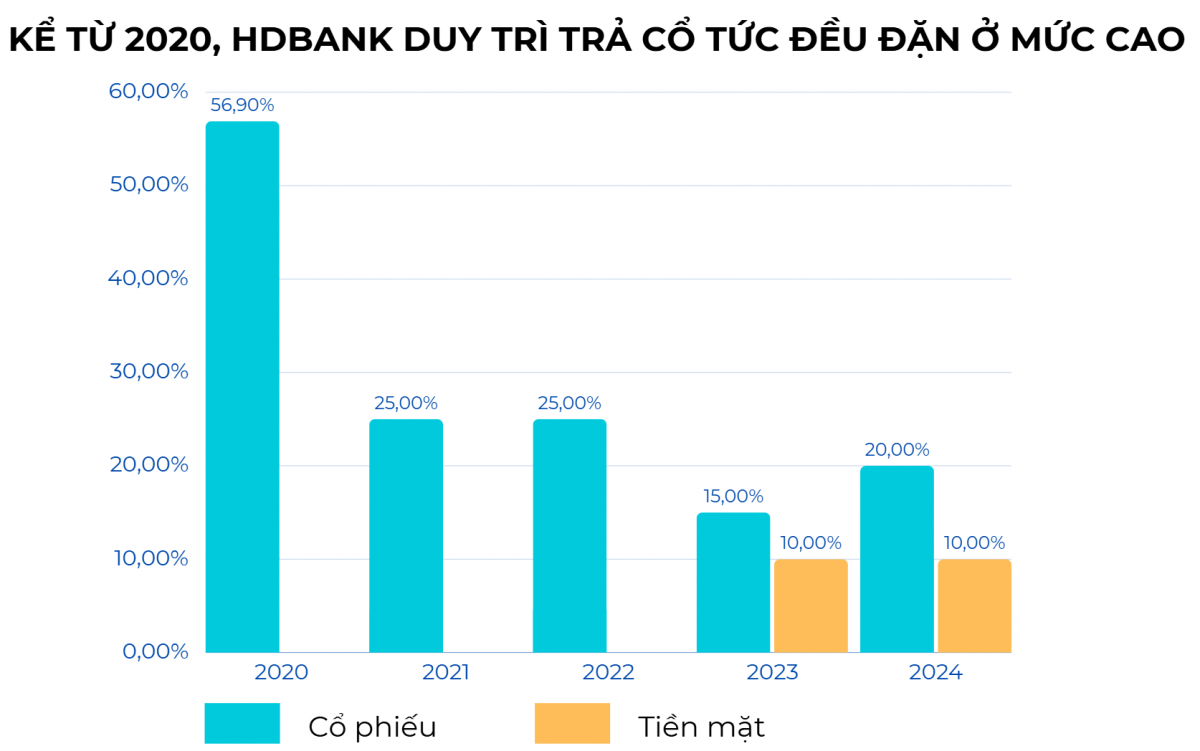

Tại nhóm ngân hàng tư nhân, ngày 12/12, HDBank đã chốt danh sách cổ đông để phát hành cổ phiếu trả cổ tức năm 2023 với tỷ lệ 20%, tương đương hơn 582,5 triệu cổ phiếu và giá trị phát hành theo mệnh giá đạt 5.825 tỷ đồng. Đây là hoạt động tri ân cổ đông hàng năm của HDBank – một bước đi chiến lược nhằm gia tăng nguồn lực tài chính, nâng cao khả năng chống chịu rủi ro và đảm bảo đáp ứng những yêu cầu khắt khe về an toàn vốn.

Trước đó, vào tháng 7/2024, HDBank đã chi trả cổ tức đợt 1 bằng tiền mặt với tỷ lệ 10%, nâng tổng mức chia cổ tức cho năm 2023 lên 30%. Sau khi chia cổ tức, vốn điều lệ của HDBank dự kiến vượt mốc 34.900 tỷ đồng, củng cố vị thế vững chắc trong nhóm ngân hàng dẫn đầu về bộ đệm vốn và năng lực tài chính an toàn, đáp ứng các chuẩn mực quốc tế trong quản trị rủi ro.

|

| HDBank đang có chuỗi 5 năm liên tiếp trả cổ tức ở mức cao |

Chính sách cổ tức của HDBank được giới đầu tư đánh giá là lựa chọn khéo léo, vừa làm hài lòng các cổ đông ưa thích dòng tiền ổn định, vừa tạo cơ hội cho những nhà đầu tư dài hạn kỳ vọng vào tiềm năng tăng trưởng bền vững.

Không chỉ HDBank, ngày 16/11, LPBank (LPB ) đã thông qua kế hoạch tăng vốn điều lệ bằng việc phát hành cổ phiếu trả cổ tức với tỷ lệ 16,8%. Ngày 8/1/2025, MB (MBB ) sẽ chốt danh sách cổ đông để phát hành gần 796 triệu cổ phiếu trả cổ tức, tăng vốn điều lệ từ lợi nhuận lũy kế chưa phân phối của năm 2023. Cùng với đó, nhiều ngân hàng tư nhân khác cũng công bố kế hoạch tăng vốn như VietBank (VBB ) dự kiến nâng vốn lên 7.139 tỷ đồng, BacABank (BAB ) lên 10.538 tỷ đồng, TPBank tăng vốn lên 26.419 tỷ đồng…

Trong khi đó, sau một thời gian im ắng, các ngân hàng quốc doanh đã trở lại mạnh mẽ với kế hoạch tăng vốn bằng chia cổ tức, nhanh chóng thu hút sự chú ý trên thị trường.

Vietcombank đã nhận được tin vui khi Quốc hội phê duyệt chủ trương bổ sung hơn 20.695 tỷ đồng vốn Nhà nước. Nguồn vốn này đến từ lợi nhuận còn lại lũy kế đến hết năm 2018 và lợi nhuận năm 2021. Động thái này giúp Vietcombank duy trì tỷ lệ vốn góp Nhà nước, đồng thời củng cố nền tảng tài chính vững chắc.

BIDV ngay sau khi được chấp thuận tăng vốn, đã ‘chọn’ ngày 24/12 vừa qua để chốt danh sách phát hành thêm gần 1,2 tỷ cổ phiếu trả cổ tức tỷ lệ 21%. Sau đợt tăng vốn này, vốn điều lệ BIDV dự kiến tăng từ 57.004 tỷ lên 68.975 tỷ đồng.

Tại VietinBank, dù tiến độ tăng vốn có phần chậm trễ, nhưng Chủ tịch HĐQT Trần Minh Bình xác nhận, ngân hàng đã nhận được sự chấp thuận từ NHNN và Bộ Tài chính để giữ lại toàn bộ lợi nhuận năm 2022, tương đương 11.678 tỷ đồng, nhằm phát hành cổ phiếu trả cổ tức với tỷ lệ 21%. Trước đó, VietinBank đã chi trả cổ tức vào tháng 12/2023 từ lợi nhuận còn lại năm 2020, nâng vốn điều lệ lên 53.700 tỷ đồng.

Nhìn chung, cuộc đua tăng vốn của hệ thống ngân hàng không chỉ thể hiện việc tuân thủ quy định pháp lý, mà còn là chiến lược dài hạn để đảm bảo sức khỏe tài chính, tăng khả năng chống chịu rủi ro cho nhiều nhà băng.