Theo S&P Global "Khó khăn đối với các nhà sản xuất thép châu Á chưa dừng lại ở đó khi giá vận chuyển hàng hóa đã tăng trở lại trong bối cảnh triển vọng tích cực về nhu cầu trong tháng Ba".

Giá quặng sắt tăng, khó khăn đối với các nhà sản xuất thép châu Á chưa dừng lại

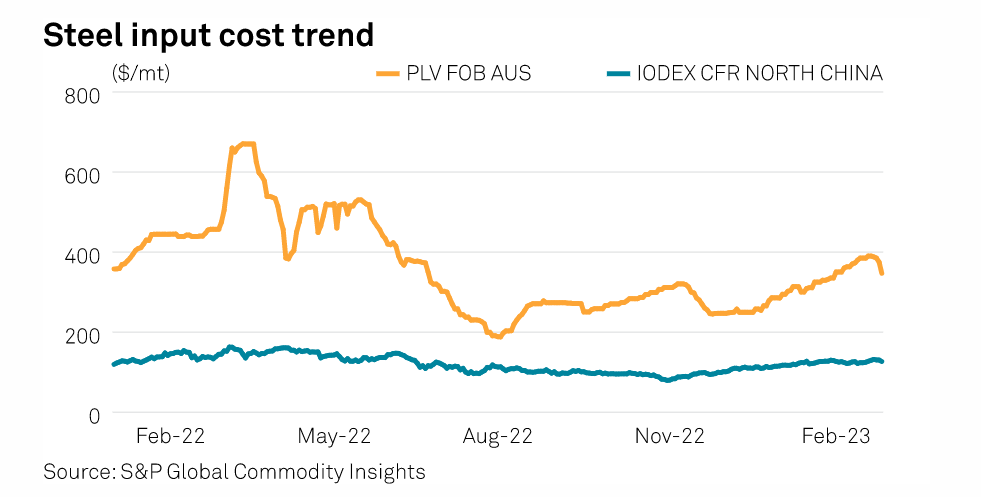

Tin tức về sự phục hồi của thị trường bất động sản Trung Quốc đã đẩy giá quặng sắt tăng tăng ngay từ đầu năm 2023 đúng lúc nguồn cung khan hiếm ở Úc trong bối cảnh nhu cầu vận chuyển bằng đường biển tốt đã đẩy giá than luyện kim lên cao.

Cụ thể, giá than loại tiêu chuẩn Platts Premium Low Vol , hay PLV, đã tăng vọt lên mức cao nhất 8 tháng, là 390 USD/tấn FOB Australia vào ngày 17/2, theo dữ liệu từ Platts.

Tương tự, giá Platts IODEX tiêu chuẩn, phản ánh giá quặng sắt vận chuyển bằng đường biển của châu Á, cũng chạm mức cao nhất trong 8 tháng, là 130,60 USD/tấn CFR Trung Quốc vào ngày 22/2.

Ngày 28/2, giá PLV giá quặng sắt được báo lần lượt ở mức 347 USD/tấn FOB Australia và 124,10/dmt CFR miền bắc Trung Quốc.

Cuối tháng 3, giá quặng sắt giảm nhẹ, nhưng sau đó nhanh chóng tăng trở lại, hiện vượt 130 USD/tấn và có xu hướng tiếp tục đi lên sau khi đã tăng 5 tuần liên tiếp. Quặng sắt kỳ hạn tháng 4 trên sàn Đại Liên ngày 13/3 đạt 929 nhân dân tệ (134,63 USD)/tấn; trên sàn Singapore đạt 132 USD/tấn.

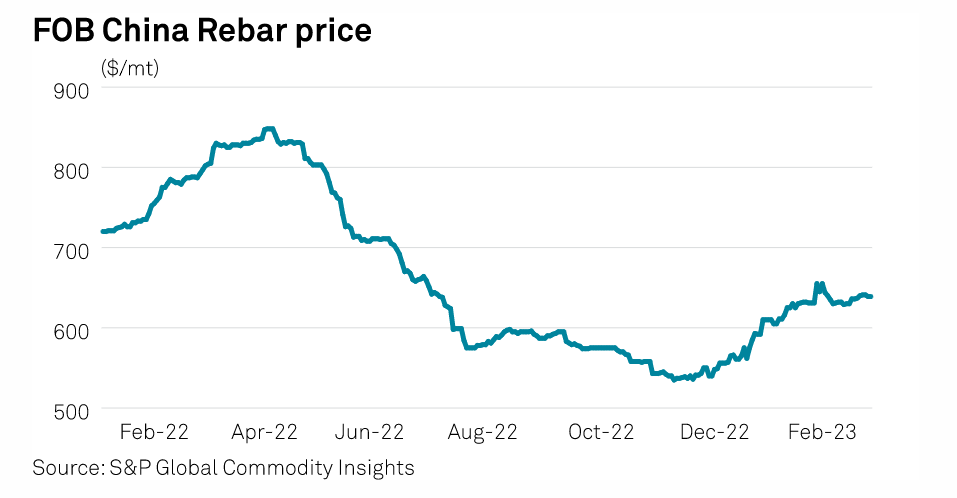

Giá thép cuộn cán nóng loại SS400 giao ngay giai đoạn tháng 1-2/2023 duy trì trong khoảng 600-670 USD/tấn FOB Trung Quốc, trong khi thép cây dao động trong khoảng 610-640 USD/tấn FOB Trung Quốc trong cùng thời kỳ.

Khó khăn đối với các nhà sản xuất thép châu Á chưa dừng lại ở đó khi giá vận chuyển hàng hóa đã tăng trở lại trong bối cảnh triển vọng tích cực về nhu cầu trong tháng Ba.

Để ngăn chặn giá nguyên liệu thép tăng cao, các nhà quản lý Trung Quốc có thể có những hành động để kiềm chế giá quặng sắt tăng cao, sau khi cơ quan hoạch định chính sách đề xuất các cơ quan chức năng tăng cường giám sát thị trường và trấn áp thông tin sai lệch về giá cũng như hoạt động tích trữ.

Tuần trước, Reuters đưa tin rằng chính quyền Bắc Kinh đang thúc giục các công ty thương mại dự trữ quặng sắt với khối lượng lớn tại các cảng bán một số nguyên liệu của họ, nhằm hạ nhiệt sự tăng giá.

Người mua chưa chấp nhận giá cao

Vào ngày 13 tháng 2, nhà sản xuất địa phương Formosa Hà Tĩnh Steel của Việt Nam được cho là đã tăng giá chào hàng HRC cho lô hàng tháng 4/tháng 5 thêm 59 USD/tấn so với tháng trước lên 694 USD/tấn CIF Việt Nam, theo các nguồn tin.

Theo S&P Global, ngày 20/2 Tokyo Steel đã tăng giá chào bán cho các hợp đồng tháng 3 đối với tất cả các loại thép cây của mình thêm 3.000 Yên/tấn (22 USD USD/tấn) và phát tín hiệu sắp tới sẽ tiếp tục tăng thêm nữa trong những ngày tới.

JSW Steel đã tăng giá chào bán HRC trong nước hai lần vào tháng Hai với kế hoạch tăng thêm vào tháng Ba.

Người mua trên khắp châu Á đã gặp khó khăn trong việc tiêu hóa "viên thuốc đắng" của việc tăng giá.

Theo một nhà máy cán lại thép ở Indonesia, giá chào từ một nhà máy Việt Nam được chỉ định ở mức 765 USD/tấn CFR Jakarta cho loại SAE 1006 và điều đó sẽ dẫn đến giá bán là 918 USD/tấn đối với thép cuộn cán nguội. Một giá chào khác từ một nhà máy Nhật Bản được cho là ở mức 785 USD/tấn CFR - sẽ dẫn giá thép CRC chạm mức 938 USD/tấn.

Tuy nhiên, khách hàng vẫn chưa sẵn sàng trả giá cao hơn ngưỡng 900 USD/tấn.

Thêm một nguồn tin từ các nhà máy lớn của Nhật Bản cho biết: "Nếu chi phí đầu vào tiếp tục tăng, chúng tôi cần tăng giá, điều mà về cơ bản các nhà máy hiện đang cố gắng. Nếu thị trường không chấp nhận, thì các nhà máy có thể giảm sản lượng để duy trì tỷ suất lợi nhuận ở mức độ ổn định".

Chờ đợi tín hiệu rõ ràng hơn từ Trung Quốc

Sau khi Trung Quốc từ bỏ chính sách Zero-COVID, những người tham gia thị trường thép châu Á kỳ vọng tín hiệu từ chính phủ nước này để xác định những dấu hiệu rõ ràng hơn về xu hướng giá.

Giá quặng sắt và than luyện cốc vẫn ở mức cao trong khi giá thép thành phẩm đã giảm rất mạnh trong tuần đầu tháng 2, sau đó đi ngang từ tuần cuối tháng 2 đến nay. Điều này đã dẫn đến tỷ suất lợi nhuận thép HRC trên thị trường Trung Quốc giảm xuống âm 22 USD USD/tấn và thép cây xuống âm 10,85 USD USD/tấn vào ngày 7/2, theo mô hình tỷ suất lợi nhuận nhà máy ở Trung Quốc của S&P Global.

"Chúng tôi đã chứng kiến giá quặng sắt và thép tăng gần đây nhờ dữ liệu giá nhà ở Trung Quốc tích cực trong tháng 1. Tuy nhiên, chúng tôi cho rằng lĩnh vực bất động sản sẽ tiếp tục là lực cản đối với nhu cầu thép trong năm nay và tiêu thụ thép từ lĩnh vực bất động sản dự kiến giảm gần 6% so với năm ngoái," Paul Bartholomew, nhà phân tích kim loại hàng đầu của S&P Global cho biết.

Theo các nhà phân tích tại S&P Global, sản lượng thép thô của Trung Quốc dự kiến sẽ giảm 1,1% so với cùng kỳ năm ngoái xuống còn khoảng 1 tỷ tấn vào năm 2023.

Động thái mới của Tôn Đông Á (GDA) tại dự án nhà máy thép 7.000 tỷ đồng

Thuế CBPG thép dẹt có thể được áp dụng ngay trong quý I/2025, một đơn vị đầu ngành hưởng lợi lớn