Chuyên gia chỉ điểm một cổ phiếu thép có tiềm năng tăng gần 50% thị giá

Năm 2024, công ty thép này đầu tư thêm nhà máy mới tại Bà Rịa - Vũng Tàu với tổng vốn đầu tư khoảng 7.000 tỷ đồng, tạo động lực cho tăng trưởng trong dài hạn.

Đóng cửa phiên giao dịch 23/8, cổ phiếu CTCP Tôn Đông Á (UPCoM: GDA ) tăng 1,81% lên mức 28.100 đồng/cp, song, tính từ cuối tháng 6, cổ phiếu này đã giảm gần 30% xuống mức thị giá hiện tại.

|

| Diễn biến giá cổ phiếu GDA |

Theo Chứng khoán Dầu khí (PSI), sau đợt điều chỉnh mạnh vừa qua, nhóm cổ phiếu thép đã về vùng giá tương đối hấp dẫn so với giá trị thực.

Bên cạnh đó, dựa trên tiềm năng tăng trưởng từ nhà máy mới, Chứng khoán Bảo Việt (BVSC) đưa ra khuyến nghị khả quan đối cổ phiếu GDA, giá mục tiêu 41.800 đồng/cp, cao hơn gần 50% so với giá đóng cửa phiên 23/8.

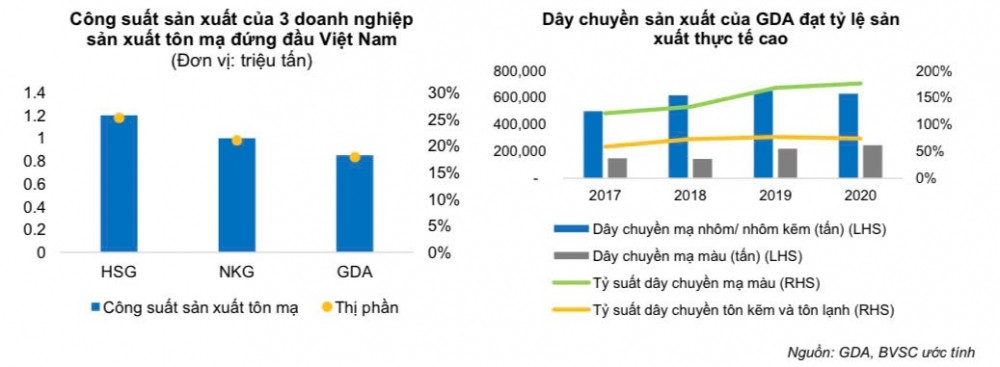

Theo đó, các dây chuyền sản xuất hiện tại đều đạt tỷ lệ sản xuất thực tế cao. GDA tiếp tục đầu tư nhà máy mới để tạo động lực cho tăng trưởng trong dài hạn.

Hiện tổng công suất 2 nhà máy của GDA khoảng 850.000 tấn/năm, chiếm 18% tổng sản lượng sản xuất tôn mạ tại Việt Nam năm 2023. Dây chuyền sản xuất của Tôn Đông Á tại nhà máy Thủ Dầu Một và Sóng Thần 1 có hiệu quả công suất cao, tỷ lệ sản lượng thực tế so với công suất tối đa thực tế đối với dòng tôn kẽm và tôn lạnh đạt ngưỡng trên 90% trong khi đó, tỷ lệ này với dòng tôn màu đã vượt ngưỡng trên 80% trong giai đoạn năm 2023-2024.

|

| Nguồn: BVSC |

Năm 2024, công ty tiếp tục đầu tư thêm nhà máy mới tại Bà Rịa - Vũng Tàu với tổng vốn đầu tư khoảng 7.000 tỷ đồng, dự kiến công suất thiết kế của nhà máy khoảng 1,2 triệu tấn tôn/năm, chia làm 3 giai đoạn: giai đoạn 1 sản xuất 350.000 tấn/năm (năm 2024-2026): giai đoạn 2 sản xuất 200.000 tấn/năm (năm 2025-2027) và giai đoạn 3 sản xuất 650.000 tấn/năm (năm 2027-2029). Nhà máy mới sẽ tập trung sản xuất sản phẩm tôn chất lượng cao cho sản xuất nội thất và thiết bị điện gia dụng để phục vụ cả nội địa và xuất khẩu (khách hàng tiềm năng tại thị trường Bắc Mỹ, Châu Âu và Đông Nam Á).

Tuy nhiên, dây chuyền của 2 nhà máy hiện tại chưa thể phân bổ cơ cấu và chuyên môn hóa dây chuyền sản xuất đồng loạt với quy mô lớn cho cả sản phẩm thép mạ xây dựng và thiết bị điện gia dụng, dự kiến lợi nhuận sẽ được cải thiện khi nhà máy mới hoàn thành với biên lợi nhuận có thể đạt tới 15-30%.

Nhà máy mới đã được hoàn thành thủ tục thành lập doanh nghiệp (Công ty TNHH Tôn Đông Á - Phú Mỹ tại KCN Phú Mỹ 3), hiện đang xin giấy phép đầu tư và sớm nhất sẽ xây dựng nhà máy trong quý IV/2024.

Đối với nguồn vốn tài trợ nhà máy mới, công ty ưu tiên vốn tự có và sau đó xem xét kế hoạch vay nợ.

Ban lãnh đạo công ty cho biết nhà máy mới đã được đảm bảo đầu ra và nguồn vốn, hiện chỉ cần kiểm soát được chi phí vận chuyển là công ty sẽ đảm bảo lợi nhuận, trong trường hợp tình hình kinh doanh có nhiều biến động thì sẽ phát hành thêm cổ phiếu và trả cổ phiếu bằng cổ tức để đảm bảo nguồn tiền xây dựng.

Ngoài ra, Thị trường xuất khẩu là động lực tăng trưởng chính của GDA trong năm 2024. BVSC kỳ vọng rằng sản lượng xuất khẩu có thể duy trì mức tăng trưởng trong các quý tiếp theo nhờ: (1) nhu cầu tiêu thụ thép tại các thị trường xuất khẩu lớn của GDA như Mỹ và EU đều có mức tăng trưởng dương trong năm 2024, lần lượt là 1,6% và 8% svck; (2) ước tính giá HRC tại EU và USA cao hơn giá nội địa trong khoảng mức 150-200 USD/tấn trong 2024.

Do đó, BVSC ước tính doanh thu và lợi nhuận sau thuế của GDA trong năm 2024 lần lượt đạt 19.543 tỷ đồng (+12% svck) và 490 tỷ đồng, tăng 1,7 lần nhờ sản lượng xuất khẩu tăng mạnh phục hồi và biên lợi nhuận cải thiện.

Về rủi ro liên quan đến thuế chống bán phá giá thép HRC, ban lãnh đạo GDA cho biết hiện tại tỷ trọng nhập khẩu thép HRC ở Trung Quốc chỉ chiếm 15-20% trong tổng sản lượng nguyên vật liệu nhập khẩu của công ty vì một số sản phẩm tôn mạ cao cấp không thể sử dụng nguồn nhập khẩu từ Trung Quốc mà phải chọn lựa thép HRC có chất lượng tốt hơn. Với tỷ trọng này, GDA cho biết nếu áp thuế chống bán phá giá thép HRC thì doanh nghiệp sẽ không chịu ảnh hưởng quá tiêu cực khi giá nguyên vật liệu đầu vào tăng cao hơn.

>> Gặp khó tại loạt dự án trọng điểm, Kinh Bắc (KBC) có khả năng vỡ kế hoạch năm 2024

Đèo Cả (HHV): Tăng tốc ghi nhận doanh thu loạt gói thầu nghìn tỷ, cổ phiếu được dự tăng gần 40%

VDSC: Hết năm 2024, PNJ sẽ không còn doanh thu từ mảng vàng miếng