Việc hoàn tất thủ tục tái cấu trúc gói trái phiếu 300 triệu USD trong thời gian tới sẽ giảm áp lực cho Novaland (NVL), tạo điều kiện thuận lợi để công ty ổn định, sớm hồi phục.

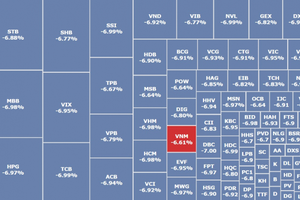

CTCP Tập đoàn Đầu tư Địa ốc No Va- Novaland (HoSE: NVL ) vừa công bố thông tin xin ý kiến trái chủ về việc dời ngày hoàn thành “Thỏa thuận dàn xếp" đối với gói trái phiếu chuyển đổi quốc tế trị giá 300 triệu USD. Lô trái phiếu này có lãi suất 5,25%/năm và đáo hạn trong năm 2026 được quyền chuyển đổi thành cổ phần phổ thông.

Thỏa thuận dàn xếp nói trên đã đượcTòa thương mại quốc tế Singapore (SICC) chấp thuận vào ngày 26/4/2024.

"Công ty cần thêm thời gian để hoàn tất các điều kiện tiên quyết, bao gồm: Đăng ký hợp đồng sửa đổi với Ngân hàng Nhà nước Việt Nam; nhận được các phê duyệt hoặc đăng ký liên quan theo quy định của pháp luật Việt Nam.

Công ty đã làm việc với các cơ quan có liên quan để có được sự chấp thuận cũng như xác nhận nhưng đến hôm nay các phê duyệt hoặc xác nhận đó có thể sẽ cần thêm thời gian hơn dự kiến. Công ty vẫn làm việc với các cơ quan có thẩm quyền để có được các phê duyệt hoặc xác nhận này trong thời gian sớm nhất có thể.

Vì vậy, công ty đề nghị dời ngày hoàn thành từ 20/5/2024 sang 10/6/2024 để kịp hoàn thành các điều kiện tiên quyết", Novaland thông báo.

Trước đó vào ngày 4/4, công ty đã công bố kết quả triển khai thỏa thuận dàn xếp để tái cấu trúc gói trái phiếu chuyển đổi. Kết quả bỏ phiếu cho thấy 25 trái chủ đại diện cho dư nợ 284 triệu USD (chiếm hơn 95% tổng dư nợ của lô trái phiếu) đã đồng ý với phương án chuyển đổi của Novaland.