Theo Luật sư, lưu lịch sử nợ xấu trên CIC hạn chế khách và người thân tham gia các sản phẩm vay vốn sau này.

Những ngày gần đây sự kiện khách hàng bị ngân hàng Eximbank (EIB ) đòi nợ 8,8 tỷ đồng thẻ tín dụng cho khoản chi tiêu 8,5 triệu đồng hơn chục năm trước đang được cộng đồng quan tâm.

Anh P.H.A trú tại TP. Hạ Long, Quảng Ninh, vị khách hàng đang được nói tới, khẳng định bản thân không vay tín dụng. Theo anh A., vào năm 2012, qua một người bạn, anh có nhờ một nam nhân viên ngân hàng Eximbank làm thẻ tín dụng. Quy trình mở thẻ chưa xong, nam nhân viên lý giải do “thẻ tín dụng đang gặp lỗi”, và đưa trước 1 thẻ thường cho anh A. Hiện anh A.

Phía ngân hàng Eximbank cung cấp thông tin, sau khi phát sinh khoản nợ vào 23/4/2013 và 26/7/2013, đến tháng 9/2013 các khoản nợ thẻ trên trở thành nợ xấu, tính lãi quá hạn theo quy định. Eximbank cho biết tháng 9/2013 đã thông báo bằng văn bản tới khách hàng về việc vi phạm nghĩa vụ trả nợ tín dụng. Sau đó tháng 12/2017 khách hàng có văn bản khiếu nại về việc không nhận được thông báo vi phạm nghĩa vụ thanh toán.

Cơ quan thanh tra Ngân hàng Nhà nước vào cuộc điều tra rõ vụ việc.

>> Chủ thẻ bị ngân hàng Eximbank đòi nợ 8,8 tỷ đồng đã thuê luật sư, quyết làm ‘ra ngô ra khoai’

Chúng tôi có cuộc trao đổi với Luật sư Nguyễn Huy Độ, Tổng Giám đốc Công ty Luật TNHH BFB, về câu chuyện nợ tín dụng này.

Ngân hàng có trách nhiệm thông báo nợ đến khách hàng

-Dưới góc nhìn về pháp lý, trường hợp nợ thẻ tín dụng quá hạn tại ngân hàng, phía ngân hàng phải có nghĩa vụ đến đâu trong việc thông báo/nhắc nợ/ đòi nợ đến khách hàng, thưa ông?

Pháp luật không quy định về nghĩa vụ thông báo khoản nợ đến hạn thanh toán của ngân hàng đối với khách hàng khi sắp đến hạn thanh toán. Điều này hoàn toàn phụ thuộc vào thỏa thuận giữa hai bên và quy trình xử lý của từng ngân hàng.

Tuy nhiên, khi đã phát sinh nợ quá hạn thì Ngân hàng có trách nhiệm thông báo đến khách hàng cụ thể:

Căn cứ theo quy định tại Điều 20 Thông tư số 39/2016/TT-NHNN ngày 30/12/2016 của ngân hàng Nhà nước quy định về hoạt động cho vay của Tổ chức tín dụng, chi nhánh ngân hàng nước ngoài đối với khách hàng thì đối với khoản nợ quá hạn thì: “Tổ chức tín dụng khi chuyển nợ quá hạn đối với số dư nợ gốc mà khách hàng không trả được nợ đúng hạn theo thỏa thuận phải có trách nhiệm thông báo cho khách hàng về việc chuyển nợ quá hạn. Nội dung thông báo tối thiểu bao gồm số dư nợ gốc bị quá hạn, thời điểm chuyển nợ quá hạn và lãi suất áp dụng đối với dư nợ gốc bị quá hạn”.

Đối với việc xử lý nợ đối với khoản vay quá hạn Pháp luật cũng quy định Ngân hàng được phép áp dụng các biện pháp thu hồi nợ trong khuôn khổ pháp luật cho phép, quy định nội bộ về xử lý nợ và theo thỏa thuận cho vay với khách hàng để thu hồi nợ bao gồm cả biện pháp thông báo khoản nợ và yêu cầu khách hàng thanh toán đây không phải nghĩa vụ mà là quyền của Ngân hàng không mang tính chất bắt buộc. Trường hợp sau khi áp dụng các biện pháp thu hồi nợ nhưng không đủ thì khách hàng có trách nhiệm tiếp tục trả nợ gốc và lãi tiền vay cho Ngân hàng.

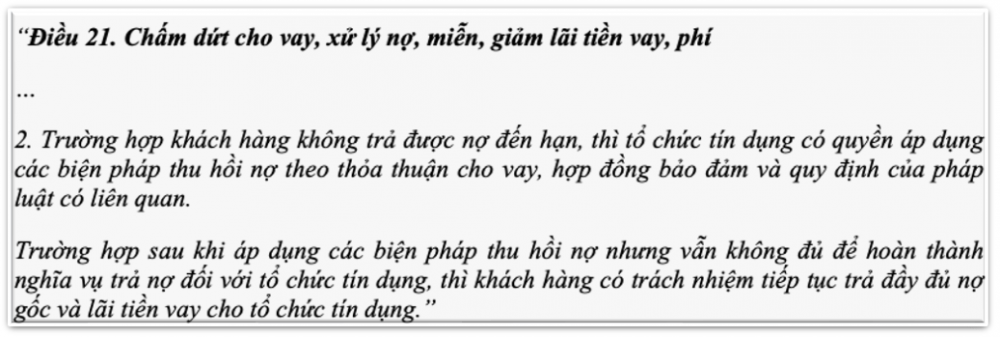

Cụ thể Khoản 2 điều 21 Thông tư số 39/2016/TT-NHNN quy định về Xử lý nợ như sau:

|

Lưu lịch sử nợ xấu, hạn chế khách hàng và người thân tham gia các sản phẩm vay vốn

-Các biện pháp đòi nợ của ngân hàng với các trường hợp nợ quá hạn là gì?

Pháp luật không quy định cụ thể các biện pháp thu hồi nợ đối với khoản vay quá hạn. Tùy vào từng trường hợp cụ thể Ngân hàng được phép áp dụng một hoặc nhiều biện pháp để thu hồi nợ trong khuôn khổ pháp luật cho phép, quy định nội bộ về xử lý nợ và theo thỏa thuận cho vay với khách hàng.

Hiện nay, một số các Ngân hàng thường một số biện pháp thu hồi nợ phổ biến như: Gọi điện liên lạc với người đi vay để thông báo về khoản vay; thông báo tới cơ quan, công ty nơi khách đang làm việc để hỗ trợ ngân hàng thu hồi nợ; bàn giao cho bên thứ ba để thu hồi nợ; khởi kiện ra Tòa án nhân dân có thẩm quyền để yêu cầu giải quyết vụ việc; lưu lịch sử nợ xấu trên CIC hạn chế khách và người thân tham gia các sản phẩm vay vốn sau này; phát mại tài sản thế chấp...

|

Số dư nợ tín dụng 8,5 triệu đồng có thể lên đến 8,8 tỷ đồng sau 11 năm?

Theo Luật tín dụng, trường hợp khách hàng nợ gốc 8,5 triệu đồng như anh A. phương thức tính nợ lãi là gì? Liệu có thể lên đến con số “khủng” 8,8 tỷ đồng sau 11 năm?

Trước tiên chúng ta cần phải xác định rõ việc khách hàng sử dụng khoản tiền 8,5 triệu theo hình thức ngân hàng phát hành thẻ tín dụng có nghĩa Khách hàng và Ngân hàng đã hình thành quan hệ tín dụng đối với khoản vay trên.

Trong trường hợp này các quy định liên quan đến nghĩa vụ thanh toán, lãi phát sinh và các nghĩa vụ khác phải tuân theo Hợp đồng tín dụng và các điều kiện khác mà hai bên đã thỏa thuận trước đó.

Cũng xin nhắc lại Hợp đồng tín dụng được hình thành giữa khách hàng và người vay không bị phụ thuộc vào quy định về trần lãi suất theo quy định tại điều 648 bộ luật dân sự 2015 mà phụ thuộc vào các quy định của luật các tổ chức tín dụng cùng các văn bản hướng dẫn đi kèm.

>> Từ vụ thẻ tín dụng 8,5 triệu bị đòi nợ 8,8 tỷ, giải mã 'sức mạnh' của lãi kép

Căn cứ theo Khoản 1 Điều 13 Thông tư 39/2016/TT-NHNN (sửa đổi bổ sung bởi Khoản 4 Điều 1 Thông tư 06/2023/TT-NHNN) quy định về lãi suất cho vay của tổ chức tín dụng như sau:

“Tổ chức tín dụng và khách hàng thỏa thuận về lãi suất cho vay theo cung cầu vốn thị trường, nhu cầu vay vốn và mức độ tín nhiệm của khách hàng, trừ trường hợp Ngân hàng Nhà nước Việt Nam có quy định về lãi suất cho vay tối đa”.

Vì vậy, việc xác định lãi xuất và số tiền thực tế phát sinh phải căn cứ vào Thỏa thuận lãi suất giữa khách hàng và Ngân hàng khi mở thẻ tín dụng.

Tuy nhiên, Khoản 4 Điều 13 Thông tư 39/2016/TT – NHNN cũng quy định rất rõ về nguyên tắc trả lãi tiền vay trong trường hợp quá hạn như sau:

|

Căn cứ theo quy định trên thì tiền lãi chậm trả hàng năm sẽ được tính tối đa trong trường hợp quá hạn là 150% lãi suất cho vay trong hạn. Lãi suất trên là lãi suất tối đa áp dụng cho cả trường hợp lãi suất nhập gốc được tính lãi theo chu kỳ tháng của Ngân hàng.

Như vậy, giả sử như Khách hàng và Eximbank thỏa thuận về mức lãi suất trong hạn là x% thì lãi suất khi bị chuyển nợ quán hạn sẽ là 1,5x%. Trường hợp Eximbank thu lãi theo tháng thì lãi suất sẽ là 0,125x%/tháng. Tổng thời gian vay tính đến thời điểm thông báo của Eximbank là 11 năm tương đương với 132 tháng.

Trong trường hợp nếu X là 33 thì lãi suất chậm trả của khách hàng sẽ là 4,125%/tháng. Nếu tính khoản tiền lãi phải trả theo phương án lãi nhập gốc thì số tiền có thể lên đến 1.700.000.000 VND.

Ngoài ra, còn các khoản tiền phạt khác được quy định trong Thỏa thuận giữa Ngân hàng và khách hàng mà chúng ta không có thông tin. Bởi vậy chúng tôi không có đủ cơ sở để nhận định con số 8,8 tỷ hiện có chính xác hay không?

(Còn tiếp)

>> Eximbank (EIB) kinh doanh ra sao giữa 'lùm xùm' vụ tính nợ tín dụng gấp 1.000 lần gốc sau 11 năm?

Từ 1/7, một ngân hàng sẽ ‘khai tử’ dải từ trên các loại thẻ, ngừng toàn bộ giao dịch

Lãi suất ngân hàng hôm nay 2/4/2025: Lên đến 6,2% nếu đáp ứng tiêu chí nhà băng