Lợi nhuận nhóm ngân hàng dự kiến tăng mạnh nhưng không dành cho tất cả

Lợi nhuận nhóm ngân hàng đang xảy ra sự phân hóa, các nhà băng đẩy được vốn ra như HDB, LPB, TCB... có sự tăng trưởng mạnh. Ngược lại, nhóm "ế" vốn lợi nhuận tăng ít hoặc suy giảm.

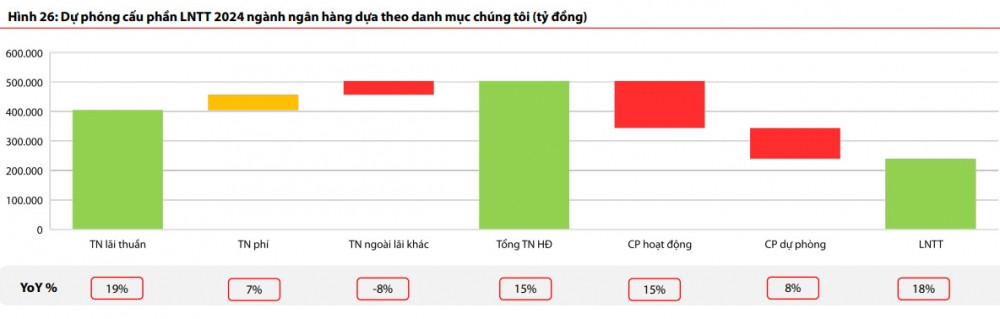

Trong phân tích mới đây, Chứng khoán Rồng Việt (VDSC) dự kiến lợi nhuận trước thuế của toàn ngành ngân hàng năm 2024 sẽ tăng trưởng 18% so với thực hiện năm 2023.

|

| Nguồn: VDSC |

Cụ thể, ở phần thu nhập: thu nhập lãi thuần sẽ tăng 19% đến từ việc NIM dự phóng tăng 0,14%; khoản thu nhập từ phí tăng 7%; thu nhập khác giảm 8%. Từ đó, tổng thu nhập hoạt động toàn ngành tăng 15%.

Phần chi phí cũng sẽ có sự gia tăng đến từ chi phí hoạt động (+15%) và chi phí dự phòng tăng nhẹ (+8%) do tác động kết hợp của: (1) sự tiếp diễn trong quá trình làm sạch bảng cân đối và nâng cao bộ đệm dự phòng rủi ro; (2) Thông tư 02 được gia hạn giúp giãn áp lực trích lập dự phòng.

|

| Nguồn: Tổng hợp |

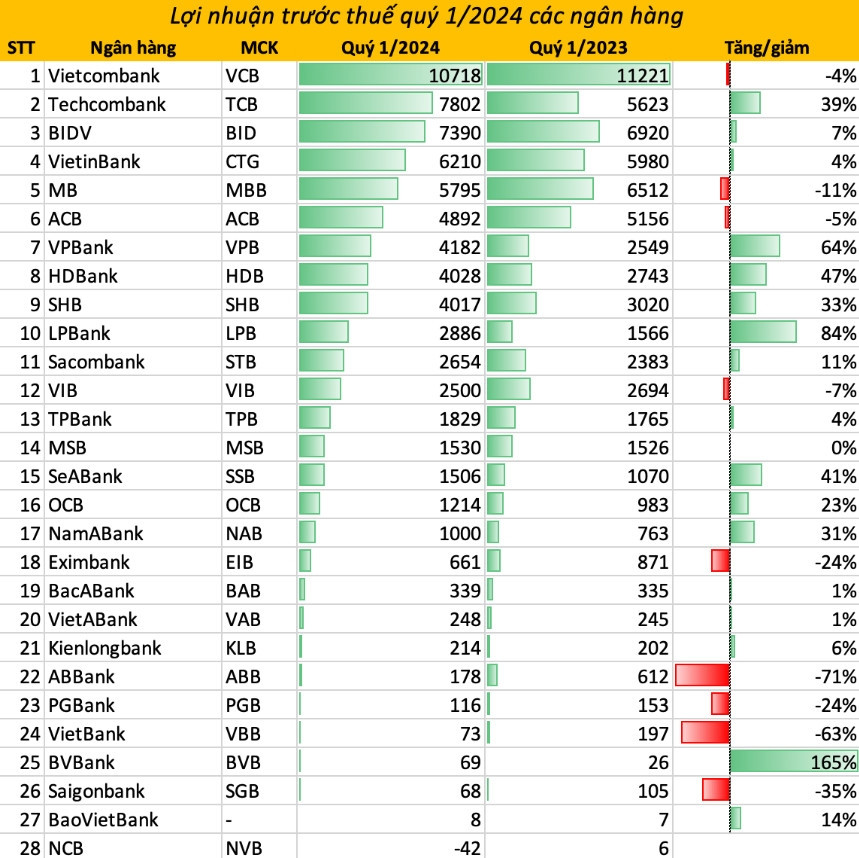

Trước đó, trong quý I/2024, lợi nhuận trước thuế của 28 ngân hàng đạt khoảng 72.000 tỷ đồng, tăng 11% so với cùng kỳ năm 2023. Như vậy, theo kỳ vọng của VDSC, lợi nhuận nhóm này cần tăng trưởng mạnh vào 3 quý còn lại để bù đắp khoảng thiếu hụt trong quý đầu năm.

Nhìn lại quý I/2024, các ngân hàng có tác động tích cực lớn nhất đến toàn ngành là LPB (+84% YoY), VPB (+64% YoY), HDB (+47% YoY), TCB (+39% YoY)...

Ở chiều ngược lại, một số "ông lớn" có sự sụt giảm về lợi nhuận gồm VCB (-4% YoY), MBB (-11% YoY), ACB (-5% YoY)...

Tăng trưởng tín dụng phân hóa

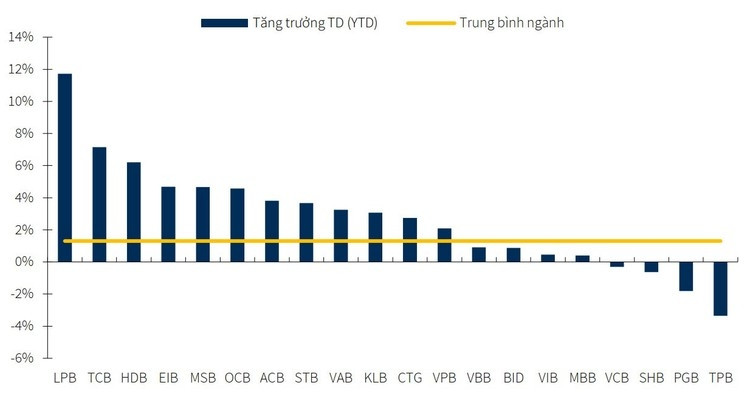

Các ngân hàng có tăng trưởng lợi nhuận tốt hơn dường như là nhóm đẩy được vốn ra nền kinh tế gồm LPB, TCB, HDB với mức tăng trưởng tín dụng lớn hơn 6% trong quý đầu năm, cao hơn nhiều so với mức 1,34% toàn ngành.

|

| Tăng trưởng tín dụng quý I/2024 của các ngân hàng (Nguồn: Chứng khoán KB) |

Ngày 19/6 vừa qua, tại Hội nghị trực tuyến toàn ngành về giải pháp đẩy mạnh tăng trưởng tín dụng năm 2024, Thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng cho biết, tính đến ngày 14/6, tăng trưởng tín dụng tăng 3,79% so với cuối năm 2023. Tuy được cải thiện, nhưng con số này đang cách khá xa yêu cầu của Thủ tướng, hết quý II/2024, tăng trưởng tín dụng đạt 5 - 6%, cả năm đạt 15 - 16%.

Đồng thời, sự phân hóa đang xảy ra khi nhiều ngân hàng rơi vào tình cảnh tăng trưởng tín dụng âm như ABB âm 10%, một số ngân hàng tín dụng tăng trưởng âm 1 - 5% gồm SSB, PVComBank, BAOVIET Bank…

Theo phân tích từ Chứng khoán KB, sự phân hóa có thể đến từ việc vậy lĩnh vực bất động sản đã dẫn dắt tăng trưởng tín dụng cho nhiều ngân hàng như TCB, HDB, VPB vượt trội so với trung bình ngành. Lý do bởi, chỉ trong 2 tháng đầu năm, dư nợ bất động sản tăng thêm 20.000 tỷ đồng (+1,9% YoY) so với so với mức giảm 0,75% YoY của tín dụng toàn nền kinh tế.

Trong khi đó, nhóm ngân hàng cho vay phân khúc bán lẻ, hộ kinh doanh - sản xuất (ACB, VIB, STB...) thì tăng chững hơn do cầu tiêu dùng tại phân khúc này hồi phục chưa đáng kể.

>> Nhóm cổ phiếu ngân hàng vẫn 'sáng cửa' cho đầu tư nửa cuối năm

.jpg)