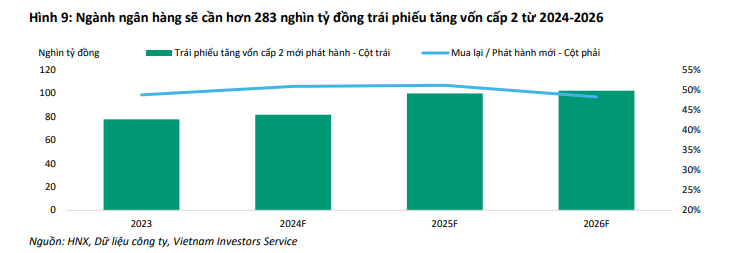

VIS Rating: Các ngân hàng sẽ cần 283.000 tỷ đồng trái phiếu tăng vốn cấp 2 trong ba năm tới

VIS Rating cho rằng khi tăng trưởng tín dụng hồi phục trong 1-3 năm tới, các ngân hàng sẽ cần hơn 283.000 tỷ đồng trái phiếu tăng vốn cấp 2

Ngày 17/6, VIS Rating vừa công bố báo cáo nhận định thị trường - ngành ngân hàng, theo đó, VIS Rating kỳ vọng ngành ngân hàng sẽ phát hành hơn 283.000 tỷ đồng trái phiếu tăng vốn cấp 2 trong ba năm tới.

Vốn cấp 2 là nguồn vốn bổ sung có độ tin cậy thấp hơn vốn cấp 1 như vốn tăng do đánh giá lại tài sản, các khoản dự phòng tổn thất chung, vốn bổ sung từ các công cụ nợ hỗn hợp (trái phiếu chuyển đổi, cổ phiếu ưu đãi và một số công cụ nợ thứ cấp), đầu tư tài chính vào các công ty con và các tổ chức tài chính khác.

VIS Rating kỳ vọng khoảng 55% trái phiếu tăng vốn cấp 2 mới sẽ được phát hành bởi các ngân hàng quốc doanh do vốn cấp 2 của các ngân hàng này sẽ bị khấu trừ đáng kể.

Theo quy định, trái phiếu tăng vốn cấp 2 đang lưu hành được tính vào vốn tự có sẽ bị khấu trừ khoảng 20% mỗi năm trong 5 năm cuối của kỳ hạn trái phiếu.

Các ngân hàng sẽ cần phát hành trái phiếu tăng vốn cấp 2 mới để thay thế các trái phiếu bị khấu trừ và tăng mức an toàn vốn. Một vài ngân hàng tư nhân nhỏ có khả năng sinh lời yếu sẽ phát hành trái phiếu tăng vốn cấp 2 để hỗ trợ 3-4% tỷ lệ an toàn vốn.

Ngoài ra, một số ngân hàng tư nhân quy mô vừa và lớn sẽ sử dụng trái phiếu tăng vốn cấp 2 để hỗ trợ mục tiêu tăng trưởng tín dụng cao.

|

| Dự báo phát hành mới trái phiếu tăng vốn cấp 2, nguồn: VIS Rating |

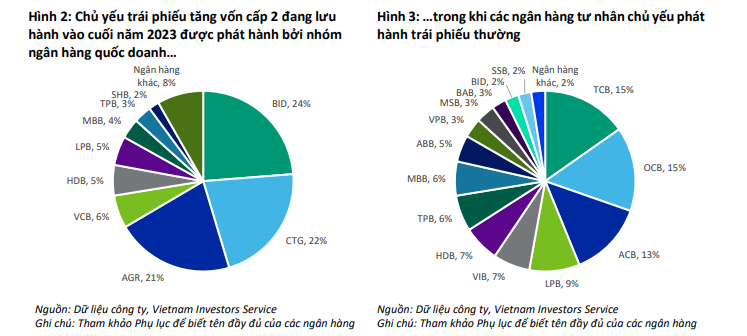

Theo VIS Rating, các ngân hàng đã phát hành tổng cộng 196.000 tỷ đồng trái phiếu trong năm 2023, cao hơn mức 104 nghìn tỷ đồng năm 2019. Trái phiếu tăng vốn cấp 2 chiếm 35% quy mô trái phiếu phát hành.

Tính đến cuối năm 2023, 72% trái phiếu tăng vốn cấp 2 đang lưu hành được phát hành bởi các ngân hàng quốc doanh, trong khi 98% trái phiếu thường, không có tài sản đảm bảo được phát hành bởi các ngân hàng cổ phần tư nhân.

Các ngân hàng sử dụng nguồn vốn phát hành trái phiếu để hỗ trợ cho các khoản cho vay dài hạn và đáp ứng các tỷ lệ theo quy định, kiểm soát tỷ lệ vốn ngắn hạn cho vay trung và dài hạn dưới 30% và tỷ lệ cho vay trên tiền gửi ở mức 85%.

Trong khi đó, các ngân hàng quốc doanh và một số các ngân hàng tư nhân quy mô nhỏ sử dụng nhiều trái phiếu tăng vốn cấp 2 hơn trong cơ cấu vốn của mình để khắc phục những hạn chế trong việc huy động vốn cổ phần và hỗ trợ nguồn vốn cấp 1 đang ở mức thấp.

|

| Dữ liệu trái phiếu các ngân hàng 2023, nguồn: VIS Rating |

VIS Rating kỳ vọng nhu cầu đầu tư trái phiếu tăng vốn cấp 2 của các nhà đầu tư cá nhân vẫn duy trì ở mức cao.

Nhà đầu tư cá nhân nắm giữ phần lớn trái phiếu tăng vốn cấp 2 được chào bán ra công chúng, chủ yếu là do lợi suất của các trái phiếu này cao hơn so với tiền gửi và trái phiếu thường.

Trái phiếu ngân hàng chủ yếu được phát hành riêng lẻ để giúp các tổ chức phát hành huy động vốn trong khoảng thời gian ngắn với các yêu cầu tối thiểu về hồ sơ và tài liệu quy định.

VIS Rating kỳ vọng ngân hàng sẽ đẩy mạnh phát hành trái phiếu tăng vốn cấp 2 ra công chúng nhiều hơn để có thể khai thác nhu cầu mạnh mẽ của nhà đầu tư cá nhân, vì các tổ chức phát hành sẽ không còn được phát hành riêng lẻ cho các nhà đầu tư cá nhân không phải là nhà đầu tư chuyên nghiệp.

>>VIS Rating: 2 lý do giúp lợi nhuận ngành Ngân hàng tăng trong năm 2024