Chênh lệch lãi suất USD và VND thu hẹp: Tín hiệu ổn định tỷ giá sau 1 năm sóng gió

Trong những tháng cuối năm 2024, chênh lệch lãi suất giữa đồng USD và VND dần được thu hẹp, nhờ vào chuỗi biện pháp can thiệp quyết liệt của NHNN và sự thay đổi chính sách tiền tệ từ Fed. Các yếu tố này không chỉ giảm áp lực lên tỷ giá USD/VND mà còn ổn định thị trường tài chính trong nước trước bối cảnh biến động toàn cầu.

Tỷ giá USD/VND biến động mạnh: Những chuyển động từ Fed và phản ứng của NHNN

Theo VinaCapital, tỷ giá USD/VND đã trải qua những biến động lớn trong ba năm qua, xuất phát từ chính sách tăng lãi suất đầy quyết liệt của Cục Dự trữ Liên bang Mỹ (Fed) . Bắt đầu từ tháng 03/2022, Fed tiến hành 11 lần tăng liên tiếp, đẩy lãi suất quỹ liên bang lên mức đỉnh 5,25%-5,5% vào tháng 07/2023, mức cao nhất trong hơn hai thập kỷ. Chính sách này đã củng cố sức mạnh của đồng USD, đồng thời tạo áp lực lớn lên tỷ giá USD/VND.

Đến tháng 09/2024, Fed chuyển hướng sang chu kỳ cắt giảm lãi suất nhằm hỗ trợ nền kinh tế đang đối mặt với sự hạ nhiệt của lạm phát và sự suy yếu của thị trường lao động. Lãi suất quỹ liên bang lần lượt được giảm 0,5 điểm phần trăm vào tháng 9, sau đó là 0,25 điểm phần trăm vào tháng 11, đưa lãi suất xuống mức 4,5%-4,75%. Cuộc họp gần đây nhất vào ngày 18/12 tiếp tục chứng kiến một đợt giảm 0,25 điểm phần trăm, đưa lãi suất quỹ liên bang về 4,25%-4,5%, mức thấp nhất kể từ cuối năm 2022. Fed đồng thời phát tín hiệu thận trọng rằng chỉ thực hiện thêm hai đợt cắt giảm trong năm 2025 và dự kiến các bước đi nhỏ vào năm 2026-2027, mỗi đợt khoảng 0,25 điểm phần trăm.

Trái ngược với động thái của Fed, Ngân hàng Nhà nước (NHNN) đã triển khai chính sách nới lỏng tiền tệ trong nửa đầu năm 2023 nhằm hỗ trợ nền kinh tế trong nước. Tuy nhiên, việc giảm lãi suất điều hành trong khi Fed tăng lãi suất đã khiến chênh lệch lãi suất ngắn hạn giữa VND và USD giãn rộng, có thời điểm lên tới hơn 500 điểm cơ bản. Khoảng cách này gây áp lực lớn lên tỷ giá USD/VND, khiến đồng VND liên tục chịu áp lực mất giá từ nửa cuối năm 2023 đến nay.

|

| Ảnh minh họa. Nguồn: Internet |

Nửa đầu năm 2024: Dư thừa thanh khoản và can thiệp quyết liệt từ NHNN

Bước vào năm 2024, áp lực tỷ giá gia tăng khi nền kinh tế Việt Nam vẫn trong trạng thái phục hồi chậm, nhu cầu vốn thấp dẫn đến dư thừa thanh khoản trên thị trường liên ngân hàng. Lãi suất liên ngân hàng kỳ hạn qua đêm rơi xuống mức gần như "về không" trong tháng 01/2024, và dao động ở mức bình quân 0,8% đến 0,86% cho kỳ hạn qua đêm (ON) vào cuối tháng 03/2024. Để kiểm soát tình hình, NHNN đã thực hiện loạt nghiệp vụ trên thị trường mở, hút ròng 171.700 tỷ đồng qua kênh tín phiếu trong giai đoạn từ ngày 11/03 đến 01/04, với lãi suất bình quân 1,5%. Đến đầu tháng 04/2024, NHNN tạm thời bơm ròng 8.165 tỷ đồng vào hệ thống trong hai phiên liên tiếp, trước khi quay trở lại chính sách hút ròng.

Ngày 19/04, NHNN tiếp tục thực hiện biện pháp mạnh mẽ bằng cách bán ngoại tệ giao ngay từ dự trữ ngoại hối với mức giá cố định 25.450 VND/USD nhằm hạ nhiệt áp lực tỷ giá. Từ giữa tháng 4 đến đầu tháng 07/2024, NHNN đã bán ra khoảng 6,4 tỷ USD, tương đương khoảng gần 160.000 tỷ VND, giúp ổn định thị trường và hạn chế đà mất giá của đồng nội tệ.

NHNN cũng đã mạnh tay tăng lãi suất trên kênh nghiệp vụ thị trường mở. Ngày 23/03, NHNN lần đầu điều chỉnh lãi suất trúng thầu tín phiếu từ 3,65%/năm lên 3,9%/năm. Tiếp theo đó, ngày 23/04, lãi suất cho vay cầm cố giấy tờ có giá (OMO) tăng thêm 0,25 điểm phần trăm, từ 4%/năm lên 4,25%/năm. Ngày 22/05, NHNN tiếp tục tăng lãi suất OMO thêm 0,25 điểm phần trăm, đưa mức lãi suất này lên 4,5%/năm. Đây là mức lãi suất cao nhất trên kênh OMO kể từ tháng 03/2023, cho thấy NHNN đã quyết liệt sử dụng công cụ lãi suất để điều chỉnh thanh khoản trên thị trường.

Lãi suất tín phiếu NHNN cũng ghi nhận các mức điều chỉnh liên tục và rõ nét. Ngày 23/03, lãi suất tín phiếu tăng từ 3,65% lên 3,9%/năm, đến ngày 22/05, tiếp tục tăng lên 4,5%/năm, mức cao nhất trong hơn một năm qua. Các điều chỉnh này đã góp phần thu hút dòng tiền VND, giảm thanh khoản dư thừa trong hệ thống ngân hàng, từ đó hạn chế áp lực từ việc tăng tỷ giá USD/VND.

Sau hàng loạt biện pháp can thiệp từ NHNN, lãi suất liên ngân hàng kỳ hạn qua đêm tăng rõ rệt, đạt mức trung bình 4,29% vào tháng 05/2024, tăng mạnh so với mức thấp gần đáy chỉ từ 0,17%-0,18% hồi đầu năm. Điều này đánh dấu sự cải thiện đáng kể trong nhu cầu vốn ngắn hạn trên thị trường, đồng thời là kết quả trực tiếp từ các biện pháp can thiệp của NHNN nhằm kiểm soát thanh khoản và ổn định tỷ giá hối đoái.

Những tín hiệu hạ nhiệt và sự linh hoạt trong điều hành tỷ giá của NHNN trong quý III

Từ quý III/2024, thị trường dần xuất hiện tín hiệu hạ nhiệt khi kỳ vọng về việc Fed cắt giảm lãi suất trở nên rõ ràng hơn. Điều này mở đường để NHNN thực hiện các biện pháp nới lỏng nhằm hỗ trợ thanh khoản. Ngày 05/08, NHNN đã giảm lãi suất trên cả thị trường mở (OMO) và tín phiếu từ mức 4,5% xuống còn 4,25%/năm. Đây là lần giảm lãi suất OMO đầu tiên kể từ cuối năm 2023, đánh dấu sự linh hoạt trong điều hành thị trường tiền tệ. Tiếp đó, trong phiên giao dịch ngày 20/08, lãi suất trúng thầu tín phiếu tiếp tục được điều chỉnh giảm từ 4,25% xuống còn 4,2%/năm, và sau đó là 4,15%/năm trong phiên 23/08. Cuối cùng, NHNN quyết định dừng phát hành tín phiếu hoàn toàn từ ngày 26/08 đến 18/10, động thái rõ ràng nhằm nới lỏng thanh khoản và hỗ trợ thị trường.

Tháng 9/2024 tiếp tục chứng kiến các biện pháp điều chỉnh của NHNN khi lãi suất OMO được giảm thêm 0,25 điểm phần trăm, đưa mức lãi suất này xuống 4%/năm. Đây là những nỗ lực không chỉ để hỗ trợ thanh khoản trong hệ thống ngân hàng mà còn nhằm duy trì sự ổn định của tỷ giá USD/VND trong bối cảnh đồng USD vẫn giữ sức mạnh trên thị trường quốc tế. Việc NHNN tạm ngừng phát hành tín phiếu và hạ lãi suất OMO cho thấy sự nhạy bén trong việc ứng phó với diễn biến thị trường, đồng thời duy trì cân bằng giữa mục tiêu ổn định và hỗ trợ tăng trưởng kinh tế.

Biến động tỷ giá cuối năm và sức ép từ thị trường quốc tế

Từ cuối tháng 09/2024, tỷ giá USD/VND đối mặt với nhiều biến động lớn do các yếu tố quốc tế. Trong đó, cuộc bầu cử Tổng thống Mỹ gây ra nhiều lo ngại về chính sách kinh tế và tiền tệ, đặc biệt khi thị trường dự báo khả năng các chính sách tài khóa mới của Mỹ có thể gia tăng sức mạnh đồng USD.

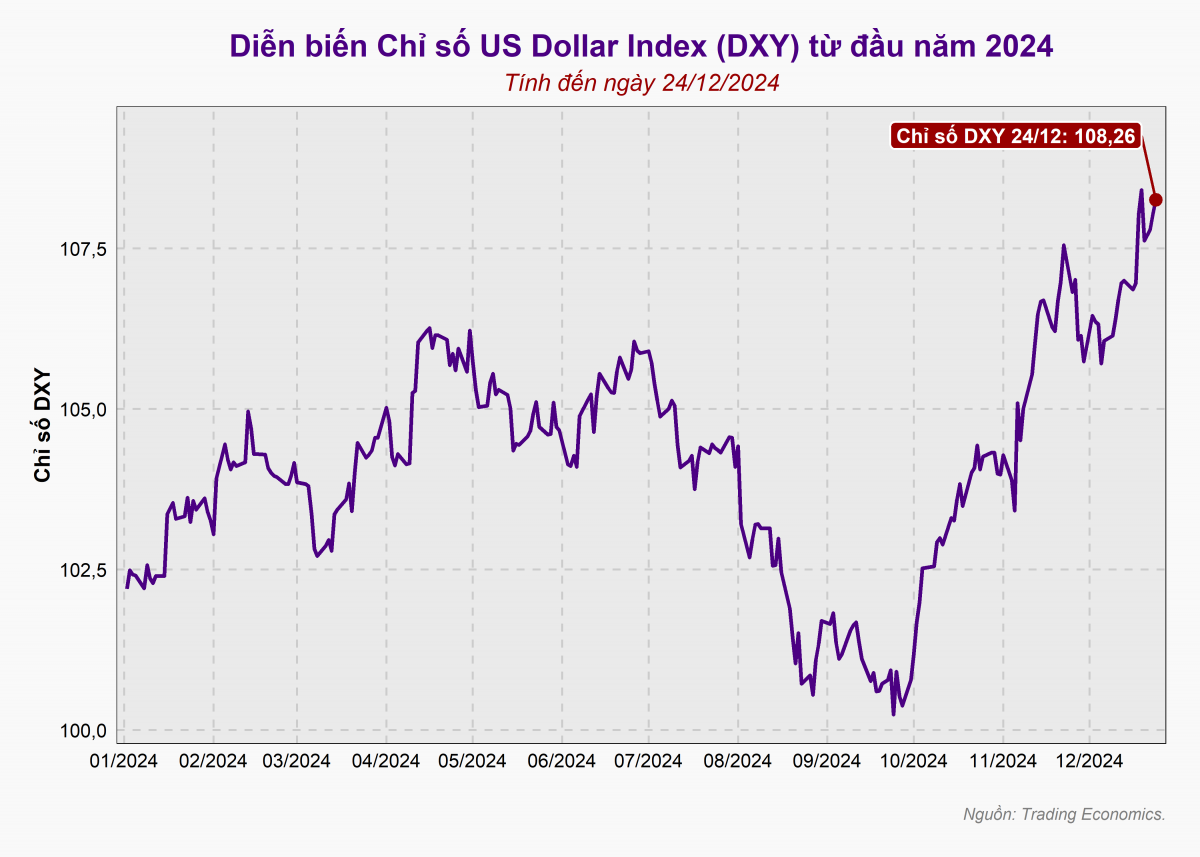

Cùng với đó, đường hướng chính sách lãi suất của Cục Dự trữ Liên bang Mỹ (Fed) vẫn là tâm điểm chú ý. Mặc dù Fed đã thực hiện nhiều đợt cắt giảm lãi suất, các dấu hiệu chưa rõ ràng về tốc độ giảm tiếp theo khiến thị trường giữ tâm lý thận trọng. Đồng USD vì vậy liên tục duy trì mức cao trên thị trường quốc tế, tạo áp lực tăng giá lên tỷ giá USD/VND. Chỉ số US Dollar Index (DXY), thước đo sức mạnh của đồng USD so với rổ các đồng tiền chủ chốt, đã leo lên mức 108,26 điểm vào ngày 24/12, một trong những mức cao nhất ghi nhận trong năm 2024.

|

| Diễn biến Chỉ số US Dollar Index (DXY) trong năm 2024 tính đến ngày 24/12/2024. Nguồn: Trading Economics. |

Trước áp lực này, NHNN đã nhanh chóng tái khởi động các biện pháp can thiệp mạnh mẽ. Ngày 18/10, NHNN phát hành tín phiếu trở lại với lãi suất dao động từ 3,6% đến 4%. Đây là động thái quan trọng nhằm kiểm soát thanh khoản VND dư thừa trong hệ thống ngân hàng, qua đó giảm bớt áp lực tỷ giá và ổn định thị trường tài chính trong nước.

Ngân hàng Nhà nước và các biện pháp ổn định tỷ giá cuối năm

Trước sức ép của đồng USD trên thị trường quốc tế, NHNN đã triển khai nhiều biện pháp mạnh mẽ nhằm ổn định tỷ giá và giảm áp lực thanh khoản. Theo thông tin từ thị trường liên ngân hàng, trong tuần từ ngày 18 đến 20/12, NHNN đã bán thêm khoảng 2 tỷ USD từ dự trữ ngoại hối để cung cấp thanh khoản trực tiếp cho các ngân hàng thương mại. Tổng lượng ngoại tệ bán ra từ đầu năm đến nay đã lên tới khoảng 8,5 tỷ USD, với mức giá bán giao ngay cố định tại 25.450 VND/USD.

Đây được xem là một trong những đợt can thiệp lớn nhất trong 5 năm qua, tương đương gần 9,6% tổng lượng dự trữ ngoại hối của Việt Nam vào thời điểm cuối tháng 09/2023, khi dự trữ không bao gồm vàng đạt khoảng 87,6 tỷ USD (theo CEIC Data). Trước đó, trong năm 2022 NHNN đã bán ra tổng cộng khoảng 22 tỷ USD theo cả hình thức giao ngay và kỳ hạn nhằm ổn định tỷ giá hối đoái, tương đương 21% tổng dự trữ vào năm 2021.

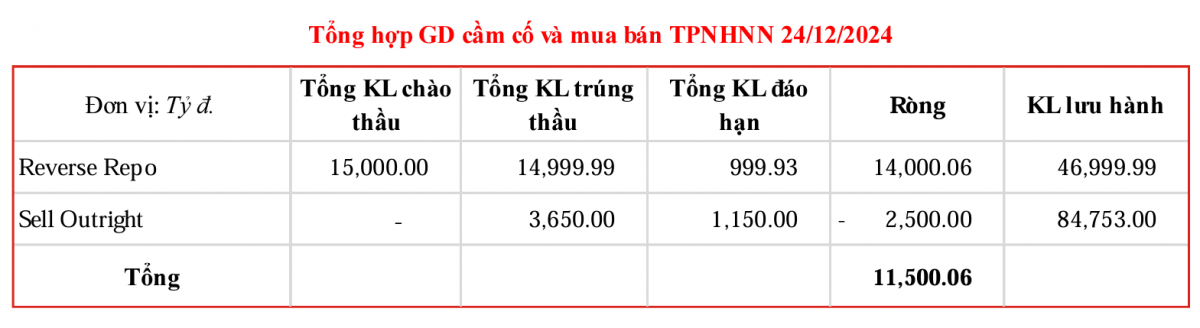

Đồng thời, NHNN đã tăng cường sử dụng công cụ phát hành tín phiếu để hút ròng thanh khoản VND dư thừa. Trong tuần qua, NHNN đã hút ròng tổng cộng 71.448 tỷ đồng thông qua các kỳ hạn tín phiếu 7, 14 và 28 ngày, với lãi suất duy trì ổn định ở mức 4%/năm. Tính đến ngày 24/12, tổng lượng tín phiếu lưu hành trong hệ thống ngân hàng đạt 84.753 tỷ đồng. Cùng lúc, NHNN cũng bơm ròng hơn 14.000 tỷ đồng thông qua kênh cầm cố giấy tờ có giá (OMO) để đảm bảo thanh khoản ngắn hạn cho các tổ chức tín dụng.

|

| Tổng hợp giao dịch cầm cố và mua bán tín phiếu Ngân hàng Nhà nước ngày 24/12/2024. Nguồn: MSB Research, Hội Nghiên cứu Thị trường Liên Ngân hàng (VIRA). |

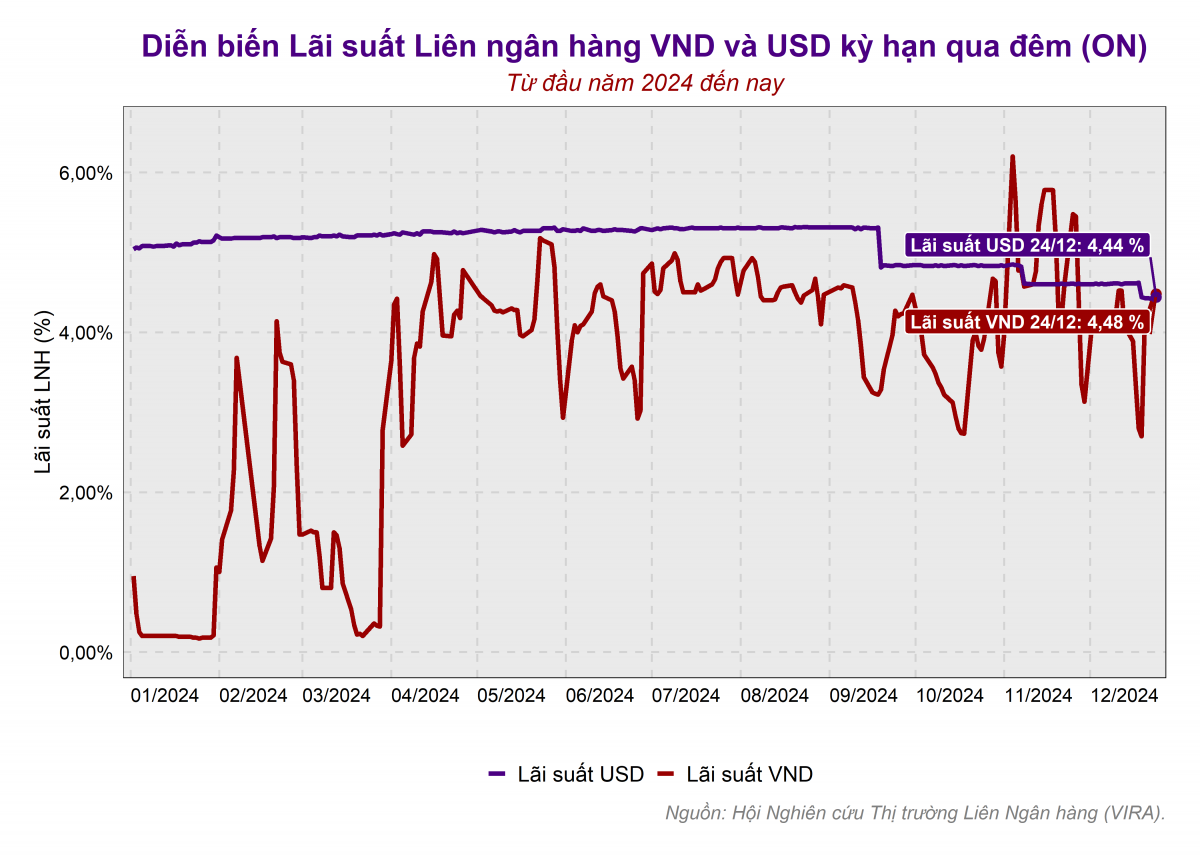

Các biện pháp này đã đem lại hiệu quả rõ rệt trên thị trường tiền tệ. Lãi suất liên ngân hàng kỳ hạn qua đêm tăng mạnh từ mức 2,7% vào ngày 19/12 lên 4,48% vào ngày 24/12, gần như ngang bằng với lãi suất USD ở mức 4,44%. Sự tăng mạnh của lãi suất VND đã thu hẹp đáng kể chênh lệch lãi suất giữa VND và USD, qua đó giảm động cơ nắm giữ USD và tạo áp lực lên tỷ giá USD/VND. Điều này giúp chi phí hoán đổi tiền tệ giữa hai đồng tiền (swap) giảm, hỗ trợ giảm căng thẳng trên thị trường ngoại hối.

|

| Diễn biến Lãi suất Liên ngân hàng VND và USD kỳ hạn qua đêm (ON) năm 2024. Nguồn: MSB Research, Hội Nghiên cứu Thị trường Liên Ngân hàng (VIRA). |

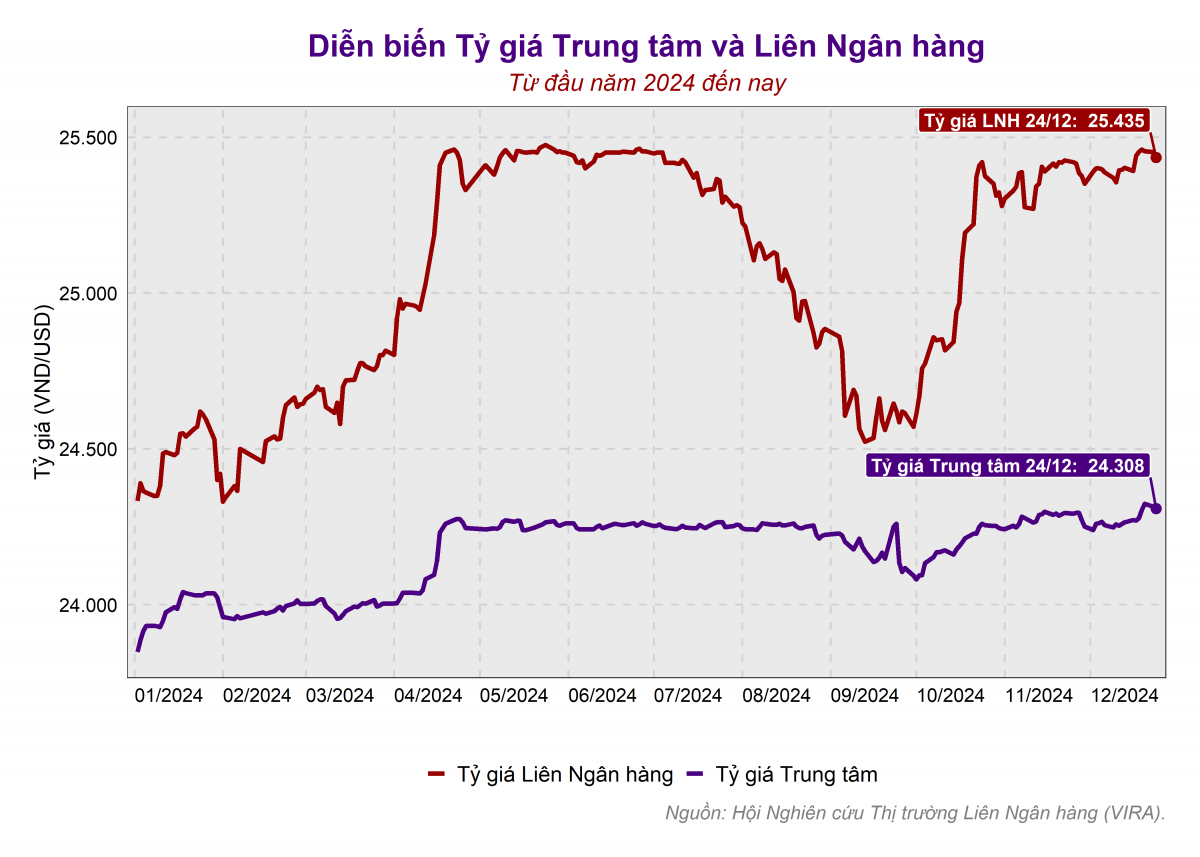

Qua đó tỷ giá đã đồng loạt giảm nhẹ ngay trong lễ Giáng sinh. Ngày 24/12, NHNN niêm yết tỷ giá trung tâm ở mức 24.308 VND/USD, giảm tiếp 07 đồng so với phiên đầu tuần. Tính từ đầu quý IV/2024, tỷ giá trung tâm đã tăng tổng cộng 227 đồng, tương đương mức tăng 1,93% so với đầu năm 2024. Động thái này phản ánh sự linh hoạt trong chính sách điều hành của NHNN nhằm thích ứng với biến động từ thị trường quốc tế. Trên thị trường liên ngân hàng, tỷ giá USD/VND chốt phiên ngày 24/12 ở mức 25.435 VND/USD, giảm 17 đồng so với phiên 23/12. So với đầu quý IV, tỷ giá liên ngân hàng đã tăng thêm 822 đồng, tương đương 3,34% và tăng tổng cộng 1.102 đồng, tương đương 4,53% so với đầu năm.

|

| Diễn biến tỷ giá trung tâm và tỷ giá liên ngân hàng từ đầu năm 2024 đến nay. Nguồn: MSB Research, Hội Nghiên cứu Thị trường Liên Ngân hàng (VIRA). |

Ngoài các biện pháp can thiệp trực tiếp, thặng dư thương mại của Việt Nam cũng đóng vai trò quan trọng trong việc giảm áp lực tỷ giá. Tính đến ngày 15/12, Việt Nam đạt thặng dư thương mại 23,57 tỷ USD. Tổng kim ngạch xuất nhập khẩu đạt 747,13 tỷ USD, tăng 14,7% so với cùng kỳ năm 2023. Trong đó, xuất khẩu đạt 385,35 tỷ USD (tăng 13,9%), và nhập khẩu đạt 361,78 tỷ USD (tăng 15,7%). Sự gia tăng mạnh mẽ này, đặc biệt từ các mặt hàng chủ lực như điện thoại, máy móc và linh kiện điện tử, đã cung cấp nguồn cung ngoại tệ dồi dào để NHNN duy trì các biện pháp ổn định tỷ giá.

Những thách thức từ dự trữ ngoại hối và triển vọng tỷ giá năm 2025

Mặc dù các biện pháp can thiệp đã giúp ổn định thị trường, theo CTCP Chứng khoán Mirae Asset, dự trữ ngoại hối của Việt Nam hiện chỉ đạt mức đủ 2,4 tháng nhập khẩu, thấp hơn ngưỡng khuyến nghị tối thiểu 3 tháng của Quỹ Tiền tệ Quốc tế (IMF). Việc liên tục bán ra ngoại tệ để ổn định tỷ giá đã làm giảm đáng kể bộ đệm dự trữ, đặt ra thách thức lớn cho NHNN trong năm 2025. Theo VinaCapital , tỷ giá USD/VND có thể tăng nhẹ khoảng 3% vào năm tới, với chỉ số DXY dự kiến duy trì ở mức cao do tác động từ chính sách tài khóa của Mỹ.

Ngoài ra, thặng dư thương mại của Việt Nam dự kiến sẽ thu hẹp khi tốc độ tăng trưởng nhập khẩu vượt xuất khẩu. Các doanh nghiệp FDI đang gia tăng nhập khẩu nguyên liệu sản xuất để tái tích lũy hàng tồn kho, làm giảm lượng ngoại tệ ròng trên thị trường. Điều này đòi hỏi NHNN cần tiếp tục duy trì chính sách linh hoạt, kết hợp giữa kiểm soát lãi suất, ổn định tỷ giá và tích lũy lại dự trữ ngoại hối.

Những diễn biến trong tháng 12/2024 cho thấy sự điều hành thị trường tiền tệ hiệu quả từ NHNN đã giúp giảm áp lực tỷ giá và thu hẹp chênh lệch lãi suất giữa VND và USD. Việc duy trì ổn định lãi suất liên ngân hàng và kiểm soát tốt thanh khoản thị trường đã góp phần củng cố niềm tin của nhà đầu tư và doanh nghiệp. Tuy nhiên, với nguồn dự trữ ngoại hối còn hạn chế và những biến động từ thị trường tài chính quốc tế, Việt Nam cần tiếp tục thực hiện các chính sách dài hạn để bảo vệ giá trị đồng nội tệ và thúc đẩy tăng trưởng bền vững trong năm 2025.