‘Đãi cát tìm vàng’, chọn cổ phiếu tiềm năng cho nửa cuối năm 2024

CTCK đưa ra cơ hội đầu tư với 12 cổ phiếu sở hữu những điểm mạnh nội tại doanh nghiệp và câu chuyện riêng của từng nhóm ngành trong nửa cuối năm 2024.

Mới đây, Chứng khoán Tiên Phong (TPS) vừa công bố báo cáo chiến lược cho nửa cuối năm 2024 với nhiều nội dung quan trọng. Trong đó, TPS đưa ra cơ hội đầu tư với 12 cổ phiếu trải dài ở nhiều lĩnh vực khác nhau.

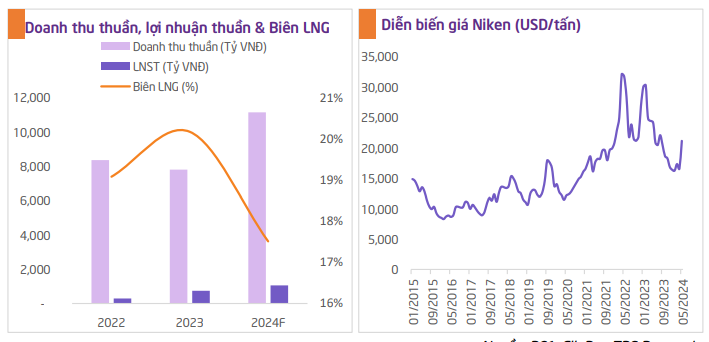

Ngành năng lượng

Chứng khoán Tiên Phong gợi ý 2 mã là PC1 và QTP. Theo TPS, mảng xây lắp của PC1 sẽ phục hồi nhờ trúng thầu nhiều dự án điện lưới (hưởng lợi từ quy hoạch điện VIII), cùng với đó là mảng khai khoáng đem lại nguồn lợi nhuận lớn (PC1 là doanh nghiệp niêm yết duy nhất sở hữu gián tiếp quyền khai thác Nicken).

|

| Giá Niken tăng mạnh trở lại trong thời gian gần đây (Nguồn: TPS) |

Về QTP, chi phí khấu hao của doanh nghiệp bắt đầu giảm dần kể từ năm 2024 (giảm khoảng 300 tỷ) và đến 2027 – 2028, hạng mục máy móc, thiết bị sẽ hết khấu hao. Việc giá than hạ nhiệt cũng sẽ giúp cải thiện biên lợi nhuận của QTP. Thêm vào đó, nợ vay dài hạn của công ty giảm mạnh từ 7.533 tỷ đồng (cuối năm 2018) xuống còn 193 tỷ đồng (cuối quý I/2024), dự kiến QTP sẽ trả hết nợ dài hạn trong năm 2024.

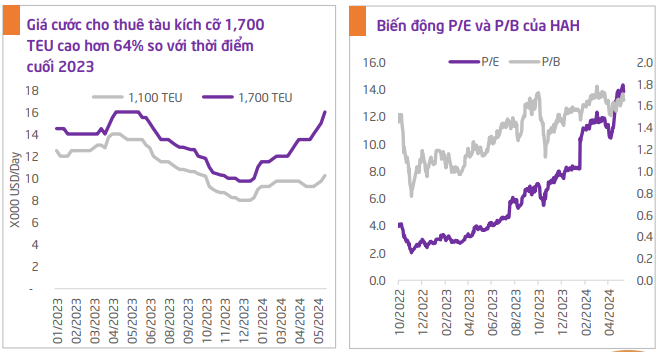

Ngành vận tải biển - cảng biển

TPS đánh giá cao triển vọng của ba mã HAH, PVT và GMD . Trong đó, HAH sẽ hưởng lợi từ nhu cầu vận chuyển hàng hoá phục hồi, nhu cầu tiêu dùng tại thị trường Trung Quốc cải thiện khi các chính sách hỗ trợ nền kinh tế đã bắt đầu “thẩm thấu” và giá cước cho thuê tàu kích cỡ 1.700 TEU hiện đã tăng đáng kể so với thời điểm quý III-IV/2023.

|

| Giá cước cho thuê tàu kích cỡ 1.700 TEU tăng mạnh (Nguồn: TPS) |

Với PVT , trong nửa đầu năm 2024, giá vận chuyển dầu trên toàn cầu liên tục có những biến động lớn. Căng thẳng Trung Đông, xung đột Nga – Ukraine tiếp tục là yếu tố hỗ trợ khi quãng đường và thời gian vận chuyển bị kéo dài hơn trong bối cảnh nguồn cung tàu giới hạn, góp phần thúc đẩy giá cước tàu tăng. Kết thúc ngày 6/6, chỉ số cước Drewy vọt lên 4.716 USD cho mỗi FEU (container 40ft), tức tăng 181% so với cùng kỳ. Ngoài ra, công ty đã đầu tư mới và thuê mua bareboat thêm 12 tàu mới, tăng số lượng tàu trong đội lên 51 chiếc. Qua đó, PVT có thể tiếp tục đáp ứng nhiều đơn hàng hơn trong thời gian tới.

Về GMD, TPS đánh giá triển vọng khả quan đối với GMD trên cơ sở cảng Gemalink (GML) đạt công suất khai thác 92% công suất thiết kế, khai thác thêm tuyến dịch vụ mới từ hãng tàu Evergreen, lượt tàu qua cảng GML cũng ghi nhận số lượng tăng mạnh mẽ trong quý I. Cùng với đó, cảng Nam Đình Vũ đạt công suất khai thác 95% nhờ nhu cầu hàng hoá xuất nhập khẩu phục hồi (hoàn thành nạo vét kênh Hà Nam giúp nâng khả năng tiếp nhận tàu của cảng Nam Đình Vũ).

Mặt khác, SCS (công ty con của GMD) đã đạt được hợp đồng khai thác hàng hóa cho Qatar Airway, nhu cầu vận tải hàng không đang phục hồi giúp cải thiện đáng kể lợi nhuận đóng góp cho GMD. Ngoài ra, Thông tư 39/2023 nâng khung giá dịch vụ bốc dỡ, khung giá trần và sàn của nhóm cảng nước sâu được điều chỉnh tăng 10%.

>> Cổ phiếu của doanh nghiệp sở hữu đội tàu lớn nhất Việt Nam tăng 200% sau 2 tuần

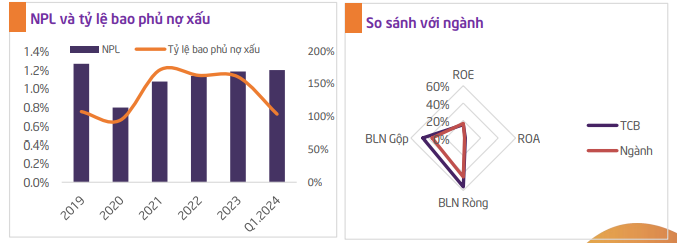

Ngành ngân hàng

2 cổ phiếu ngân hàng được TPS gọi tên là TCB và MBB. Theo TPS, việc khởi đầu thuận lợi sẽ tạo đà giúp TCB bật tăng trong nửa sau 2024. Các chính sách nới lỏng tiền tệ từ NHNN đã có những ảnh hưởng nhất định trong đầu năm 2024 và dự kiến sẽ tạo ra nhiều dư địa để TCB có thể thực hiện mục tiêu tăng trưởng trong năm 2024. Trong năm nay, TCB đặt ra mục tiêu sẽ tiếp tục tăng trưởng tín dụng 20%, trong đó TCB đã ghi nhận mức tăng trưởng hơn 7%, cao hơn mức 1,3% của toàn ngành.

|

| Các chỉ số của của TCB đều cao hơn so với trung bình ngành ngân hàng (Nguồn: TPS) |

Về phía MBB, trong nửa cuối năm 2024, nhà băng này sẽ tận dụng lợi thế về chi phí vốn thấp để mở rộng biên lãi ròng NIM và giữ vững mức NIM cao. Ngân hàng đang chủ động hỗ trợ khách hàng về lãi suất và cơ cấu thời hạn trả nợ. TPS hy vọng rằng khách hàng của MBB sẽ có thể phục hồi nguồn tiền trả nợ khi nền kinh tế phát triển mạnh mẽ trong các quý sắp tới.

Ngành chăn nuôi

TPS kỳ vọng vào BAF và VHC trong nửa cuối năm nay. Trong đó, BAF được dự báo kết quả kinh doanh sẽ tăng mạnh 590% so với cùng kỳ nhờ các yếu tố hỗ trợ như: Giá heo hơi neo cao; giá vốn thấp nhờ quy trình chăn nuôi khép kín và cơ cấu doanh thu chuyển dịch dần sang hoạt động chăn nuôi có biên lợi nhuận cao hơn.

Về VHC, TPS đánh giá triển vọng doanh nghiệp sẽ ‘sáng cửa’ hơn nhờ các yếu tố vĩ mô như: Lạm phát hạ nhiệt giúp nhu cầu tiêu thụ phục hồi giúp doanh số tại các nhà hàng Mỹ cải thiện tích cực; Mỹ và EU liên tục siết chặt nhập khẩu thủy sản từ Nga, tạo cơ hội cho cá tra Việt mở rộng thị phần; Tỷ lệ thả giống ao mới thấp trong những tháng cuối 2023 sẽ giúp giá xuất khẩu phục hồi; VHC tiếp tục nhận mức thuế 0 USD/kg sau kết quả POR19.

>> 3 doanh nghiệp sẽ hưởng lợi lớn nhờ Luật Chăn nuôi mới sắp có hiệu lực

Ngành bất động sản khu công nghiệp

TPS ưa thích IDC bởi quỹ đất sẵn sàng cho thuê lớn là lợi thế trong bối cảnh nguồn cung eo hẹp tại miền Nam với khối lượng black-log lớn ước tính khoảng 120ha tính đến hết quý I/2024. TPS kỳ vọng sẽ hỗ trợ tích cực cho kết quả kinh doanh của công ty trong thời gian tới. Bên cạnh đó, TPS ước tính doanh số cho thuê khu công nghiệp của công ty đạt 154ha, đạt 106% kế hoạch 2024.

Ngoài ra, sự cải thiện về hoạt động sản xuất cùng hiện tượng La Nina xuất hiện từ nửa cuối năm 2024 sẽ giúp cải thiện tích cực sản lượng tiêu thụ và sản xuất điện của IDC.

Ngành thép

TPS lựa chọn cổ phiếu HSG với kỳ vọng kết quả kinh doanh sẽ tăng đột biến nhờ nhập khẩu được lượng lớn thép từ Trung Quốc, đặc biệt là thép cán nóng HRC trong 2 tháng đầu năm.

Cùng với đó, các sản phẩm tôn mạ và ống thép của Hoa Sen vẫn phục vụ chủ yếu cho các công trình dân dụng và các công trình đầu tư công. Trong năm nay, tình hình đầu tư công khả quan khi chính phủ thúc đẩy tiến độ các dự án lớn tại miền Nam như dự án sân bay Long Thành hay dự án Vành đai 3 vốn là thị trường chính của Hoa Sen.

Ngành công nghệ - viễn thông

Theo TPS, mảng công nghệ dự kiến tiếp tục là động lực tăng trưởng chính của FPT trong năm 2024 với doanh thu dự phóng đạt 37.705 tỷ đồng, tăng 20% so với cùng kỳ. Trong đó, doanh thu ký mới xuất khẩu và chi tiêu toàn cầu cho công nghệ thông tin dự kiến tăng 28% trong 2024. Doanh thu từ mảng giáo dục dự kiến sẽ tăng 30% trong năm 2024, nhờ việc mở rộng hệ thống trường phổ thông liên cấp tại các tỉnh thành ở Việt Nam và mở thêm các khoa về trí tuệ nhân tạo (AI) tại các trường đại học.

Thêm vào đó, thị trường AI tạo sinh (Generative AI - GenAI) được dự báo sẽ tăng trưởng với tốc độ 42% từ năm 2023 đến năm 2032. Việc hợp tác với NVIDIA, tập đoàn sản xuất chip lớn nhất thế giới, được kỳ vọng sẽ tạo động lực tăng trưởng doanh thu dài hạn cho FPT khi AI generative đang trở thành xu hướng mới trong ngành công nghệ thông tin. Lợi nhuận ròng của FPT trong năm 2024 qua đó dự kiến sẽ đạt mức 8.706 tỷ đồng.

>> Cổ phiếu công nghệ ‘dậy sóng’ thi nhau vượt đỉnh, động lực tăng trưởng đến từ đâu?

Dự báo KQKD quý II/2024 nhóm doanh nghiệp điện (PC1, POW…), Top 1 tăng 800%

Đầu tư SCIC mua thành công lượng lớn cổ phiếu Vinamilk (VNM)