Theo Chứng khoán MBS, "bán giấy - lấy tiền" là giải pháp được ưu tiên nhằm giải quyết khó khăn về vốn của các doanh nghiệp bất động sản năm 2024 khi ngân hàng siết cung.

Công ty Chứng khoán MB (MBS ) mới đây phát hành báo cáo chiến lược ngành bất động sản năm 2024 với nhiều điểm nhấn đáng chú ý.

Theo đánh giá, thị trường năm 2023 vẫn trầm lắng, hàng loạt dự án hoặc bị thu hồi, hoặc vướng pháp lý triển khai dẫn đến nguồn cung hạn chế. Môi giới bỏ nghề trong khi nhiều doanh nghiệp lao đao trong vòng xoáy duy trì nguồn vốn để vận hành.

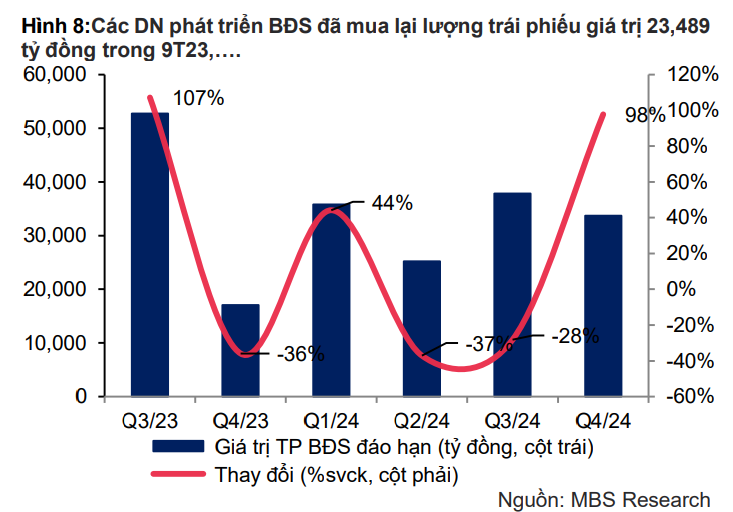

Áp lực trả nợ trái phiếu : MBS ước tính giá trị trái phiếu doanh nghiệp bất động sản đáo hạn trong quý IV/2023 và năm 2024 lần lượt là 12.172 tỷ đồng và 125.305 tỷ đồng. Trong khi đó, hoạt động mua lại trái phiếu bất động sản gần đây có dấu hiệu chững lại, giá trị mua lại trong tháng 10/2023 giảm 42% so với tháng trước đó, đạt 1.577 tỷ đồng.

|

Dù quy mô nợ vay/vốn chủ sở hữu tại thời điểm cuối quý III/2023 đã giảm mạnh về dưới mức 0,5 lần (thấp nhất trong giai đoạn 2009-2023) song cơ cấu nợ ngắn hạn/tổng nợ vay ở nhóm doanh nghiệp địa ốc vẫn duy trì mức cao (xấp xỉ 40%). Điều này có thể tiếp tục mang đến những áp lực tài chính lớn, đặc biệt trong câu chuyện trái phiếu.

Dự án "bất động", tồn kho chất đống : Theo MBS, tính đến cuối quý III/2023, giá trị hàng tồn nhóm bất động sản ghi nhận 453.400 tỷ đồng - gần như không thay đổi so với đầu năm cho thấy các dự án bất động sản đang tạm dừng triển khai. Điều này sẽ tác động tiêu cực đến kết quả kinh doanh và nguồn vốn của doanh nghiệp bị "đóng băng" tại các dự án dở dang.

Trong khi đó, giá trị các khoản trả tiền trước của khách hàng giảm 5% YoY còn 138.900 tỷ đồng cho thấy doanh nghiệp địa ốc vẫn còn gặp khó khăn trong mở bán sản phẩm.

Nợ xấu tăng, khó tiếp cận vốn rẻ ngân hàng : Trong bối cảnh thị trường đóng băng, các chủ đầu tư không thế mở bán dự án để duy trì dòng tiền dẫn tới việc mất khả năng trả nợ. Tỷ lệ NPL của các ngân hàng tăng lên mức 2,3% (so với khoảng 1,7% hồi đầu năm); phần lớn đến từ các khoản vay bất động sản.

Với việc nợ xấu tăng, các ngân hàng có xu hướng thận trọng hơn khi giải ngân, từ đó gây khó khăn trong việc tiếp cận vốn của các doanh nghiệp bất động sản.

|

| Ảnh minh họa |

Giải pháp "bán giấy - lấy tiền" : Để vượt qua khó khăn về tiếp cận vốn vay ngân hàng, một số doanh nghiệp bất động sản niêm yết đã lên kế hoạch huy động vốn trên sàn thông qua phát hành/chào bán cổ phiếu.

Trong năm 2023, Bất động sản Phát Đạt (PDR ), Đất Xanh (DXG ), Tập đoàn C.E.O (CEO ) đã phát hành tổng cộng hàng trăm triệu cổ phiếu, tăng từ 8-70% vốn chủ sở hữu. Các doanh nghiệp khác như Hoàng Quân (HQC ) hay Novaland (NVL ) cũng thông qua phương án phát hành lần lượt 100 triệu và khoảng 1,4 tỷ cổ phiếu trong năm 2024.

>> Novaland (NVL): Gần 11.500 tỷ đồng trái phiếu được gia hạn thành công

Tính đến cuối quý III/2023, Novaland đang ghi nhận hơn 40.000 tỷ đồng dư nợ trái phiếu. Chỉ chưa đến 12.000 tỷ đồng trong số này được các trái chủ chấp thuận gia hạn thêm 1-2 năm. Tích cực hơn, Phát Đạt đã hoàn tất cam kết xóa nợ trái phiếu ngay trước khi kết thúc năm 2023 Dương lịch.

Chứng khoán MB nhấn mạnh, phát hành cổ phiếu sẽ là xu hướng huy động vốn chính của các doanh nghiệp bất động sản trong năm 2024 trong bối cảnh nợ xấu tăng mạnh khiến các ngân hàng thận trọng. Mặt khác, với triển vọng hồi phục của thị trường chứng khoán năm 2024 khi các ngân hàng Trung ương trên thế giới hạ lãi suất, việc phát hành cổ phiếu tiếp tục là phương thức huy động vốn chiến lược của một số doanh nghiệp.

M&A dự án sẽ nở rộ (?) : Bên cạnh đó, MBS cũng dự báo hoạt động M&A các dự án bất động sản sẽ diễn ra sôi động hơn trong năm 2024 nhằm cung cấp nguồn lực thực hiện dự án cho các công ty địa ốc đang "đói vốn".

>> Loạt doanh nghiệp bất động sản bị phạt vì 'ém' thông tin trái phiếu