KQKD ngành ngân hàng quý II/2024: Lợi nhuận 'vượt đỉnh' lịch sử, áp lực nợ xấu vẫn ở mức cao

Theo Fiingroup, lợi nhuận sau thuế và tỷ lệ nợ xấu ngành ngân hàng quý II/2024 cùng đạt đỉnh.

Theo Báo cáo Data Digest mới đây, Fiingroup cho biết, tổng lợi nhuận sau thuế toàn thị trường tăng 26% so với cùng kỳ với động lực tăng trưởng từ nhóm phi tài chính (tăng 32,9%) nhờ đóng góp đáng kể từ nhóm có câu chuyện hồi phục (bao gồm Thép, Hàng không, Viễn thông, Phân bón, Bán lẻ) và Bất động sản (phần lớn nhờ bán buôn dự án và ghi nhận thu nhập từ hoạt động tài chính).

Ở nhóm Tài chính, lợi nhuận sau thuế tăng 20,6% so với cùng kỳ. Ngân hàng tiếp tục là trụ cột tăng trưởng chính (tăng 21,6% so với cùng kỳ năm trước và 6% so với quý trước) trong khi Chứng khoán không còn tăng trưởng đột biến do hiệu ứng nền so sánh thấp đã hết.

Theo FiinGroup, triển vọng tăng trưởng lợi nhuận sau thuế sẽ tiếp tục khả quan trong quý III/2024 nhờ:

(1) Nền so sánh quý 3/2023 là mức đáy trong 6 quý trở lại đây. Đây cũng là quý mà hai ngành chủ chốt (bao gồm Ngân hàng và Bất động sản) cùng có kết quả kinh doanh kém và lợi nhuận của nhóm còn lại (ngoại trừ Thép, Chứng khoán, Dầu khí) gần như chưa hồi phục hoặc hồi phục rất chậm.

(2) Xu hướng hồi phục đang diễn ra khá tích cực ở nhiều ngành thuộc nhóm Phi tài chính.

(3) Mặt bằng lợi nhuận ổn định ở nhóm Tài chính.

Lợi nhuận ngành Ngân hàng vượt đỉnh lịch sử quý I/2022

FiinGroup cho biết, lợi nhuận sau thuế của 27/27 ngân hàng niêm yết đạt hơn 60,9 nghìn tỷ đồng trong quý II/2024, đóng góp 49,5% vào tổng lợi nhuận sau thuế toàn thị trường cho cùng giai đoạn và vượt qua mức đỉnh lịch sử của quý I/2022.

Lợi nhuận sau thuế toàn ngành tăng cao so với cùng kỳ (tăng 21,6% so với cùng kỳ) nhưng tăng khiêm tốn so với quý gần nhất (tăng 6% so với quý trước). Thu nhập lãi thuần tăng thấp (tăng 6% so với quý trước) trong bối cảnh tín dụng tăng chậm và NIM duy trì ở vùng đáy giai đoạn hậu Covid-19. Thu nhập ngoài lãi tăng mạnh (tăng 16,5% so với quý trước) nhưng chiếm tỷ trọng nhỏ trong tổng thu nhập hoạt động (12,2%)

|

| Lợi nhuận sau thuế toàn ngành Ngân hàng năm 2020-2024 |

Tăng trưởng lợi nhuận sau thuế của ngành được dẫn dắt bởi nhóm Ngân hàng TMCP tư nhân (tăng 28,2% so với cùng kỳ và tăng 7,6% so với quý trước) trong khi nhóm Ngân hàng TMCP nhà nước tăng thấp hơn (tăng 10% so với cùng kỳ và 2,9% so với quý trước).

Một số ngân hàng có lợi nhuận sau thuế tăng trưởng cao bao gồm BID, ACB, MBB, LPB và VPB. Ngược lại, VCB, TCB, SHB chứng kiến lợi nhuận sau thuế quý II/2024 giảm so với quý gần nhất.

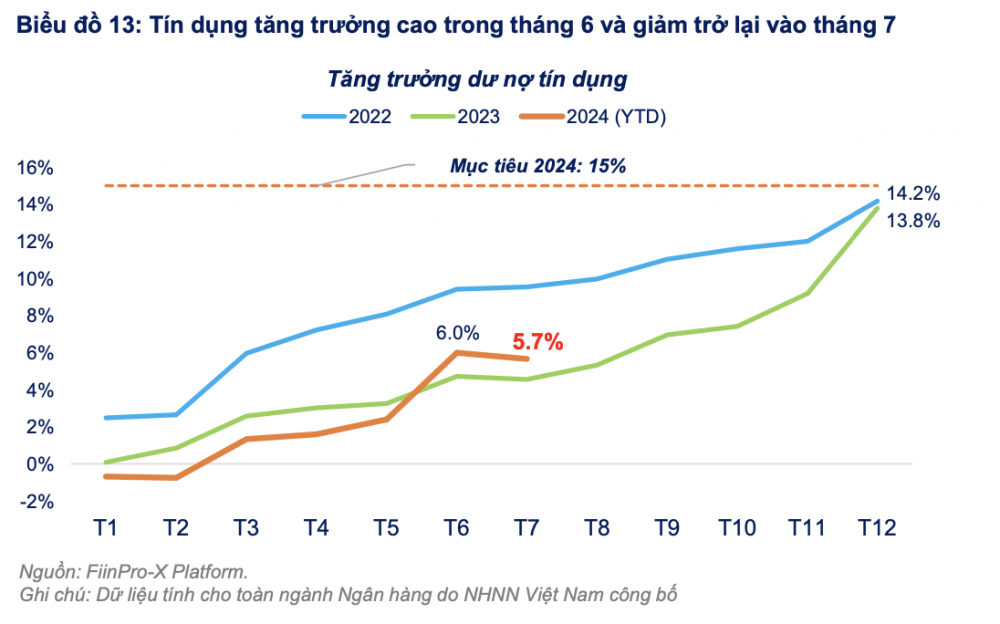

Tăng trưởng tín dụng tiếp tục trồi sụt do cầu vẫn khá thấp

Tính đến ngày 30/6/2024, tăng trưởng tín dụng ở 27 ngân hàng niêm yết đạt 6% so với cuối năm 2023, trong đó hoạt động giải ngân được đẩy mạnh trong tuần cuối tháng 6. Tín dụng giảm trở lại trong tháng 7, khiến tăng trưởng tín dụng thu hẹp còn 5,7%.

Đáng chú ý, tín dụng cho Kinh doanh BĐS (phía cung) tăng mạnh (tăng 10,4%) trong khi tăng rất thấp ở nhóm Tiêu dùng BĐS (tăng 1,2%). Thông thường, các khoản vay với nhóm Tiêu dùng BĐS sẽ có lãi suất cao hơn và mang lại biên lãi thuần NIM tốt hơn cho ngân hàng.

|

| Tín dụng toàn ngành Ngân hàng năm 2022-2024 |

Áp lực nợ xấu tăng cao trong khi bộ đệm dự phòng giảm về đáy 5 năm

Theo FiinGroup, tỷ lệ nợ xấu nội bảng của 27 ngân hàng niêm yết được báo cáo tại thời điểm cuối tháng 6/2024 là 2,21%, tăng trở lại vùng đỉnh lịch sử (2,24%). Tỷ lệ NPL tăng ở CTG, TCB, VPB, STB và giảm ở VCB, MBB, HDB. Nợ cần chú ý giảm mạnh, giảm 19 nghìn tỷ đồng (8,9%) trong khi nợ có khả năng mất vốn tiếp tục tăng, tăng 11 nghìn tỷ đồng (10,6%).

|

| Tỷ lệ nợ xấu 27 ngân hàng qua các năm 2020-2024 |

Nợ xấu tăng lên trong khi chi phí dự phòng ở mức vừa phải (nhờ việc gia hạn Thông tư 02) khiến bộ đệm dự phòng tiếp tục mỏng đi, hạn chế khả năng xử lý nợ trong thời gian tới. Tỷ lệ bao phủ nợ xấu (LLCR) giảm về 81,5% trong quý II/2024, mức thấp nhất kể từ khi Covid-19 xuất hiện và cách khá xa so với mức đỉnh (143,2%) trong quý III/2022.

Ngoài ra, tỷ lệ tạo mới nợ xấu là 0,16% trong quý II/2024, tăng quý thứ 2 liên tiếp.

>> Nhu cầu vàng ở Việt Nam 6 tháng đầu năm 2024 'bùng nổ', tăng cao kỷ lục kể từ năm 2014

Nghệ thuật tích sản cổ phiếu ngành ngân hàng: Bí quyết đầu tư dài hạn hiệu quả

Hành trình tăng trưởng tổng tài sản các ngân hàng qua 10 năm