Lãi suất liên ngân hàng tăng cao: Tín hiệu gì từ thanh khoản hệ thống?

Lãi suất liên ngân hàng vừa đạt đỉnh mới sau hơn 19 tháng, làm dấy lên những lo ngại về áp lực thanh khoản trong hệ thống ngân hàng.

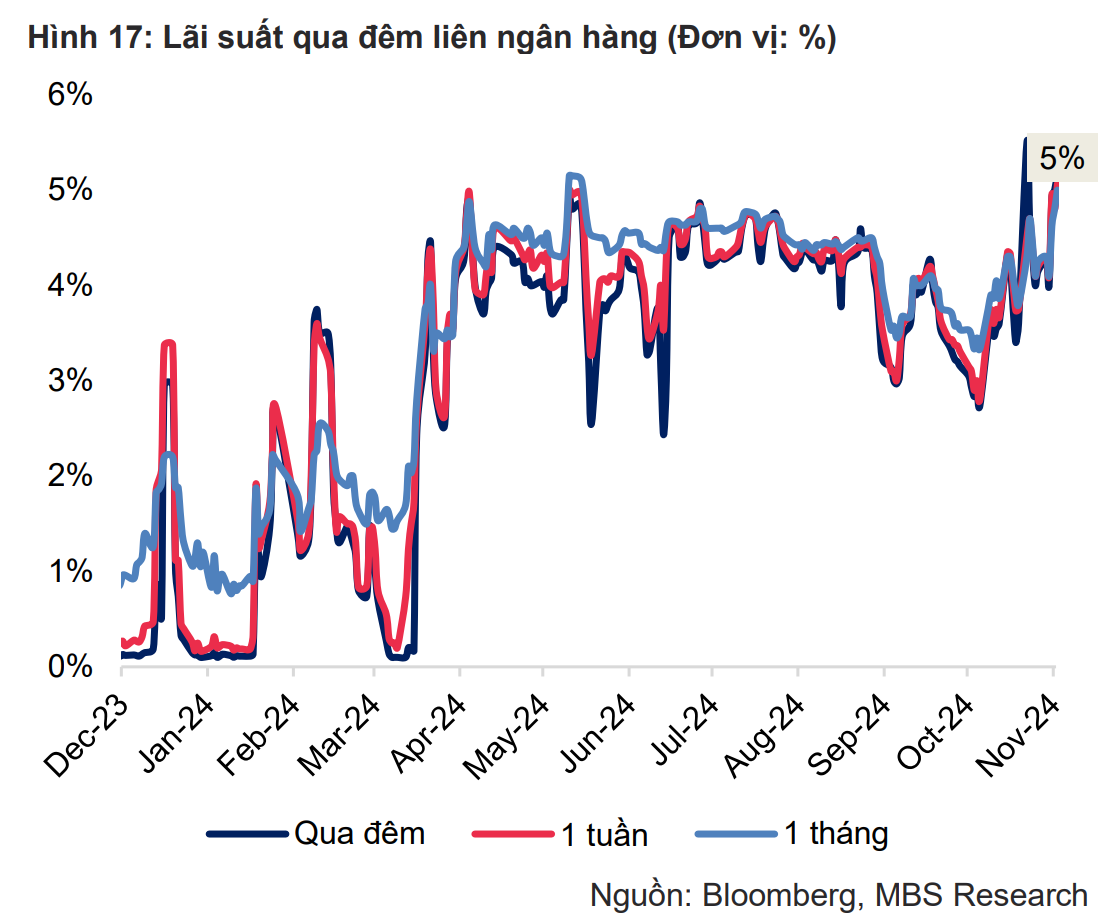

Theo báo cáo từ Khối Nghiên cứu, CTCP Chứng khoán MB (MBS Research), lãi suất qua đêm trên thị trường liên ngân hàng đã vọt lên mức 5,5% vào đầu tháng 11/2024, cao nhất kể từ tháng 4/2023. Đây là tín hiệu cho thấy hệ thống ngân hàng đang chịu áp lực thanh khoản nghiêm trọng.

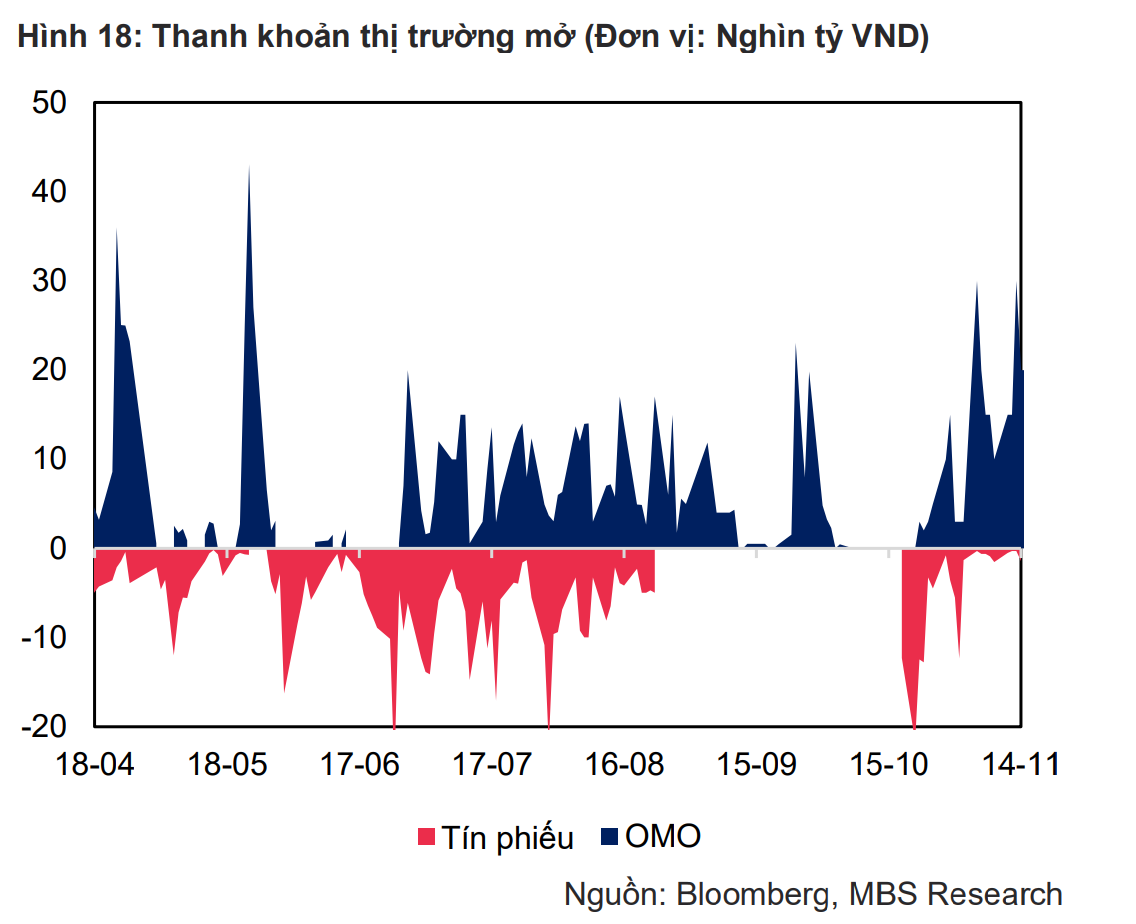

Trước tình hình này, Ngân hàng Nhà nước (NHNN) đã triển khai nhiều biện pháp, bao gồm phát hành 97 nghìn tỷ đồng tín phiếu với lãi suất từ 3,6% đến 4% và bơm 223 nghìn tỷ đồng thông qua công cụ thị trường mở (OMO). Tuy nhiên, những biện pháp này chủ yếu mang tính ngắn hạn và khó giải quyết triệt để vấn đề.

|

| Diễn biến lãi suất qua đêm, 1 tuần và 1 tháng trên thị trường liên ngân hàng (Đơn vị: %). Nguồn: Bloomberg, MBS Research. |

Nguyên nhân nào khiến lãi suất tăng cao?

Áp lực tỷ giá là một trong những nguyên nhân chính dẫn đến sự gia tăng lãi suất liên ngân hàng. Đồng USD đã tăng giá mạnh mẽ trên thị trường quốc tế, được thể hiện bởi chỉ số DXY (đo lường sức mạnh đồng USD) đạt mức cao nhất trong hơn một năm trở lại đây. Sự kiện ông Donald Trump tái đắc cử Tổng thống Mỹ và các chính sách tiền tệ hỗ trợ kinh tế của Cục Dự trữ liên bang Mỹ (Fed) đã góp phần củng cố đà tăng của đồng USD.

Theo MBS Research, tỷ giá USD/VND trên thị trường liên ngân hàng đã tăng 3,3%, đạt mức 25.391 vào ngày 4/11/2024, tạo áp lực lớn buộc NHNN phải bán ngoại tệ để ổn định thị trường. Điều này dẫn đến việc rút thanh khoản nội tệ, khiến các ngân hàng đối mặt với sự căng thẳng thanh khoản.

|

| Diễn biến tỷ giá VND/USD và chỉ số DXY. Nguồn: Bloomberg, MBS Research. |

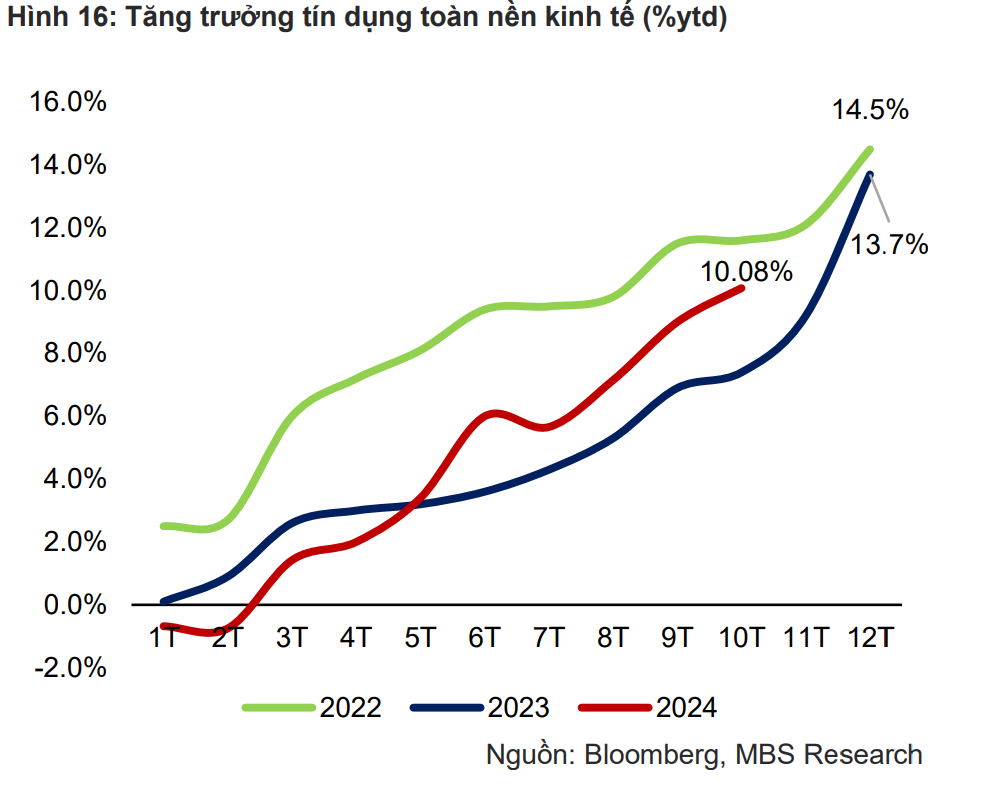

Ngoài ra, mất cân đối giữa tăng trưởng tín dụng và huy động vốn cũng góp phần làm lãi suất tăng cao. Tính đến cuối tháng 10/2024, tăng trưởng tín dụng đạt 10,08%, gần gấp đôi tốc độ tăng trưởng huy động vốn. Sự chênh lệch này khiến các ngân hàng phải gia tăng vay mượn lẫn nhau, dẫn đến việc lãi suất qua đêm tăng đột biến.

|

| Tăng trưởng tín dụng toàn nền kinh tế qua các năm (Đơn vị: % theo năm). Nguồn: Bloomberg, MBS Research. |

NHNN đã làm gì để đối phó?

Trước những áp lực trên, NHNN đã áp dụng hàng loạt biện pháp nhằm ổn định thanh khoản. Trong giai đoạn từ tháng 10 đến giữa tháng 11/2024, NHNN không chỉ phát hành tín phiếu để hút bớt tiền từ hệ thống mà còn bơm tiền qua kênh OMO với lãi suất 4% nhằm hỗ trợ thanh khoản cho các ngân hàng. Tuy nhiên, các biện pháp này vẫn chưa thể giải quyết dứt điểm tình trạng căng thẳng do nhu cầu vốn ngắn hạn ngày càng tăng cao.

|

| Diễn biến thanh khoản thị trường mở qua kênh tín phiếu và OMO (Đơn vị: Nghìn tỷ VND). Nguồn: Bloomberg, MBS Research. |

MBS Research nhận định rằng việc ổn định thanh khoản sẽ cần sự phối hợp chặt chẽ giữa chính sách tiền tệ và tài khóa. Trong bối cảnh Việt Nam đang có thặng dư thương mại tích cực (23,3 tỷ USD trong 10 tháng đầu năm) và dòng vốn FDI ổn định (19,6 tỷ USD, tăng 9% so với cùng kỳ năm trước), NHNN có thể tận dụng những yếu tố này để giảm bớt áp lực lên thanh khoản và tỷ giá.

Tác động của lãi suất liên ngân hàng tăng cao

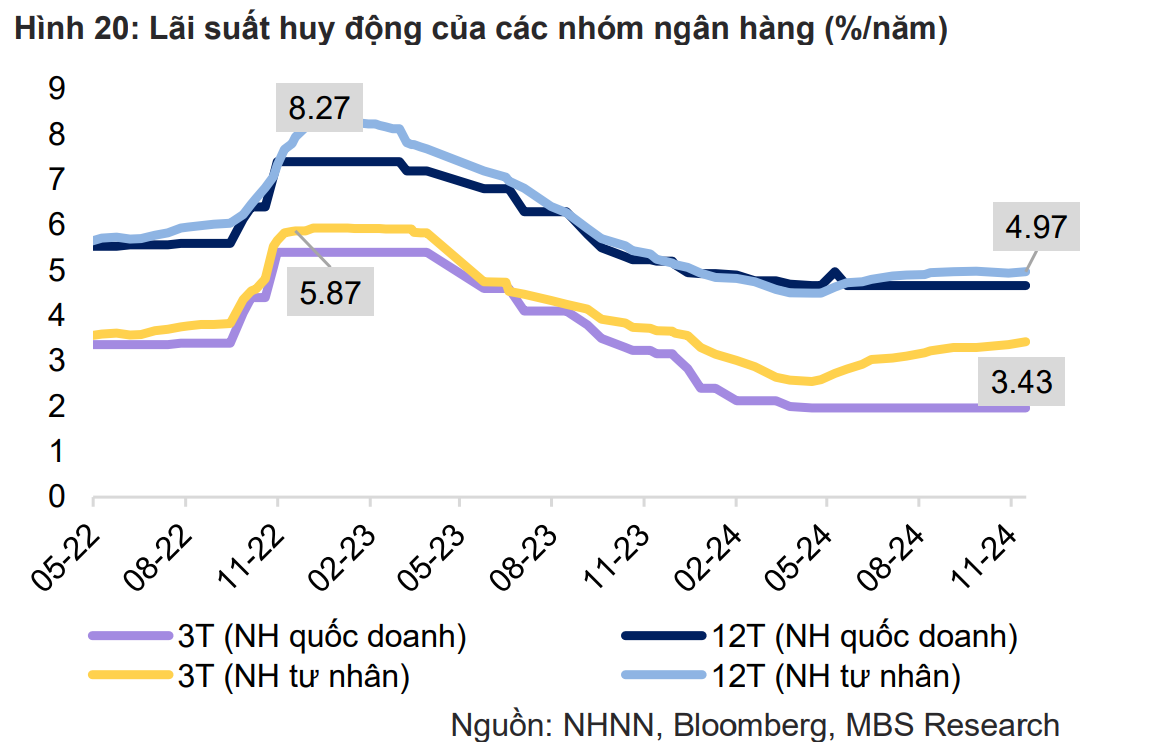

Việc lãi suất liên ngân hàng tăng cao không chỉ tác động đến chi phí vốn của các ngân hàng mà còn ảnh hưởng đến nền kinh tế. Đầu tiên, chi phí vay vốn của các ngân hàng tăng, kéo theo việc điều chỉnh tăng lãi suất huy động và cho vay. Theo MBS Research, lãi suất huy động tại một số ngân hàng đã tăng từ 0,1% đến 0,7% trong tháng 11/2024. Điều này làm tăng chi phí tài chính cho doanh nghiệp và người dân, gây khó khăn trong việc mở rộng hoạt động sản xuất và tiêu dùng.

|

| Lãi suất huy động của các nhóm ngân hàng theo kỳ hạn 3 tháng và 12 tháng (Đơn vị: %/năm). Nguồn: NHNN, Bloomberg, MBS Research. |

Ngoài ra, chi phí vốn cao có thể làm chậm tốc độ tăng trưởng tín dụng. Trong bối cảnh nền kinh tế Việt Nam đang đối mặt với nhiều rủi ro từ bên ngoài như lạm phát nhập khẩu và sự bất ổn của chuỗi cung ứng toàn cầu, việc tín dụng tăng trưởng chậm có thể ảnh hưởng tiêu cực đến khả năng phục hồi kinh tế.

Mặc dù những thách thức hiện tại là không nhỏ, MBS Research nhận định rằng nền kinh tế Việt Nam vẫn có những yếu tố tích cực hỗ trợ. Cụ thể, dòng vốn FDI ổn định, sự phục hồi mạnh mẽ của xuất khẩu, cùng thặng dư thương mại tích cực là những yếu tố then chốt giúp giảm bớt áp lực thanh khoản trong thời gian tới. Bên cạnh đó, việc NHNN duy trì chính sách điều hành linh hoạt sẽ giúp thị trường tiền tệ trở nên ổn định hơn.

Tuy nhiên, để giải quyết bài toán thanh khoản một cách bền vững, cần có sự kết hợp giữa các biện pháp cải thiện dòng vốn, nâng cao hiệu quả quản lý hệ thống ngân hàng và thúc đẩy tăng trưởng kinh tế. Ngoài ra, việc củng cố lòng tin của thị trường vào khả năng điều hành của NHNN sẽ là yếu tố quan trọng để duy trì sự ổn định của thị trường tiền tệ.

Lãi suất liên ngân hàng tăng cao là một tín hiệu rõ ràng về sức ép thanh khoản trong hệ thống ngân hàng, nhưng đồng thời cũng là lời nhắc nhở về tầm quan trọng của việc điều hành chính sách tiền tệ một cách cẩn trọng và hiệu quả. Trong bối cảnh kinh tế toàn cầu đầy biến động, việc duy trì sự ổn định của thị trường tiền tệ sẽ đòi hỏi những giải pháp đồng bộ và bền vững hơn từ NHNN cũng như sự phối hợp từ các cơ quan quản lý khác.

>> FDI giải ngân lập đỉnh sau hơn một thập kỷ: Hé lộ hai ‘đầu tàu’ hút vốn

NHNN hút ròng mạnh hơn 10.000 tỷ, lãi suất liên ngân hàng tiếp tục giảm sâu

Lãi suất liên ngân hàng tăng vọt, NHNN đẩy mạnh cho vay OMO: Chuyện gì đang xảy ra?