Ngành ngân hàng trước thách thức hạ lãi suất cho vay: Cơ hội hay nguy cơ?

Hạ lãi suất cho vay - cú hích cho nền kinh tế đang phục hồi - lại đang tạo ra sức ép không nhỏ lên ngành ngân hàng. Liệu đây có phải là cơ hội vàng hay là nguy cơ tiềm tàng cho các tổ chức tài chính?

Lãi suất giảm: “Liều thuốc” cho tăng trưởng tín dụng và kinh tế

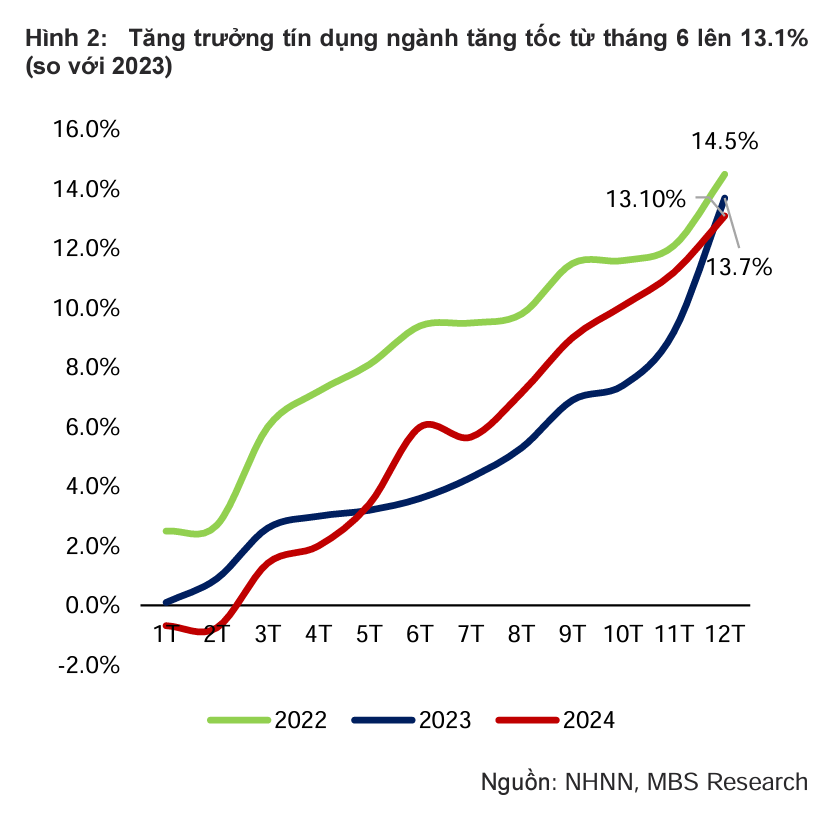

Theo báo cáo của Khối Nghiên cứu, CTCP Chứng khoán MB (MBS Research), tăng trưởng tín dụng toàn ngành đến thời điểm này đạt 13,1%, gần chạm mốc mục tiêu 14% do Ngân hàng Nhà nước (NHNN) đặt ra. Sự tăng trưởng này chủ yếu nhờ các chính sách tiền tệ nới lỏng và tốc độ giải ngân đầu tư công tăng nhanh từ quý III/2024.

|

| Tăng trưởng tín dụng ngành ngân hàng tăng tốc từ tháng 6 năm 2024. Nguồn: NHNN, MBS Research. |

Tín dụng trong lĩnh vực sản xuất và thương mại dẫn đầu, với mức tăng lần lượt 9,3% và 9,7% so với đầu năm. Ngược lại, lĩnh vực xây dựng chỉ ghi nhận mức tăng 5,4%, phản ánh sự phục hồi không đồng đều giữa các ngành. Tín dụng bán lẻ, đặc biệt trong mảng vay tiêu dùng, được kỳ vọng tiếp tục tăng mạnh vào năm 2025, góp phần thúc đẩy chi tiêu và phục hồi kinh tế.

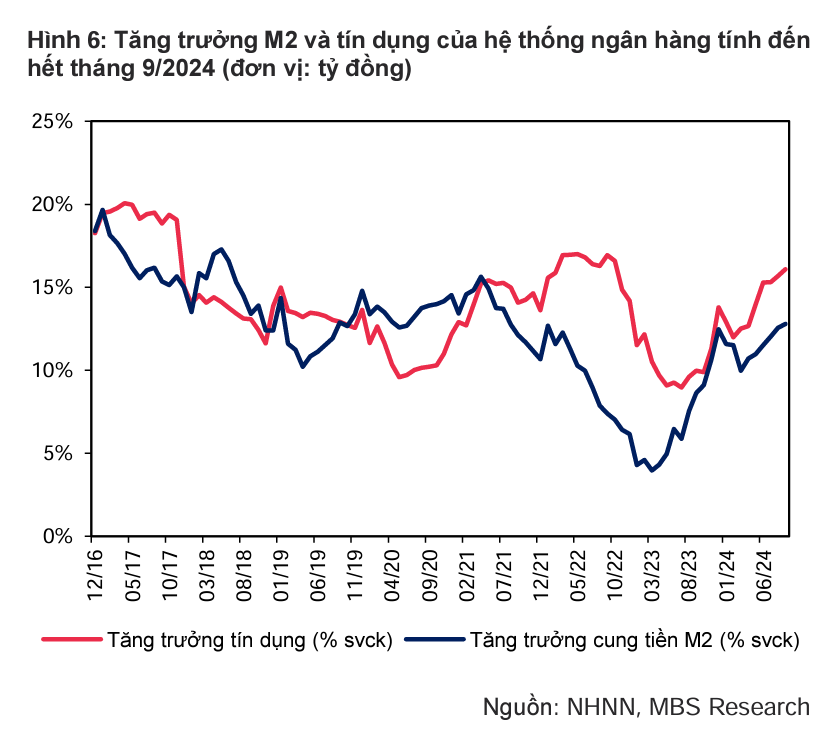

Dù vậy, tốc độ tăng trưởng tín dụng vượt xa tăng trưởng huy động (7,4% tính đến quý III/2024) đang tạo áp lực lớn lên thanh khoản. Điều này buộc các ngân hàng phải cân nhắc chiến lược cân đối nguồn vốn và đảm bảo hiệu quả hoạt động.

|

| Diễn biến tăng trưởng cung tiền M2 và tín dụng hệ thống ngân hàng đến tháng 9/2024. Nguồn: NHNN, MBS Research. |

Biên lãi thuần (NIM): Bài toán nan giải về lợi nhuận

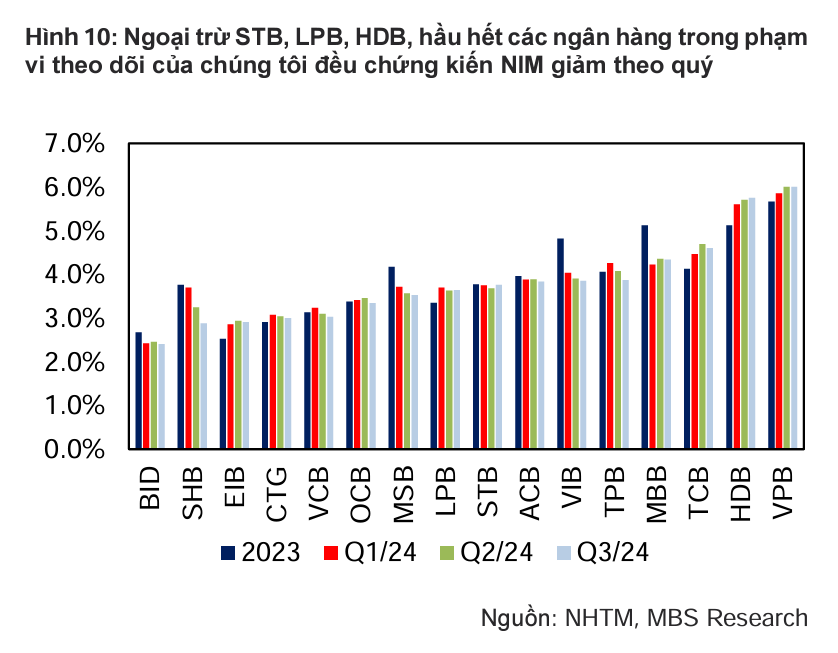

Hạ lãi suất cho vay đang khiến biên lãi thuần (NIM) toàn ngành chịu sức ép lớn. Theo MBS Research, NIM đã giảm 15 điểm cơ bản trong 9 tháng đầu năm 2024, xuống mức 3,37%. Sự suy giảm này chủ yếu do lợi suất tài sản giảm, trong khi chi phí vốn (COF) không có sự cải thiện tương ứng.

|

| Biến động biên lãi thuần (NIM) của các ngân hàng theo quý năm 2024. Nguồn: NHTM, MBS Research. |

Lãi suất huy động kỳ hạn 12 tháng được dự báo sẽ tăng lên 5,1%-5,2% vào cuối năm 2024 do áp lực thanh khoản và biến động tỷ giá. Đây là nguyên nhân khiến chi phí vốn tăng, đẩy các ngân hàng vào thế khó trong việc duy trì lợi nhuận.

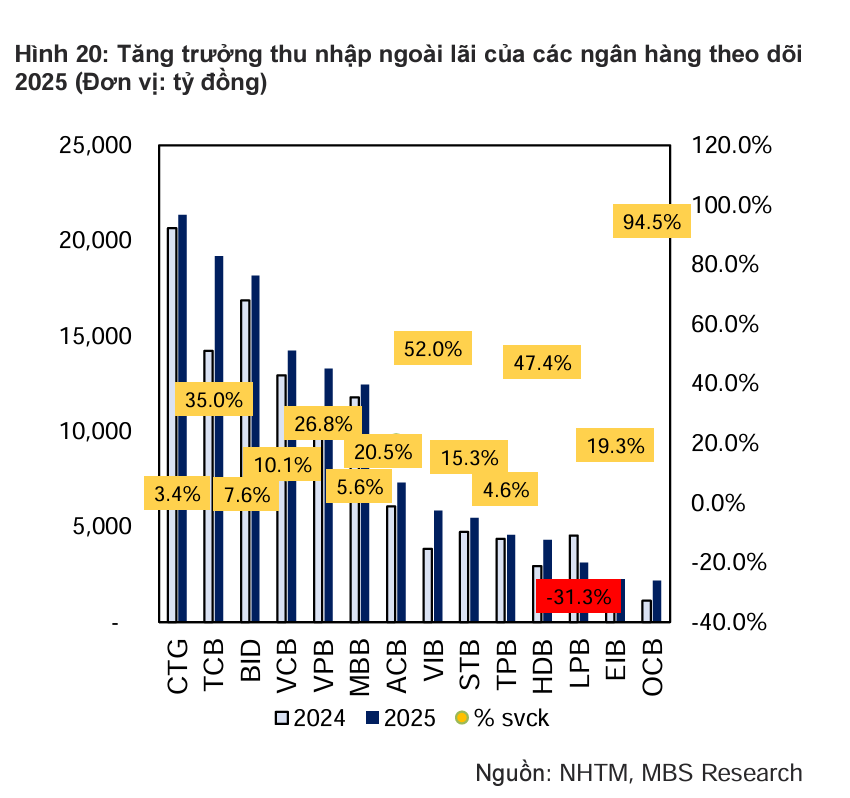

Thu nhập ngoài lãi (NoII) trở thành điểm sáng khi được kỳ vọng tăng trưởng hơn 20% vào năm 2025. Nguồn thu này, chủ yếu từ phí dịch vụ và các hoạt động phi tín dụng khác, được dự báo sẽ bù đắp phần nào sự suy giảm từ hoạt động tín dụng.

|

| Tăng trưởng thu nhập ngoài lãi của các ngân hàng dự báo đến năm 2025. Nguồn: NHTM, MBS Research. |

Nguy cơ nợ xấu tăng cao: Thách thức quản trị rủi ro

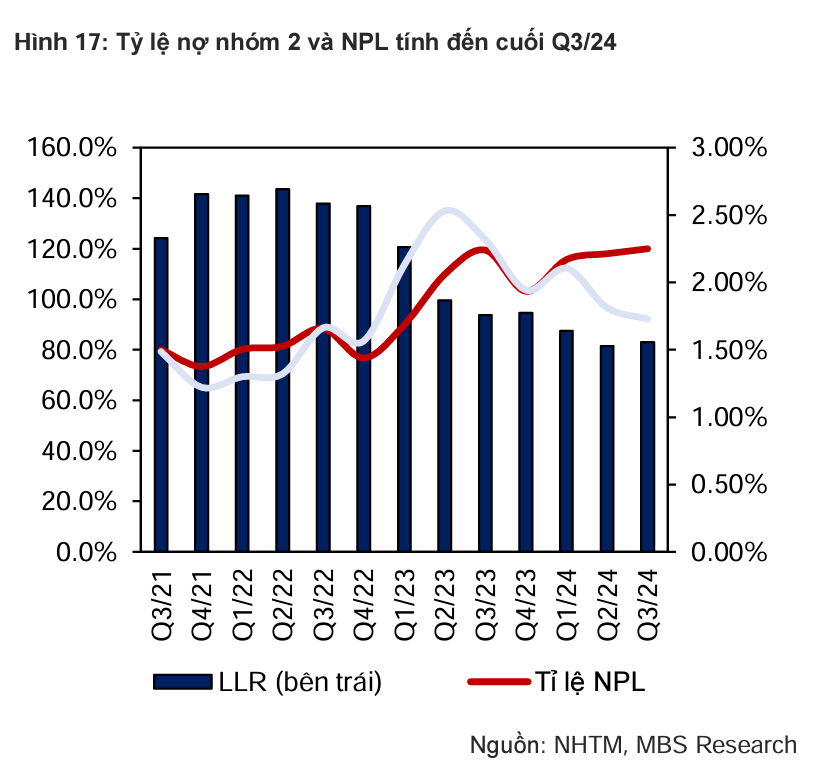

Tỷ lệ nợ xấu (NPL) toàn ngành đã tăng lên 2,25% vào cuối quý III/2024, cao hơn 32 điểm cơ bản so với cuối năm 2023. Theo MBS Research, các khoản vay tái cơ cấu theo Thông tư 02 đang chiếm tỷ trọng đáng kể, làm gia tăng nguy cơ nếu nền kinh tế không phục hồi đúng kỳ vọng.

|

| Tỷ lệ nợ nhóm 2 và nợ xấu (NPL) của hệ thống ngân hàng đến cuối quý III/2024. Nguồn: NHTM, MBS Research. |

Các ngân hàng đã tăng cường trích lập dự phòng trong năm 2024, với mức tăng 10,1%. Tuy nhiên, tỷ lệ dự phòng bao nợ xấu (LLR) hiện chỉ đạt 83%, thấp hơn đáng kể so với mức đỉnh 141,5% năm 2021. Chi phí dự phòng dự kiến tăng thêm 20,1% trong năm 2025, đặt áp lực lớn lên lợi nhuận ngành.

Bất động sản và doanh nghiệp vừa và nhỏ tiếp tục là điểm nóng rủi ro, khi khả năng phục hồi của các lĩnh vực này vẫn chậm. Quản trị rủi ro hiệu quả và cải thiện chất lượng tín dụng là yêu cầu cấp thiết để giảm thiểu tác động tiêu cực.

Triển vọng năm 2025: Động lực mới từ công nghệ và chiến lược đổi mới

MBS Research dự báo lợi nhuận ròng toàn ngành tăng trưởng 20,2% vào năm 2025 nhờ sự phục hồi mạnh mẽ từ thu nhập ngoài lãi và tín dụng bán lẻ. Tuy nhiên, không phải ngân hàng nào cũng hưởng lợi như nhau, điều này phụ thuộc vào năng lực quản trị chi phí và khai thác các nguồn thu mới.

Đầu tư vào công nghệ tài chính (fintech) sẽ đóng vai trò quan trọng, giúp giảm chi phí vận hành và nâng cao năng lực cạnh tranh. Đồng thời, việc tối ưu hóa danh mục tín dụng, phát triển các sản phẩm mới và tăng cường chất lượng tài sản là những chiến lược không thể thiếu.

Hạ lãi suất cho vay vừa là cơ hội, vừa là thách thức đối với ngành ngân hàng. Để tận dụng cơ hội này, các ngân hàng cần đổi mới chiến lược, tối ưu hóa quản trị rủi ro và đầu tư mạnh mẽ vào công nghệ. Chỉ khi đó, ngành ngân hàng mới có thể góp phần vào sự phát triển bền vững của nền kinh tế Việt Nam.

>> Bức tranh ngành ngân hàng 2025: Tăng trưởng mạnh mẽ, thách thức chờ đợi

Triển vọng ngành ngân hàng năm 2025: Lợi nhuận tăng trưởng, tín dụng khởi sắc

Phó Thống đốc Đào Minh Tú: Mục tiêu tăng trưởng tín dụng 15% năm nay là khả thi