Thêm một công ty chứng khoán gia nhập cuộc đua tăng vốn lên gần 5.400 tỷ đồng

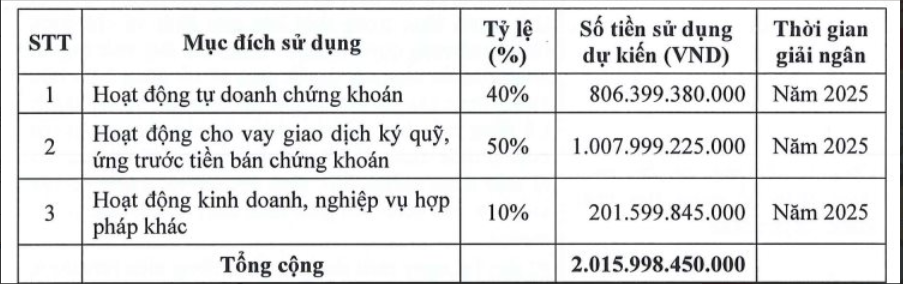

Nếu huy động thành công, 90% số tiền thu về sẽ được công ty chứng khoán sử dụng cho vay margin và hoạt động tự doanh.

CTCP Chứng khoán Tiên Phong (TPS - HoSE: ORS ) vừa công bố Quyết định của HĐQT ngày 23/12 về việc không triển khai thực hiện đợt phát hành cổ phiếu theo chương trình lựa chọn cho người lao động. Thay vào đó, TPS sẽ tiếp tục thực hiện tăng vốn điều lệ thông qua việc triển khai đợt phát hành quyền mua cổ phiếu cho cổ đông hiện hữu.

Theo kế hoạch, TPS sẽ phát hành tối đa gần 201,6 triệu cổ phiếu, tỷ lệ 2:1,2 (cổ đông sở hữu 1 cổ phiếu được hưởng 1 quyền mua, cứ 2 quyền mua được mua 1,2 cổ phiếu mới), với giá phát hành 10.000 đồng/cp.

|

| Kế hoạch sử dụng vốn của Chứng khoán Tiên Phong (Nguồn: TPS) |

Tổng số cổ phiếu đang lưu hành hiện tại là gần 336 triệu đơn vị. Nếu đợt phát hành thành công, TPS sẽ nâng lượng cổ phiếu lưu hành lên gần 538 triệu đơn vị, tương ứng vốn điều lệ tăng thêm 2.016 tỷ đồng, đạt 5.376 tỷ đồng.

Thời gian thực hiện đợt phát hành quyền mua dự kiến diễn ra từ quý I/2025 đến hết quý III/2025, sau khi có thông báo của UBCKNN về việc nhận đủ tài liệu. Cổ phiếu phát hành thêm sẽ không bị hạn chế chuyển nhượng. Số tiền thu được từ đợt phát hành gần 2.016 tỷ đồng sẽ được sử dụng cho các hoạt động như cho vay giao dịch ký quỹ, ứng trước tiền bán (50%), hoạt động tự doanh (40%) và các nghiệp vụ khác (10%).

Ngoài ra, HĐQT Chứng khoán Tiên Phong cũng đã thông qua quyết định vay vốn theo hạn mức tín dụng tại VietinBank Chi nhánh 1, với giá trị hạn mức là 500 tỷ đồng, nhằm mục đích đầu tư và kinh doanh Trái phiếu Chính phủ.

Cuộc đua tăng vốn cuối năm của các công ty chứng khoán

Mới đây, HĐQT của CTCP Chứng khoán KAFI đã công bố lịch triển khai đợt tăng vốn điều lệ từ 2.500 tỷ đồng lên 5.000 tỷ đồng.

Ngày 29/11, CTCP Chứng khoán Phú Hưng (PHS ) đã hoàn tất đợt chào bán 50 triệu cổ phiếu cho 4 nhà đầu tư chiến lược, qua đó nâng quy mô vốn chính thức vượt mốc 2.000 tỷ đồng.

Ngày 27/11, CTCP Chứng khoán MB đã hoàn tất đợt chào bán hơn 25,7 triệu cổ phiếu MBS (tương ứng hơn 4,7% vốn). Sau đợt chào bán, MBS nâng số lượng cổ phiếu lưu hành từ hơn 547 triệu đơn vị lên gần 572,8 triệu đơn vị, tương ứng quy mô vốn khoảng 5.728 tỷ đồng.

Ngày 26/11, Chứng khoán Kỹ Thương (TCBS) đã thông qua kế hoạch chào bán cổ phiếu riêng lẻ và dự kiến sẽ tiến hành lấy ý kiến cổ đông bằng văn bản trong thời gian tới. Số lượng cổ phiếu dự kiến chào bán thêm là 118,8 triệu cổ phiếu với giá chào bán dự kiến là 11.585 đồng/cp, tương đương số tiền thu về gần 1.377 tỷ đồng.

Nếu hoàn tất, vốn điều lệ của TCBS sẽ tăng từ 19.613 tỷ đồng lên mức 20.802 tỷ đồng, trở thành công ty chứng khoán đầu tiên trên thị trường có vốn điều lệ vượt ngưỡng 20.000 tỷ đồng. Con số này cao hơn so với đơn vị hiện đang dẫn đầu là Chứng khoán SSI.

Trước đó, vào ngày 22/11, Chứng khoán SSI đã hoàn tất đợt chào bán 150,9 triệu cổ phiếu cho cổ đông hiện hữu. Kết thúc đợt chào bán, SSI thu về 2.263 tỷ đồng sau khi trừ chi phí.

>> 100 cổ đông góp cho CTCK Top 1 thị trường hơn 18.600 tỷ đồng?

Vinpearl tăng vốn lên gần 18.000 tỷ đồng trước thềm niêm yết

Thêm một công ty chứng khoán bước vào cuộc đua tăng vốn cuối năm