76% giá trị trái phiếu rủi ro cao đến từ doanh nghiệp trong ngành bất động sản và xây dựng

Trong báo cáo mới đây của VIS Ratings về ngành bất động sản và thị trường trái phiếu doanh nghiệp cho biết trong vòng 12 tháng tới, ước tính có khoảng 18% trong số 245 nghìn tỷ đồng trái phiếu đáo hạn có nguy cơ chậm trả nợ gốc. Trong số đó, 76% giá trị trái phiếu có rủi ro cao thuộc các công ty trong nhóm ngành Bất động sản và xây dựng.

Nguồn cung nhà mới cải thiện dòng tiền, làm tăng đòn bẩy tài chính

Ngành Bất động sản đã phục hồi trong nửa đầu năm 2024, với sự gia tăng nguồn cung và giao dịch nhà ở nhờ vào việc đẩy nhanh thủ tục pháp lý. Đòn bẩy của chủ đầu tư vẫn duy trì mức cao, dòng tiền hoạt động và nguồn tiền mặt cải thiện nhẹ.

Trong 12 đến 18 tháng tới, VIS Ratings kỳ vọng các chủ đầu tư sẽ đẩy nhanh quá trình phát triển dự án mới và bổ sung vào nguồn cung nhà ở. Dòng tiền sẽ cải thiện từ hoạt động bán hàng nhanh hơn, nhưng các chủ đầu tư sẽ phải huy động thêm nợ để tài trợ cho phát triển dự án mới.

Đòn bẩy sẽ tăng nhanh hơn dòng tiền hoạt động, làm suy yếu khả năng trả nợ của các chủ đầu tư, đặc biệt với những chủ đầu tư đang vướng pháp lý dự án.

|

Trong 6 tháng đầu năm 2024, tổng nợ của các chủ đầu tư niêm yết đã tăng 19% so với cùng kỳ năm trước, chủ yếu do việc phát triển dự án mới của VHM (tổng nợ tăng 63% so với cùng kỳ), VPI (54%), DIG (59%) và KDH (33%).

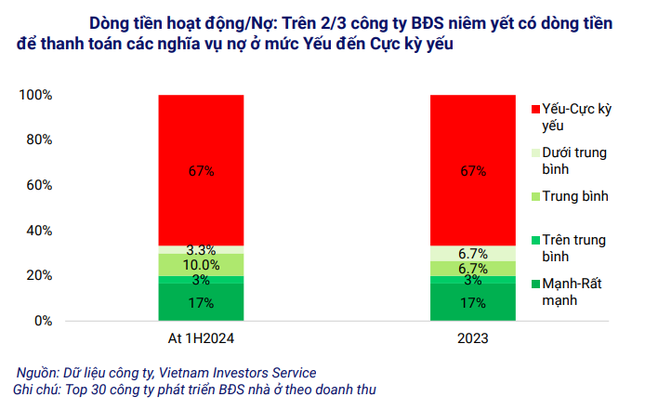

Đòn bẩy sẽ tiếp tục tăng khi các chủ đầu tư huy động thêm nợ để tài trợ cho phát triển dự án mới. Tỷ lệ nợ/EBITDA của ngành đã tăng lên 3.7 lần trong 6 tháng đầu 2024, từ mức 2.7 lần trong năm 2023, nguồn tiền mặt đã tăng 5%, dòng tiền hoạt động phục hồi nhẹ nhưng vẫn ở mức âm trong nửa đầu năm 2024.

Hơn 2/3 các chủ đầu tư niêm yết có dòng tiền để trả nợ từ mức yếu đến cực kỳ yếu. Cụ thể là dòng tiền hoạt động dưới 5% tổng nợ, đặc biệt là những chủ đầu tư bị ảnh hưởng bởi các vấn đề pháp lý dự án như LDG, QCG và NVL.

Việc phụ thuộc nhiều vào các khoản vay ngắn hạn gây ra rủi ro tái cấp vốn đáng kể. Tỷ lệ nợ ngắn hạn trên tổng nợ của các chủ đầu tư niêm yết duy trì cao ở mức 44% trong Quý 2/2024.

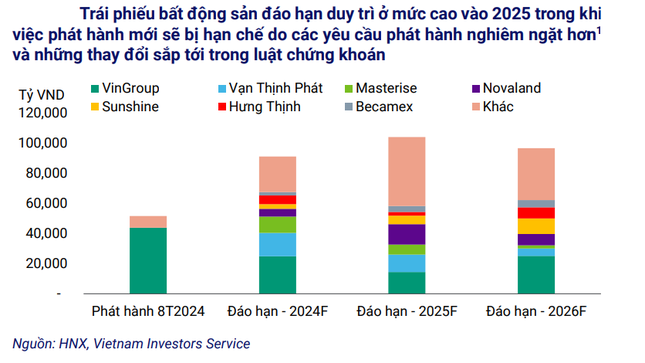

Ngoài ra, khoảng 105 nghìn tỷ đồng trái phiếu bất động sản sẽ đáo hạn trong 2025. Trong đó, ước tính rằng khoảng 50% trái phiếu đáo hạn của các chủ đầu tư trong 12 tháng tới có nguy cơ chậm trả gốc lãi.

Phần lớn liên quan đến các chủ đầu tư đã chậm trả gốc, lãi gần đây như NVL, Vạn Thịnh Phát và Hưng Thịnh.

|

Nhìn chung, khả năng tiếp cận nguồn vốn mới của các chủ đầu tư đã được cải thiện trong 2024, nhờ vào sự tăng trưởng của các khoản tín dụng ngân hàng cho kinh doanh bất động sản và việc phát hành cổ phiếu tăng gấp đôi so với năm trước.

Phát hành trái phiếu bất động sản mới trong 8 tháng đầu năm 2024 giảm 5% so với cùng kỳ và khả năng sẽ duy trì ở mức thấp do các yêu cầu phát hành chặt chẽ hơn và những thay đổi sắp tới trong luật chứng khoán.

Theo dự thảo luật hiện hành, những thay đổi được đề xuất bao gồm yêu cầu bắt buộc về tài sản thế chấp đối với trái phiếu phát hành ra công chúng và trái phiếu phát hành riêng lẻ bị giới hạn chỉ dành cho các nhà đầu tư tổ chức.

76% giá trị trái phiếu rủi ro đến từ doanh nghiệp bất động sản

Theo VIS Ratings, về xử lý trái phiếu chậm trả trong tháng 8/2024, dư nợ gốc chậm trả đạt 2,4 nghìn tỷ đồng đã được thanh toán cho các trái chủ, nâng tỷ lệ thu hồi chậm trả lên 20,8%.

Trong đó 13 tổ chức phát hành chậm trả thuộc các lĩnh vực Bất động sản nhà ở, bán lẻ và nông nghiệp đã hoàn trả tổng cộng 2,4 nghìn tỷ đồng tiền gốc cho các trái chủ. Sau khi thanh toán một phần, dư nợ trái phiếu chậm trả còn lại của nhóm các TCPH này còn 8.5 nghìn tỷ đồng.

Trái phiếu doanh nghiệp sắp đáo hạn có rủi ro cao, trong tháng 09/2024, tổng giá trị trái phiếu đáo hạn đạt 24.5 nghìn tỷ đồng, cao hơn so với tháng trước là 18.1 nghìn tỷ đồng. VIS Ratings dự kiến trong số các trái phiếu đáo hạn vào tháng 09/2024, có 1.8 nghìn tỷ đồng có nguy cơ chậm trả nợ gốc, phần lớn trong số này đã chậm trả lãi trái phiếu trước đó.

Trong vòng 12 tháng tới, ước tính có khoảng 18% trong số 245 nghìn tỷ đồng trái phiếu đáo hạn có nguy cơ chậm trả nợ gốc. Trong số đó, 76% giá trị trái phiếu rủi ro cao thuộc các công ty trong nhóm ngành Bất động sản nhà ở và Xây dựng.

Shark Phạm Thanh Hưng: Tương lai nhiều môi giới trong ngành Bất động sản sẽ bị thay thế bởi AI

Shark Hưng: Số môi giới 'đánh trống gõ mõ' sẽ bị thay thế bởi AI