Chuyên gia chỉ điểm 6 cổ phiếu tiềm năng trong tháng 8, mức sinh lời dự kiến hàng chục %

Với bức tranh lợi nhuận quý II dần hoàn thiện và triển vọng trong các quý sắp tới, P/E cho năm 2024 của VN-Index tương đối hấp dẫn khi thấp hơn so với mức 13,7 lần trung bình 5 năm.

Tại báo cáo danh mục khuyến nghị tháng 8/2024, Chứng khoán Agriseco (AGR) nhận định, sau nhịp điều chỉnh vừa qua, các yếu tố tích cực hỗ trợ thị trường giai đoạn tới có thể kể đến như: (1) FED nhiều khả năng sẽ giảm lãi suất trong kỳ họp tháng 9 qua đó giảm áp lực lên tỷ giá và áp lực rút ròng của khối ngoại, (2) nền kinh tế vĩ mô tiếp tục phục hồi, hoạt động xuất khẩu khả quan, (3) các chính sách như giảm thuế VAT, tăng lương cơ sở cho khu vực công có thể giúp kích cầu tiêu dùng.

Với bức tranh lợi nhuận quý II đã dần hoàn thiện và triển vọng tích cực trong các quý sắp tới, P/E cho năm 2024 của VN-Index ước tính ở mức 11,7 lần, tương đối hấp dẫn khi thấp hơn so với mức 13,7 lần trung bình 5 năm vừa qua.

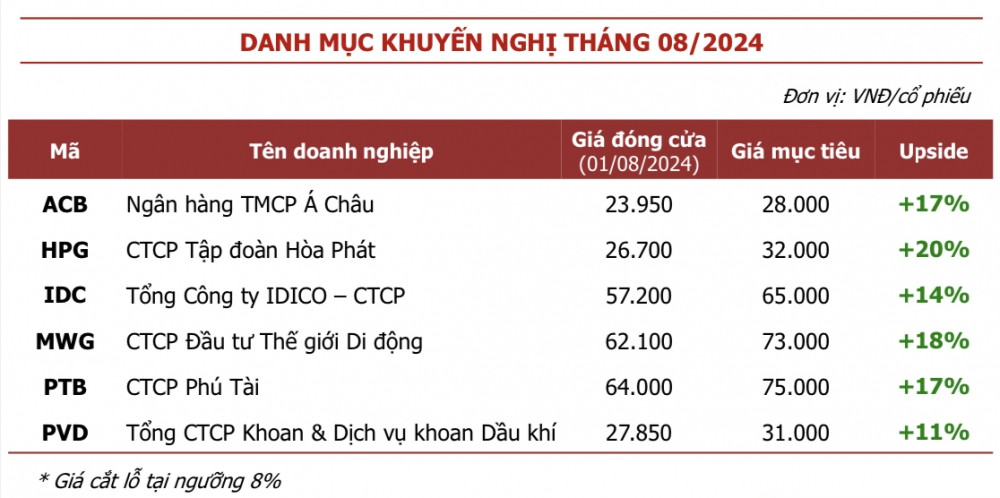

Từ đó, AGR lựa chọn những cổ phiếu tiềm năng trong tháng 8, ưu tiên lựa chọn những doanh nghiệp được kỳ vọng có kết quả kinh doanh nửa cuối năm 2024 tăng trưởng tốt, định giá hợp lý, hoặc thuộc những ngành hưởng lợi từ các chính sách hỗ trợ nền kinh tế.

|

| Nguồn: AGR |

ACB: Giá mục tiêu 28.000 đồng/cp, tỷ suất sinh lời dự kiến 17%

Lũy kế 6 tháng đầu năm, lợi nhuận trước thuế của ACB đạt 10.500 tỷ đồng (+5% svck) nhờ NII tăng 11% svck và NFI (thu nhập phí) tăng 13% svck, tỷ lệ NIM đạt 3,80%, duy trì ổn định so với mức 3,84% (năm 2023). AGR cho rằng tăng trưởng tín dụng cao trong nửa đầu năm sẽ đóng góp tích cực vào thu nhập lãi ròng (NII) của ACB trong nửa cuối năm, từ đó kỳ vọng tỷ lệ NIM của ACB cải thiện về mức 4%.

Tăng trưởng tín dụng trong 6 tháng đầu năm của ACB đạt 12,8%, cao hơn mức tăng trưởng tín dụng toàn hệ thống là 6%, trong đó cho vay khách hàng doanh nghiệp và khách hàng cá nhân đều tăng trưởng tốt (+12% so với đầu năm). Tăng trưởng tiền gửi đạt 6%, cao hơn mức tăng trưởng toàn hệ thống là khoảng 2%.

Chất lượng tài sản cải thiện, tỷ lệ nợ xấu của ACB tương đối ổn định ở mức 1,5% trong quý II. Nhóm phân tích nhận thấy tỷ lệ nợ nhóm 2 đã cải thiện, giảm 25 điểm cơ bản so với quý trước, báo hiệu tỷ lệ nợ xấu của ACB cả năm 2024 có xu hướng giảm. Tính tới thời điểm 30/6, tỷ lệ bao phủ nợ xấu (LLR) của ACB đạt 77,8%.

Định giá hấp dẫn: Hiện, cổ phiếu ACB giao dịch tại mức định giá P/B là 1,4x, khá hấp dẫn so với trung bình cổ phiếu 5 năm gần đây, đồng thời ngân hàng có hiệu suất sinh lời cao với tỷ lệ ROE năm 2023 là 25%.

HPG: Giá mục tiêu 32.000 đồng/cp, tỷ suất sinh lời dự kiến 20%

Trong quý II, HPG ghi nhận doanh thu đạt 39.555 tỷ đồng (+34% svck) và lợi nhuận sau thuế đạt hơn 3.319 tỷ đồng (+127% svck). Lũy kế 6 tháng đầu năm, doanh thu đạt gần 70.408 tỷ đồng (+25,5% svck) và lợi nhuận sau thuế đạt 6.189 tỷ đồng, tăng gấp 3,3 lần.

Về tình hình tiêu thụ, trong quý II, tổng sản lượng tiêu thụ thép xây dựng và thép HRC đạt 2 triệu tấn (+32% svck).

Kỳ vọng sản lượng tiêu thụ tiếp tục cải thiện với đóng góp chính từ thép xây dựng trong nước. Theo hiệp hội Thép Việt Nam, tăng trưởng ngành xây dựng 6 tháng đầu năm đạt 7,34% svck, thị trường bất động quý II tiếp tục ghi nhận tín hiệu hồi phục về nguồn cung, tăng gấp 3 lần và lượng giao dịch tăng gấp 2,4 lần so với quý trước. Ngoài ra, các bộ luật sửa đổi gồm Luật Đất đai, Luật Nhà ở, Luật Kinh doanh bất động sản có hiệu lực từ 1/8/2024 kỳ vọng sẽ giúp nguồn cung bất động sản gia tăng, qua đó tăng nhu cầu tiêu thụ thép xây dựng trong nước.

Biên lợi nhuận gộp dự báo cải thiện trong các quý tới nhờ giá nguyên vật liệu đầu vào giảm. Tính từ đầu năm đến nay, giá than cốc và quặng sắt đang trong xu hướng giảm do nhu cầu tiêu thụ tại Trung Quốc vẫn yếu. Trong khi đó, giá thép nội địa chỉ giảm nhẹ và được dự báo sẽ tăng lại trong nửa cuối năm 2024 nhờ nhu cầu từ thị trường bất động sản giúp cải thiện biên lợi nhuận cho doanh nghiệp.

IDC: Giá mục tiêu 65.000 đồng/cp, tỷ suất sinh lời dự kiến 14%

Trong quý II, doanh thu của IDC đạt 2.148 tỷ đồng (-11% svck), trong đó mảng KCN tiếp tục đóng góp tỷ trọng lớn trên 46% tổng doanh thu. Lũy kế năm 6 tháng đầu năm, IDC ghi nhận doanh thu đạt 4.615 tỷ đồng (+30% svck) và lợi nhuận sau thuế đạt 1.381 tỷ đồng (+65% svck).

Hoạt động cho thuê tiếp tục tăng tốt khi tính đến thời điểm 30/6/2024, doanh thu chưa thực hiện ghi nhận 5.645 tỷ đồng, tăng 8% so với đầu năm. IDC có kế hoạch cho thuê 145ha đất trong năm nay. Theo đó, nhóm phân tích dự báo doanh thu mảng KCN sẽ tăng tích cực nhờ diện tích cho thuê đã ký ghi nhớ nhưng chưa ghi nhận còn lớn ở các dự án KCN lớn với giá thuê dự kiến tăng 7-10% svck.

Mảng bất động sản và điện dự báo tiếp tục tăng trưởng ổn định: Mảng bất động sản có doanh thu tăng gấp gần 7 lần cùng kỳ (369 tỷ đồng) nhờ chuyển nhượng 1,45ha cho Aeon Mall. Dự kiến các quý tới, mảng bất động sản sẽ tiếp tục ghi nhận bàn giao phần diện tích còn lại 0,73ha dự án KDC Tân An cho Aeon Mall và bàn giao dự án Osaka Garden - KĐT Bắc Châu Giang. Mảng điện tăng 9% và dự báo duy trì ổn định nhờ sản lượng thủy điện và truyền tải điện tại các trạm biến áp hồi phục.

MWG: Giá mục tiêu 73.000 đồng/cp, tỷ suất sinh lời dự kiến 18%

Trong quý II, MWG ghi nhận doanh thu và lợi nhuận sau thuế lần lượt đạt 34.385 tỷ đồng (+16% svck) và 1.172 tỷ đồng (+6.700% svck). Đây là mức lợi nhuận cao nhất của MWG trong vòng 9 quý gần đây và xấp xỉ giai đoạn trước khi lợi nhuận suy giảm trong năm 2023. Các mảng kinh doanh đều ghi nhận kết quả khả quan, trong đó:

Chuỗi Thế giới di động (TGDĐ, bao gồm Topzone) và Điện Máy Xanh (ĐMX) tiếp đà phục hồi. Doanh thu của 2 chuỗi đạt 44.867 tỷ đồng (+7,2% svck), lợi nhuận gộp đạt 8.824 tỷ đồng (+30% svck). Biên lợi nhuận gộp mảng ICT cải thiện mạnh mẽ nhờ chiến dịch tái cơ cấu hoạt động tại các cửa hàng. Mặc dù số lượng cửa hàng giảm đi từ đầu năm 2024 khi đóng 22 cửa hàng TGDĐ và 97 cửa hàng ĐMX, nhưng hiệu quả kinh doanh lại tăng vọt với mức doanh thu, lợi nhuận đều tăng trưởng và biên lợi nhuận cải thiện.

Chuỗi Bách hóa xanh (BHX) đạt doanh số kỷ lục, đã có lãi trong quý II, doanh thu của chuỗi đạt 19.400 tỷ đồng (+42% svck). Mặc dù không liên tục mở thêm cửa hàng mới nhưng BHX vẫn tăng trưởng về doanh thu cho thấy hiệu quả hoạt động đã cải thiện tích cực từ sau tái cấu trúc.

PTB: Giá mục tiêu 75.000 đồng/cp, tỷ suất sinh lời dự kiến 17%

Doanh thu thuần hợp nhất của PTB đạt 1.637 tỷ đồng (+10,56% svck)và lợi nhuận sau thuế đạt xấp xỉ 114 tỷ đồng (+11,61% svck). Lũy kế 6 tháng đầu năm, doanh thu thuần đạt 3.045 tỷ đồng (+5,6% svck), lợi nhuận sau thuế đạt 204 tỷ đồng (+20,7% svck).

Triển vọng thị trường xuất khẩu tích cực: Theo số liệu từ tổng cục hải quan, giá trị xuất khẩu gỗ đang liên tục hồi phục trong thời gian gần đây. Lũy kế 6 tháng đầu năm, giá trị xuất khẩu gỗ đạt hơn 7,15 tỷ USD (+20% svck). Tại thị trường trọng điểm là Mỹ, giá trị xuất khẩu gỗ lũy kế 6 tháng đạt mức 4,05 tỷ USD (+24% svck). Với kỳ vọng FED có thể sẽ cắt giảm lãi suất vào tháng 9/2024 và nhu cầu tại thị trường Mỹ phục hồi, số đơn đặt hàng gỗ và các sản phẩm gỗ có thể sẽ tiếp tục gia tăng khi tồn kho đang ở mức thấp tại thị trường này.

Kỳ vọng từ nâng công suất mảng đá: Phú Tài đã thực hiện nâng công suất nhà máy Thạch anh Đồng Nai từ mức 200.000 tấn/năm lên mức 450.000 tấn/năm. Đây có thể coi là nước đi đón đầu nhu cầu hồi phục của PTB cũng như đẩy mạnh xuất khẩu sang Mỹ sau khi các đối thủ cạnh tranh tại Trung Quốc bị đánh thuế phòng vệ thương mại. Bên cạnh đó, PTB cũng đang có kế hoạch cung cấp đá cho dự án sân bay Long Thành. Kỳ vọng nếu trúng thầu sẽ mang lại đà tăng trưởng tốt cho doanh nghiệp trong thời gian tới.

PVD: Giá mục tiêu 31.000 đồng/cp, tỷ suất sinh lời dự kiến 11%

Trong kỳ, doanh thu và lợi nhuận sau thuế của PVD lần lượt đạt 2.254 tỷ đồng (+60% svck) và 130 tỷ đồng (-16% svck). Lũy kế 6 tháng đầu năm, doanh thu ghi nhận 4.036 tỷ đồng (+53% svck) và lợi nhuận sau thuế đạt 281 tỷ đồng (+34% svck).

Giá cho thuê giàn khoan dự báo tiếp tục tăng cao hỗ trợ biên lợi nhuận doanh nghiệp trong nửa cuối năm nhờ các yếu tố sau: (1) thị trường thuê giàn khoan tự nâng khan hiếm. Mới đây, tập đoàn năng lượng Saudi Aramco quyết định giảm số lượng giàn khoan tự nâng, dẫn đến sụt giảm nguồn cung trên thế giới. Ngoài ra, xu hướng chuyển dịch giàn khoan sang khu vực Trung Đông trong giai đoạn năm 2022-2023 cũng góp phần khiến nguồn cung tại khu vực châu Á suy giảm; (2) căng thẳng địa chính trị có xu hướng leo thang làm gián đoạn hoạt động thăm dò và khai thác tại các khu vực sản xuất chính, khiến giá dầu tiếp tục neo cao trong năm 2024.

Hoạt động thăm dò và khai thác được dự báo sẽ sôi động hơn khi nền kinh tế thế giới đang trên đà phục hồi. Hiện, 5/6 giàn khoan của PVD đã ký các hợp đồng tới hết năm 2025, đảm bảo được nguồn doanh thu ổn định cho doanh nghiệp trong thời gian tới. Bên cạnh đó, với lợi thế là công ty đầu ngành trong lĩnh vực khoan và dịch vụ khoan dầu khí thuộc tập đoàn dầu khí Việt Nam, PVD có tiềm năng trúng thầu cao tại các dự án thăm dò và khai thác lớn của thị trường nội địa như Lạc Đà Vàng, Sư Tử Trắng, đặc biệt là Lô B khi quyết định cuối cùng cho toàn bộ dự án kỳ vọng sẽ có vào cuối quý III/2024.

>> HAGL Agrico (HNG) đặt mục tiêu lợi nhuận năm 2028 đạt 2.450 tỷ đồng

Tổng Công ty Lưu ký và Bù trừ Chứng khoán (VSDC) có nữ Tổng Giám đốc mới

Diễn biến mới tại dự án gần sân bay Long Thành của Đất Xanh (DXG)