Lãi suất huy động cuối năm được các tổ chức tín dụng dự báo ra sao?

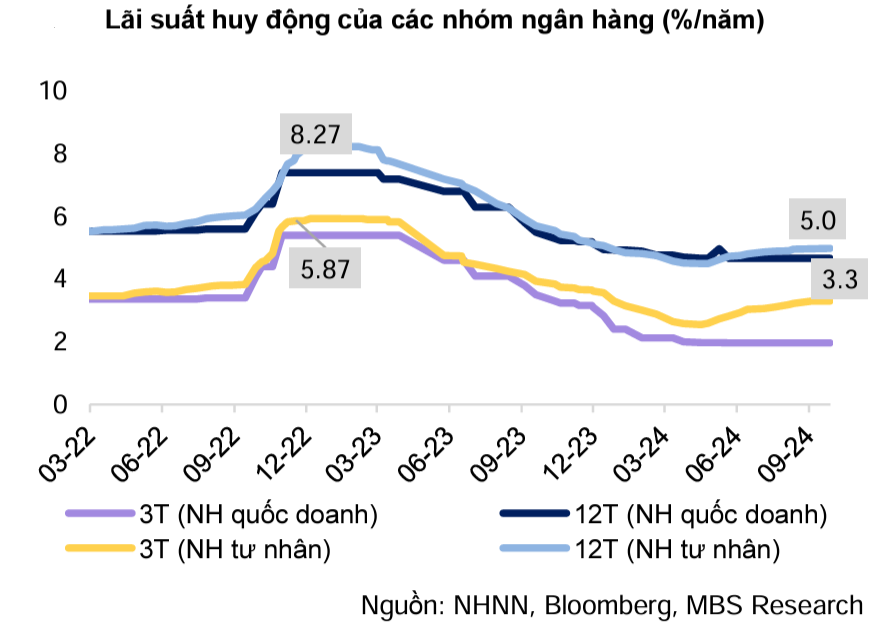

Báo cáo từ Ngân hàng Nhà nước Việt Nam (NHNN) cho thấy xu hướng tăng nhẹ của lãi suất huy động trong quý IV năm 2024, phản ánh sự hồi phục kinh tế và ảnh hưởng từ lạm phát toàn cầu.

Cuộc điều tra xu hướng kinh doanh quý IV năm 2024 của NHNN, với sự tham gia của hầu hết các tổ chức tín dụng (TCTD) tại Việt Nam, đã cung cấp những dự báo quan trọng liên quan đến lãi suất huy động và các yếu tố ảnh hưởng đến nền kinh tế tài chính.

Báo cáo nhấn mạnh lãi suất huy động có khả năng tăng nhẹ, với mức dự báo trung bình tăng 0,1 điểm phần trăm so với cuối năm 2023. Đây là một dấu hiệu cho thấy nền kinh tế Việt Nam đang dần phục hồi sau khủng hoảng tài chính toàn cầu và đại dịch COVID-19, tuy nhiên vẫn còn áp lực từ lạm phát và sự biến động của thị trường quốc tế.

|

| Biểu đồ: Biến động lãi suất huy động của các nhóm ngân hàng từ tháng 3/2022 đến tháng 9/2024 - Nguồn: NHNN, Bloomberg và MBS Research. |

Những yếu tố được dự báo thúc đẩy tăng lãi suất huy động

Sự tăng trưởng kinh tế đồng nghĩa với việc nhu cầu tín dụng từ phía các doanh nghiệp và cá nhân sẽ gia tăng, dẫn đến nhu cầu huy động vốn từ phía các TCTD cũng tăng theo. Điều này tạo áp lực tăng lãi suất huy động nhằm thu hút dòng tiền từ dân cư và doanh nghiệp. Báo cáo chỉ ra rằng trong quý IV năm 2024, nhu cầu tín dụng dự kiến tăng 4,8%, với tăng trưởng tín dụng toàn năm đạt 13,2%, giảm nhẹ so với mức dự báo trước đó là 14,1%.

Lạm phát và tỷ giá hối đoái là hai yếu tố quan trọng ảnh hưởng đến lãi suất. Lãi suất thực – tức là lãi suất danh nghĩa trừ đi lạm phát – nếu ở mức thấp, có thể khiến người dân chuyển hướng từ gửi tiết kiệm sang đầu tư vào các tài sản rủi ro hơn hoặc giữ ngoại tệ. Trước áp lực lạm phát toàn cầu, đặc biệt từ các nền kinh tế lớn như Mỹ và Trung Quốc, các TCTD tại Việt Nam buộc phải tăng lãi suất huy động nhằm duy trì ổn định tỷ giá và bảo vệ giá trị đồng Việt Nam (VND).

Ngoài ra, thanh khoản của hệ thống ngân hàng vào cuối quý III/2024 được đánh giá ở trạng thái tốt, với 72,8% các TCTD phản hồi tích cực. Điều này giúp các ngân hàng có sự linh hoạt hơn trong việc điều chỉnh lãi suất huy động, chỉ tăng nhẹ thay vì điều chỉnh mạnh, nhằm giữ vững ổn định của hệ thống mà không gây áp lực quá lớn lên chi phí vay.

Lãi suất cho vay có thể giảm nhẹ

Trong khi lãi suất huy động có khả năng tăng nhẹ, cuộc điều tra cũng chỉ ra rằng lãi suất cho vay có thể giảm nhẹ, với mức giảm 0,09 điểm phần trăm so với cuối năm 2023. Điều này phản ánh sự nỗ lực của các TCTD trong việc duy trì chi phí vay vốn thấp nhằm hỗ trợ tăng trưởng kinh tế, đặc biệt là trong giai đoạn cuối năm khi nhu cầu vốn của các doanh nghiệp tăng cao.

Tuy nhiên, rủi ro tiềm ẩn ở đây là nếu chi phí huy động vốn tăng quá cao, các TCTD có thể phải điều chỉnh lãi suất cho vay để bảo vệ biên lợi nhuận của mình, điều này sẽ ảnh hưởng trực tiếp đến khả năng tiếp cận vốn của các doanh nghiệp, đặc biệt là các doanh nghiệp vừa và nhỏ – những thành phần quan trọng trong nền kinh tế Việt Nam.

Thanh khoản ngân hàng ổn định nhưng rủi ro nợ xấu có nguy cơ gia tăng

Ngoài ra, thanh khoản của hệ thống ngân hàng vào cuối quý III/2024 được đánh giá ở trạng thái tốt, với 72,8% các TCTD phản hồi tích cực. Điều này giúp các ngân hàng có sự linh hoạt hơn trong việc điều chỉnh lãi suất huy động, chỉ tăng nhẹ thay vì điều chỉnh mạnh, nhằm giữ vững ổn định của hệ thống mà không gây áp lực quá lớn lên chi phí cho vay.

Mặc dù thanh khoản tốt, rủi ro nợ xấu vẫn là một vấn đề đáng quan ngại. Các TCTD dự báo tỷ lệ nợ xấu có thể tăng nhẹ trong quý IV, phản ánh những khó khăn mà doanh nghiệp gặp phải trong việc quản lý dòng tiền và thanh toán các khoản vay. Tỷ lệ nợ xấu gia tăng sẽ ảnh hưởng đến lợi nhuận của các TCTD, và để bù đắp chi phí rủi ro, có khả năng lãi suất huy động sẽ phải tăng lên.

Tóm lại, dự báo lãi suất huy động năm 2024 cho thấy xu hướng tăng nhẹ, phản ánh sự phục hồi kinh tế và áp lực từ lạm phát toàn cầu. Thanh khoản ngân hàng ổn định, nhưng rủi ro nợ xấu gia tăng vẫn là mối lo ngại. Hệ thống ngân hàng cần duy trì quản lý rủi ro chặt chẽ và linh hoạt trong điều chỉnh lãi suất để đảm bảo an toàn tài chính và hỗ trợ tăng trưởng kinh tế trong bối cảnh nhiều biến động.

>> Tiền gửi dân cư tăng mạnh, cung tiền M2 đạt mức tăng trưởng ấn tượng