Nợ vay gấp 19 lần vốn chủ, Vinahud (VHD) muốn 'lướt' dự án gần 4.000 tỷ để xoay tiền?

Vinahud (VHD) từng kỳ vọng rất nhiều vào thương vụ thâu tóm Mê Linh Thịnh Vượng cách đây hơn một năm. Tuy nhiên, những gì còn lại sau ĐHCĐ bất thường ngày 5/9 có khả năng chỉ còn là lời hứa.

Vinahud muốn bán Mê Linh Thịnh Vượng sau hơn một năm?

Sáng ngày 5/9, CTCP Đầu tư Phát triển Nhà và Đô thị Vinahud (Mã VHD - UPCoM) đã tổ chức ĐHCĐ bất thường năm 2024, với điểm nhấn là việc trình cổ đông phương án chuyển nhượng 100% vốn góp tại Công ty TNHH Mê Linh Thịnh Vượng.

Cụ thể, Vinahud sẽ chuyển nhượng toàn bộ 100% vốn điều lệ của Mê Linh Thịnh Vượng cho CTCP VNC Construction - một doanh nghiệp xây dựng được thành lập vào tháng 7/2020 và có trụ sở tại Hà Nội. Giá chuyển nhượng dự kiến không thấp hơn 980 tỷ đồng.

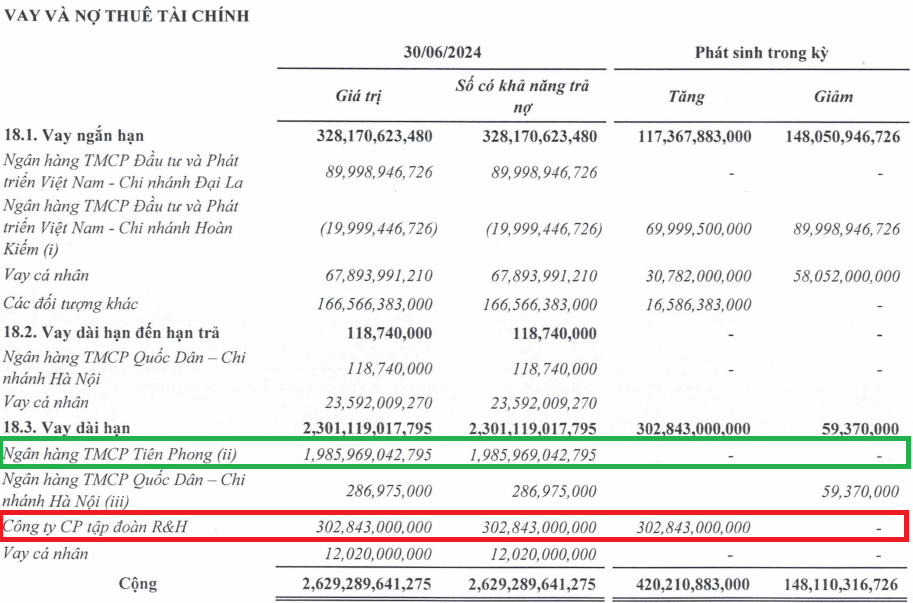

Trước đó, vào tháng 4/2023, Vinahud đã ký hợp đồng với CTCP Tập đoàn R&H để nhận chuyển nhượng 100% vốn điều lệ Mê Linh Thịnh Vượng. R&H Group là một trong những đối tác phát triển các dự án với Vinahud trong nhiều năm, đồng thời cũng là doanh nghiệp liên quan đến Chủ tịch Vinahud, Trương Quang Minh . Doanh nghiệp này cũng đã cho VHD vay gần 303 tỷ đồng trong 6 tháng đầu năm 2024.

|

| Thuyết minh vay nợ tài chính của VHD tại BCTC hợp nhất quý II/2024 |

"Bán con" để trả nợ?

Số tiền thu từ việc chuyển nhượng dự kiến sẽ được dùng để thanh toán trước hạn một phần hoặc toàn bộ khoản vay tại Ngân hàng TMCP Tiên Phong (TPBank). Ghi nhận tại báo cáo tài chính hợp nhất quý II/2024, Vinahud có vốn điều lệ 380 tỷ đồng. Tuy nhiên, tình hình kinh doanh kém hiệu quả khiến công ty lỗ lũy kế 241 tỷ đồng, vốn chủ sở hữu giảm còn 140 tỷ đồng. Ngược lại, nợ phải trả của VHD tiếp tục tăng lên mức 4.913 tỷ đồng, trong đó:

- 2.630 tỷ đồng là vay nợ tài chính (gấp gần 19 lần vốn chủ sở hữu);

- 1.266 tỷ đồng là khoản người mua trả tiền trước ngắn hạn theo các hợp đồng chuyển nhượng bất động sản (không có thuyết minh chi tiết).

|

| Dự án trọng điểm Grand Mercure Hội An của Vinahud tại Quảng Nam thời điểm tháng 9/2024 |

>> Vinahud (VHD) xây tài sản bằng núi nợ: Trồng cây ngọt nhưng ăn quả đắng

Trong cơ cấu nợ vay, TPBank hiện là chủ nợ lớn nhất của Vinahud, với số dư nợ lên tới gần 2.000 tỷ đồng - gấp 14,3 lần vốn chủ sở hữu của VHD. Toàn bộ số này là vay dài hạn, trong đó:

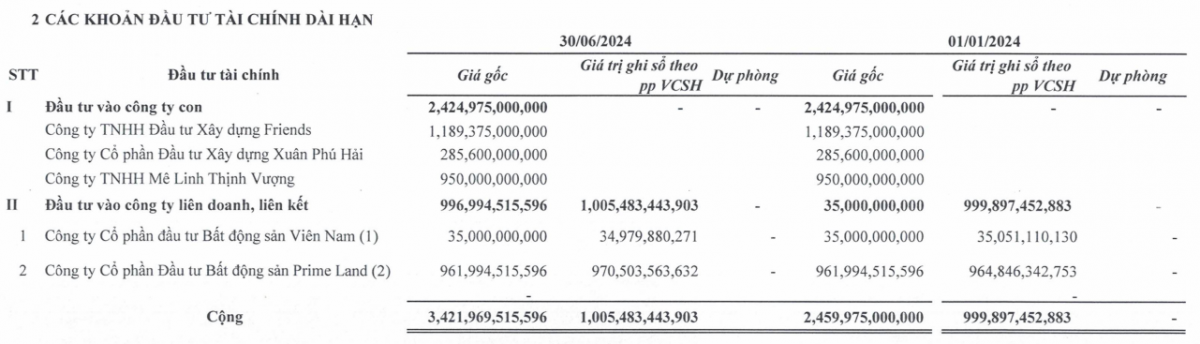

- 1.110 tỷ đồng để thanh toán phần vốn góp tại Công ty TNHH Đầu tư và Xây dựng Friends nhằm sở hữu quyền phát triển dự án Khu du lịch Grand Mercure Hội An - có diện tích hơn 7ha, tổng vốn đầu tư gần 2.800 tỷ đồng (phường Điện Dương, Thị xã Điện Bàn, tỉnh Quảng Nam). Hiện gần 100% giá trị tồn kho của Vinahud (1.584 tỷ đồng) đang ghi nhận tại dự án này.

- 760 tỷ đồng còn lại để thanh toán tiền mua phần vốn góp tại Mê Linh Thịnh Vượng nhằm sở hữu một phần quyền phát triển dự án Làng hoa Tiền Phong (do CTCP Đầu tư Bất động sản Prime Land làm chủ đầu tư). Dự án có diện tích khoảng 40ha, tổng mức đầu tư dự kiến 3.864,5 tỷ đồng, nằm tại xã Tiền Phong, huyện Mê Linh, TP. Hà Nội.

Tại ĐHCĐ thường niên tháng 6/2024, lãnh đạo Vinahud từng nhấn mạnh dự án này đang trong giai đoạn hoàn thiện thủ tục pháp lý về đất đai và dự kiến sẽ được đưa vào kinh doanh trong năm 2025.

|

| Đến cuối quý II/2024, VHD đang góp 962 tỷ đồng để nắm gần 40% vốn Prime Land (công ty liên kết) cùng 950 tỷ đồng góp vào công ty con Mê Linh Thịnh Vượng |

Nghi vấn chuyển nhượng chéo

Về việc chuyển nhượng vốn tại Mê Linh Thịnh Vượng, cổ đông đã đặt câu hỏi: "Số tiền bán sẽ dùng để trả bao nhiêu nợ ngân hàng?". Lãnh đạo VHD cho biết, giá bán Mê Linh Thịnh Vượng sẽ không dưới 980 tỷ đồng, đảm bảo đủ để thanh toán nợ ngân hàng và cao hơn giá mua năm ngoái là 950 tỷ đồng. Số tiền thu được sẽ được dùng để trả toàn bộ dư nợ gốc 760 tỷ đồng tại TPBank và các chi phí tài chính liên quan.

Phía công ty cũng khẳng định VNC Construction và Vinahud hoạt động độc lập về nhân sự và cổ đông, vì vậy đây không phải giao dịch nội bộ. Về dự án Làng hoa Tiền Phong, thị trường bất động sản hiện đang gặp khó khăn về pháp lý. Theo kế hoạch, Vinahud kỳ vọng dự án này sẽ sớm được đưa vào kinh doanh nhưng điều đó không thành hiện thực.

Bên cạnh đó, các chi phí tài chính của Vinahud hiện đang không thuận lợi nên việc bán dự án sẽ giúp giảm dư nợ và cải thiện chỉ số tài chính của công ty.

Thực tế, sau nhịp tăng trưởng lợi nhuận các năm 2021 và 2022, Vinahud đã nhận cú sốc kinh doanh năm 2023 với khoản lỗ ròng gần 164 tỷ đồng. Nửa đầu năm 2024, công ty lỗ thêm 107 tỷ đồng, chủ yếu do gánh nặng chi phí, với chi phí lãi vay lên tới 104,5 tỷ đồng, lớn hơn nhiều so với lãi gộp chỉ 6,4 tỷ đồng. Điều này giải thích lý do công ty phải bán dự án và công ty con để trả nợ TPBank, dù khoản vay tại ngân hàng này còn thời hạn đến năm 2030.

>> Vinahud và mối quan hệ 3 bên: Vòng luân chuyển khối nợ nghìn tỷ?